Евгений Онегин

Уолл-стрит празднует – американские компании штампуют рекордные прибыли

- 27 апреля 2018, 23:08

- |

Американские компании отчитываются о своих доходах и делают это крайне удачно.

Отчеты корпораций США превосходят ожидания инвесторов и делают это как никогда часто. В 82% случаев компании публикуют более сильные результаты своей деятельности, нежели ожидали на Уолл-стрит. К нынешнему моменту 256 эмитентов превзошли консенсус прогноз аналитиков.

Предыдущий рекорд был установлен в 2016 г. и он уже побит на 7,95 процентных пунктов, согласно данным агентства Bloomberg.

Резюме от Investbrothers

Данные результаты могут внести оптимизм на рынок, однако, на наш взгляд, не имеют ничего показательного. Компании могут заведомо опускать свои ожидания и прогнозы от будущих периодов, тем самым вводить в заблуждения экспертов.

Кроме того, корпорации продолжают выкупать собственные акции, таким образом увеличивая прибыль на одну акцию (EPS). В то же самое время доходы могут оставаться на том же уровне или даже ниже. Поэтому необходимо обращать внимание не на EPS, а на динамику прибыли эмитента и всего рынка в целом.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Как санкции могут ударить по государственным банкам России?

- 27 апреля 2018, 10:32

- |

Некоторое время назад в СМИ появилась информация на счет возможных санкций в отношении крупнейших российских банков. Насколько государственные банки страны зависимы от внешнего фондирования?

Согласно отчету Банка России, к началу 2018 г. объем внешнего долга государственных банков страны составлял 71,4 млрд долларов. Из этой суммы 17,5 млрд приходится на краткосрочные обязательства, а 53,8 млрд на долгосрочные.

За год внешний долг банков сократился на 7,7 млрд долларов, а с пиковых значений 2014 г. аж на 66,4 млрд. Так как государственные банки контролируют подавляющую долю всех активов системы, то для своего примерного расчета возьмем общие валютные обязательства всех кредитных организации России.

По состоянию на начало года валютные пассивы банков были равны 322,6 млрд долларов. Получается, что 71,4 млрд долларов – это средства внешних заемщиков, а оставшиеся 251,2 млрд долларов относятся к внутренним.

( Читать дальше )

Правительство нашло легкий способ увеличить расходы на здравоохранение и инфраструктуру?

- 24 апреля 2018, 20:43

- |

Несмотря на то что нефть марки Brent устанавливает новые многолетние максимумы, это не сильно влияет на приток валюты в Россию, но помогает пополнять бюджет.

К сегодняшнему утру нефть марки Brent поднялась выше 75 долларов за баррель, чего не было с конца 2014 г. Однако стоимость российского сорта “черного золота” остается на месте. За месяц дисконт между североморской и российской нефтью увеличился почти на 1,5 доллара.

Сейчас Urals стоит на 3,5 доллара дешевле, чем Brent, тогда как в начале года разница была в район 0,8-1 доллара за баррель. Таким образом, североморская нефть штампует новые высоты, а российская по-прежнему на уровнях января текущего года – 71,5 долларов за бочку.

Благодаря слабому рублю пополнению бюджета идет более быстрыми темпами – в пересчете на российскую валюту Urals стоит 4,4 тыс. рублей.

( Читать дальше )

Рост добычи сланцевой нефти может ускориться?

- 23 апреля 2018, 15:05

- |

Производителям нефти не выгодны хеджировать свои риски от падения котировок, им выгоднее продавать здесь и сейчас.

Сегодня на рынке нефти сформировалась бэквардация, то есть стоимость нефти с моментальной поставкой выше, чем через определенный период в будущем. Поэтому производителям сырья выгоднее добывать и тут же продавать свою нефть, чем заключать более длительные контракты.

Ситуация с бэквардацией на нефтяном рынке усиливалась на протяжении более чем полугода. Если в сентябре 2017 г. поставка “черного золота” в декабре 2018 г. стоила на 89 центов меньше, чем в июне 2018 г., то сегодня эта разница увеличилась до 3,32 долларов. В марте 2018 г. спред был равен 2,63 доллара, в феврале – 2,3 доллара.

Резюме от Investbrothers

Таким образом, нефтяным компаниям выгоднее продавать сырье по текущим ценам и не откладывать на потом. Чем это опасно? Тем, что производители могут приступить к серьезному увеличению добычи, так как сегодняшние цены выше, чем завтрашние. И это может продолжаться до тех пор пока рост производства будет удовлетворяться новым спросом.

( Читать дальше )

Россия опять покупает гособлигации США?

- 22 апреля 2018, 16:48

- |

В марте Россия могла вновь увеличить свои вложения в государственные облигации США.

Согласно отчету Банка России, к началу апреля золотовалютные резервы России достигли 457,99 млрд долларов. Из этой суммы 273,3 млрд долларов пришлось на ценные бумаги других государств мира. Если в феврале объем вложенных средств в облигации упал по сравнению с январем на 6,2 млрд долларов, то в марте он увеличился на 9,1 млрд долларов.

Напомним, что в последний месяц зимы наша страна продала гособлигаций США на 3,14 млрд долларов, уменьшив тем самым инвестиции в них до 93,76 млрд долларов.

Сами золотовалютные резервы России в марте выросли на 4,3 млрд долларов, поэтому в облигации пошла еще часть свободных денежных средств, которых к началу марта было 98,2 млрд долларов. К апрелю их сумма сократилась до 93,5 млрд.

( Читать дальше )

Умные деньги опять не хотят покупать американские акции?

- 19 апреля 2018, 22:03

- |

Американский рынок акций постепенно отыгрывает потери, понесенные в феврале и марте, но не все так гладко – “умные деньги”, похоже, не спешат покупать.

Если обратить внимание на “Smart Money Flow Index”, то видно, что “умные деньги” не спешат пополнять свои портфели акциями. Пока их поведение можно назвать нейтральным, что тревожно, так как они не воспользовались возможностью купить подешевевшые бумаги.

Smart Money Flow Index – индекс, принимающий в расчет изменение эталонного индекса, к примеру S&P 500, только в первые 30 минут торгов и в последние перед закрытием. Таким образом, учитываются самые эмоциональные периоды торгов. “Умные деньги”, в свою очередь, традиционно ждут конца сессии, проверяя поведение инвесторов в течение дня.

Считается, что рост котировок должен быть подтвержден Smart Money Flow Index, если этого не происходит, то велика вероятность непродолжительности восстановительного движения.

( Читать дальше )

Ситуация вокруг рубля начала успокаиваться

- 18 апреля 2018, 13:41

- |

Обвал рубля на прошлой неделе пока не привел к каким-то серьезным последствиям на межбанковском рынке.

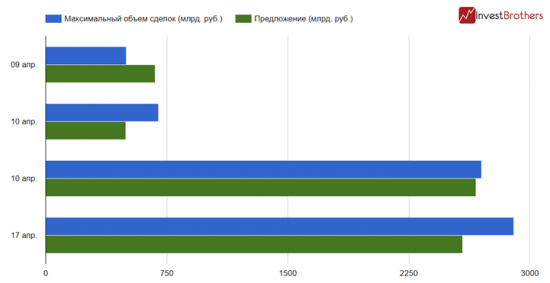

В рамках точечной настройки Банк России провел несколько депозитных аукционов, для абсорбирования лишней рублевой ликвидности. Кроме того, вчера прошел депозитный аукцион со сроком размещения средств на счетах в ЦБ в одну неделю – при предложении в 2,9 трлн рублей спрос составил 2,58 трлн. То есть, кредитные организации по-прежнему предпочитают стабильный доход, а не предполагаемый от падения рубля.

В то же самое время при дефиците валютной ликвидности банки имеют такой инструмент, как валютный своп. Таким образом они могут занять доллары или евро у регулятора. С начала обвала рубля кредитные организации воспользовались этим механизмом лишь единожды – 10 апреля, когда одолжили у ЦБ 64,3 млн долларов.

Помимо этого Минфин предоставляет валютную ликвидность в виде депозитов, однако и здесь нет большого спроса. Ведомство разместило на счетах одной кредитной организации 100 млн долларов 13 апреля. Учитывая, что общий объем всех валютных пассивов банков превышает 300 млрд долларов, то эта сумма лишь капля в море.

( Читать дальше )

Российские банки могли быть причиной столь крупного обвала рубля

- 17 апреля 2018, 11:19

- |

Российские банки несмотря на падение мировых бирж в феврале продолжали делать ставки на укрепление рубля к доллару.

Обвал котировок американских акций мог спровоцировать отток капитала из развивающихся стран, а соответственно и сказаться на курсе валют, но это не смутило российские банки и они продолжали “шортить” доллар к рублю.

По состоянию на начало марта объем чистой короткой позиции по доллару у банков достиг 819 млрд рублей, что на 62,4 млрд рублей больше, чем месяцем ранее.

Напомним, что пик по “лонгу” на рубль пришелся на начало текущего года, когда чистый портфель кредитных организаций превышал 905,5 млрд рублей.

Таким образом, на протяжении четырех месяцев к ряду российский банки делали ставку на роста национальной валюты.

Резюме

Если на протяжении 2014-2017 гг. кредитные организации слабо верили в рубль и играли в его падение, то его укрепление в течение полутора лет пошатнуло надежду на скорую девальвацию национальной валюты.

( Читать дальше )

Финансовые власти страны испугались столь резкого падения рубля?

- 12 апреля 2018, 21:15

- |

Оказывается Минфин перестал покупать валюту не вчера, а уже во вторник.

Вчера глава Министерства финансов Антон Силуанов сообщил, что из-за повышенной волатильности ведомство приняло решение пока отложить покупку валюты. Однако это решение было принято не вчера, а позавчера. Минфин прекратил пополнение резервов уже во вторник.

По сути своей, это первая вынужденная приостановка покупки валюты с момента начала программы.

Напомним, что в текущем месяце министерство планировало ежедневно тратить на пополнение резервов по 11,6 млрд рублей и пока лишь единожды сделало это.

На валютном рынке страны действительно произошла паника, так как в памяти людей все еще свежи воспоминания о 2014-2015 гг. После чего улеглись эмоции и распродажа рубля сменилась его покупкой.

Резюме

Отказ Минфина от своих операций мог сигнализировать о том, что на рынке действительно очень хрупкая ситуация и ведомство не хотело навредить стабильности руля, которая сопровождала российскую валюту последний год.

( Читать дальше )

Банк России пытается оказать помощь рублю

- 11 апреля 2018, 09:49

- |

Регулятор возобновил депозитные аукционы “точечной настройки”.

За два рабочих дня Центральный банк провел два депозитных аукциона “точечной настройки” и один недельный. Вчера и сегодня на однодневных депозитах ЦБ было размещено 500 и 495,5 млрд рублей соответственно. Кроме того, регулятор привлек еще 2,66 трлн рублей сроком на 7 дней. Таким образом, в общей сложности из системы забиралось 3,66 трлн рублей.

Напомним, что сразу после ракетного удара США по Сирии в апреле прошлого года Банк России также прибегал к инструментам “точечной настройки”, стараясь поддержать рубль, убрав с рынка лишнюю ликвидность, но воспрепятствовать падению так и не удалось – коррекция рубля закончилась почти одновременно с разворотом по нефти.

Справедливости ради стоит отметить, что Банк России часто проводит однодневные депозитные аукционы, но в последний раз он прибегал к такому инструменту где-то месяц назад.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс