Блог им. OneginE |Сможет ли Минфин своими “интервенциями” обвалить рубль?

- 12 января 2018, 11:22

- |

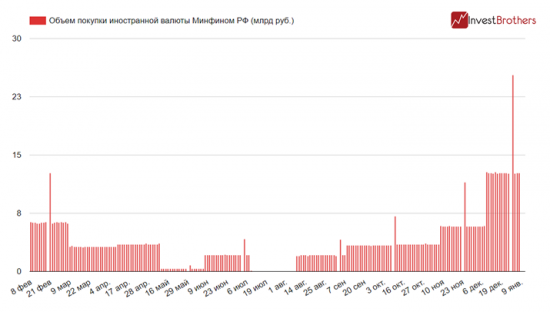

Министерство финансов озвучило свои планы по объему покупки валюты на рынке. Смогут ли операции ведомства привести к коррекции рубля?

Согласно информационному письму Минфина в период с 15 января по 6 февраля министерство потратит на покупку валюты 257,1 млрд рублей или по 15,1 млрд рублей в день. За весь прошлый год ведомство направило на эти цели 828 млрд рублей или в среднем по 3,7 млрд в день. То есть, суточные “интервенции” вырастут в четыре раза.

Среднесуточный объем торгов долларом и евро на Московской бирже 11 января составил примерно 230-250 млрд рублей. Получается, что операции Минфина увеличат дневной оборот на 6,5%. Сделки будут заключаться “равномерно в течение торгового дня”, таким образом, финансовые власти постараются уменьшить влияние на курс национальной валюты.

Если допустить тот факт, что данные “интервенции” будут постоянными в течение года, то за весь 2018 г. Министерство финансов может направить на покупку валюты примерно 3,1 трлн рублей, что по текущему курсу равно 55 млрд долларов, это по нашим оценкам будет даже больше, чем счет текущих операций.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Блог им. OneginE |Российские банки столкнулись с дефицитом валютного фондирования

- 10 января 2018, 11:46

- |

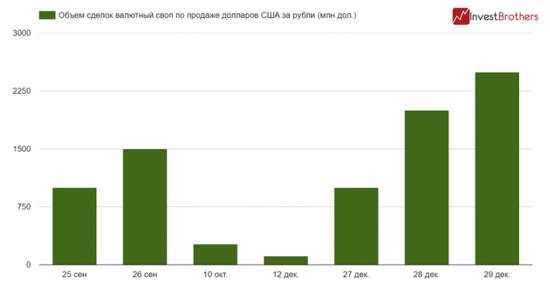

Ряд российских банков испытывал трудности с валютным финансированием в последние дни 2017 г.

В период с 27 по 29 декабря 2017 г. кредитные организации страны трижды прибегали к валютному фондированию через операции “валютный своп”. Напомним, что раньше при нехватке валюты банки России пользовались операциями РЕПО, но с октября прошлого года ЦБ завершил данного рода аукционы. Теперь банки либо просят деньги у Минфина, либо у Центрального банка через “валютные свопы”.

Так как через “валютный своп” можно занять деньги лишь на 1-2 дня, то этот инструмент не столь популярен у кредитных организаций. Однако при острой необходимости они все-таки обращаются к регулятору.

Более-менее заметные объемы привлечения фондирования через “валютные свопы” были зафиксированы в конце сентября. Тогда за два рабочих дня было взято в долг 2,5 млрд долларов.

За последние три рабочих дня декабря банки одолжили у ЦБ почти 5,5 млрд долларов. Кроме того, 29 декабря кредитные организации обратились и к Минфину. Ведомство разместило на депозитах в кредитных организациях еще 200 млн долларов.

( Читать дальше )

Блог им. OneginE |Минфин помогает не только ЦБ сдерживать рубль, но и дает банкам ликвидность

- 26 декабря 2017, 23:36

- |

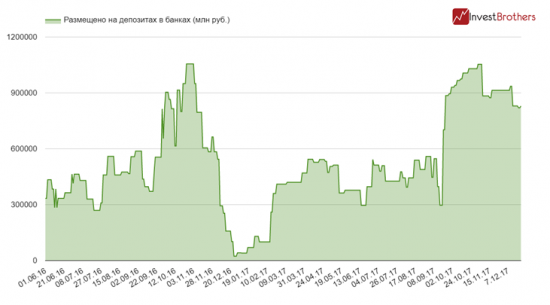

Несмотря на то что бюджет России закроет текущий год в дефиците, Минфин продолжает размещать свободные средства на депозитах в банках.

По состоянию на прошлую пятницу на депозитах кредитных организаций страны находилось более 829 млрд рублей. Причем все эти средства будут лежать в банках до следующего года и в 2017 г. израсходованы не будут.

К примеру, к аналогичной дате прошлого года на вкладах в банках лежало 102 млрд рублей, однако 2016 г. был закончен практически на нуле – 23 млрд рублей. В этом году меньше 829 млрд уже не станет, эта сумма может только увеличиться. Завтра, 26 декабря, Федеральное казначейство РФ проведет сбор заявок на размещение на 63 дня 89 млрд рублей.

Резюме

Получается немного странная картина – вроде федеральный бюджет России исполняется с дефицитом, а свободный остаток по итогам года будет от 829 до 918 млрд рублей. К началу декабря дефицит бюджета страны достиг 532 млрд рублей, за декабрь он может увеличиться еще где-то на 1,5 трлн рублей. Однако Минфин будет брать средства не со счетов в банке, а из резервов. Напомним, что все деньги Резервного фонда размещены в иностранной валюте.

( Читать дальше )

Блог им. OneginE |Центральный банк взял рубль в “тиски”

- 21 декабря 2017, 16:29

- |

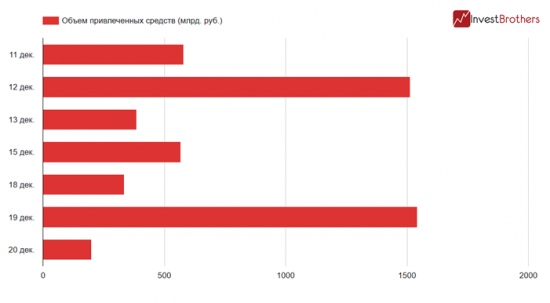

Центральный банк продолжает играть активную роль на рынке рублевой ликвидности – за две последние недели он провел аж семь депозитных аукционов.

Банк России проводит чуть ли не каждый день депозитные аукционы. В период с 11 декабря регулятор не изымал ликвидность лишь 14 декабря. За это время он провел два недельных аукциона, четыре 2-дневных и один 3-дневный. В общей сложности ЦБ абсорбировал 5,1 трлн рублей.

Только на этой неделе Центральный банк провел три аукциона, на которых кредитные организации разместили у него на депозитах почти 2,1 трлн.

Так активно ЦБ не вмешивался на рынок ликвидности очень давно, если вообще бывало такое. Своими действия регулятор пытается забрать у банков свободные средства и временно не дать им выйти на рынок.

Резюме

Для сравнения, за весь декабрь прошлого года Банк России организовал лишь четыре депозитных аукциона, а в этом уже девять. Учитывая объем инфляции, который по-прежнему ниже целевых ориентиров, напрашивается вывод, что регулятор зажимает рубль в “тиски”, создавая определенный дефицит и не хочет никаких сюрпризов перед Новым годом.

( Читать дальше )

Блог им. OneginE |Сколько Минфин уже заработал на падении рубля?

- 15 ноября 2017, 13:20

- |

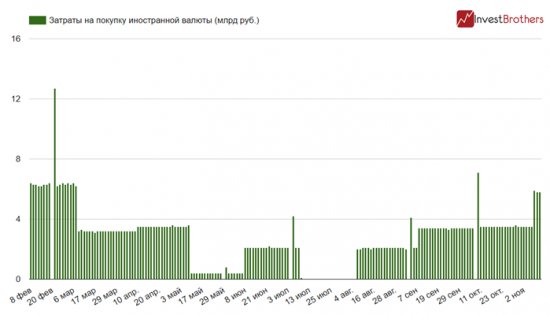

Российский Минфин начал скупать валюту в феврале текущего года и за восемь месяцев потратил на эти цели более 520 млрд рублей.

В начале 2017 г., 8 февраля, Министерство финансов совершило первую операцию по покупке иностранной валюты за рубли. В течение первого месяца на приобретение валюты ежедневно тратилось около 6,3 млрд рублей. В последующие месяцы объем ежедневных покупок был снижен, когда до 0,4 млрд в сутки, а когда до 5,8 млрд.

За восемь месяцев активных операций Минфин купил иностранной валюты на сумму в 520 млрд рублей. Если взять средневзвешенный курс доллара к рублю, то получится примерно 8,98 млрд долларов – это около половины всего Резервного фонда России.

Средний курс доллара за все это время составил 57,9 рублей. Сегодня “американец” подскочил уже выше 60. То есть, в рублевом эквиваленте сумма увеличилась с 520 млрд до 542 млрд. Получается, что на обесценении российской валюты ведомство заработало около 22 млрд рублей.

( Читать дальше )

Блог им. OneginE |Российский рубль может в очередной раз наказать западных спекулянтов

- 14 ноября 2017, 16:15

- |

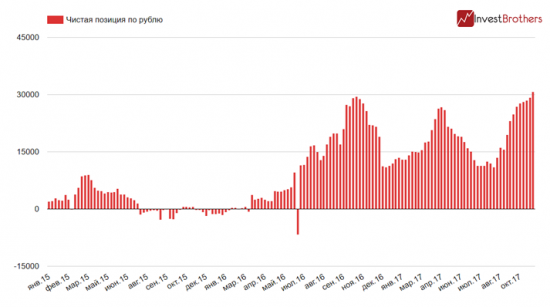

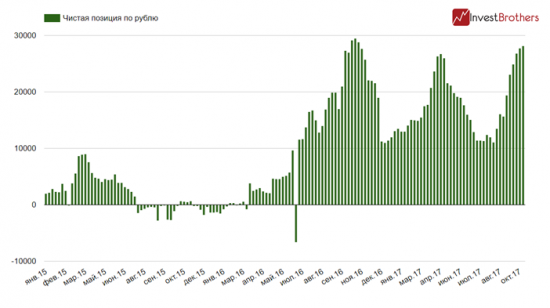

Западные хедж-фонды продолжают наращивать длинные позиции по рублю, однако опять безрезультатно.

К 07 ноября в портфелях фондов (leveraged money) находилось 45,6 тыс. длинных и 14,8 тыс. коротких контрактов по рублю. За неделю их количество увеличилось на 2 и 0,6 тыс. соответственно. Таким образом, чистая длинная позиция по российской валюте установила новый абсолютный максимум – 30,7 тыс. контрактов или 76,8 млрд рублей.

Начиная с конца августа, западные фонды начали постепенно наращивать длинные позиции по российской валюте. За это время их чистый”лонг” увеличился почти в два раза, а рубль потерял к доллару 1,6%. Получается, что покупки длинных контрактов иностранными спекулянтами никак не сказываются на курсе валюты.

Резюме

На наш взгляд, действия хедж-фондов больше отражают настроения на Западе, чем имеют влияние на рубль. Рост их длинных позиций никак не повлияло на курс российской валюты.

( Читать дальше )

Блог им. OneginE |Российские банки перестали верить в падение рубля

- 08 ноября 2017, 13:09

- |

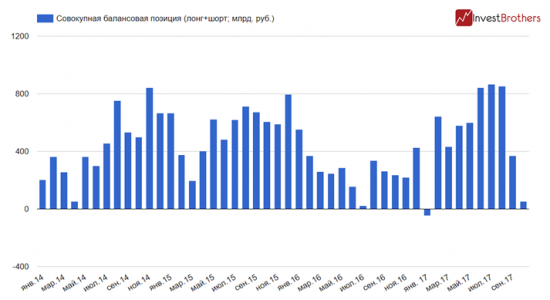

Российские банки сократили почти до нуля объем ставок на рост доллара. За сентябрь он упал более, чем на 315 млрд рублей.

Банки наращивали свои ставки на протяжении четырех месяцев – с марта по июнь 2017 г., после чего началось постепенное снижение объемов позиций.

По итогам сентября объем чистой длинной позиции по доллару среди российских кредитных организаций опустился до 54,9 млрд рублей, в то время как в августе она была равна 370,3 млрд рублей, а в июле 854,5 млрд.

Получается, что всего за два месяца банки сократили свои ставки почти на 800 млрд рублей или на 93,6%. В последний раз так мало на рост доллара надеялись в январе 2017 г. и в июне 2016 г.

Резюме

Вполне возможно, что после летней коррекции в рубле, многие участники рынка усомнились в продолжении падения российской валюты и решили закрыть свои позиции. Однако их сворачивание не привело к снижению доллара. Напротив, на протяжении всего сентября курс рубля к доллару был крайне сильно зажат.

( Читать дальше )

Блог им. OneginE |Почему растет нефть, а рубль падает?

- 03 ноября 2017, 23:41

- |

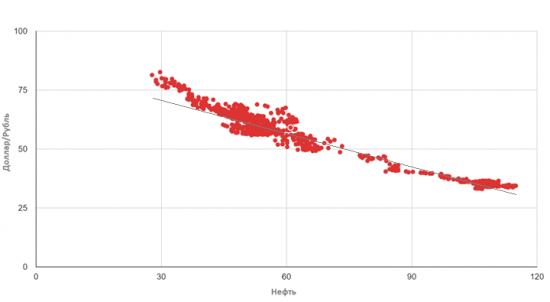

Российский рубль в последнее время противоречиво реагирует на рост цен на нефть. Увеличивается стоимость на сырье, падает рубль.

Если обратится к истории, то при текущих ценах на нефть доллар мог стоить как 67,5 рублей за единицу, так и 51 рублей. Сегодня его курс составляет 59,15 рублей, что соответствует примерно середине диапазона. Кроме того, американская валюта сейчас оценивается по среднему тренду последних четырех лет.

Таким образом, получается, что текущий курс вернулся к средневзвешенному показателю. Но он все же немного выше его. Тем более, что при росте цен на нефть то же самое делает и доллар.

Если данная тенденция продолжится, то российская валюта может опуститься к уровням, когда на рынках присутствовала высокая неопределенность вокруг экономики страны.

Резюме

В последнее время, на наш взгляд, с российского рынка выводили средства. Во-первых, спрос на ОФЗ заметно снизился, учитывая, что повышение ставки на ноябрьском заседании ФРС не планировалось. Во-вторых, рубль действительно чувствует себя слабее, чем ранее, несмотря на высокие цены на нефть.

( Читать дальше )

Блог им. OneginE |Ставки на рост рубля увеличиваются, а он стоит на месте

- 23 октября 2017, 10:48

- |

Иностранные спекулянты вновь увеличили ставки на укрепление рубля – за неделю объем открытых длинных позиций вырос еще на 7,7 млрд рублей.

К концу 17 октября в портфелях хедж-фондов (leveraged money) находилось 41 тыс. длинных и 12,9 тыс. коротких контрактов, что на 3 тыс. и 2,7 тыс. больше показателей недельной давности соответственно.

Таким образом, количество открытых длинных позиций по рублю достигло нового исторического максимума, однако в этот раз растут и “шорты”. Поэтому чистый “лонг” по российской валюте все еще меньше, рекордных значений, однако до них не достает лишь 1,3 тыс. контрактов или 3,4 млрд рублей.

В то же самое время западные ставки на рост рубля не сильно сказываются на курсе национальной валюты. Спекулянты начали активно наращивать “лонги” по рублю с середины августа. За это же время доллар потерял к российской валюте лишь 3,2%, в то время как ставки выросли на 42,7 млрд рублей.

( Читать дальше )

Блог им. OneginE |Почувствует ли рубль на себе крупные платежи по внешнему долгу?

- 20 октября 2017, 10:17

- |

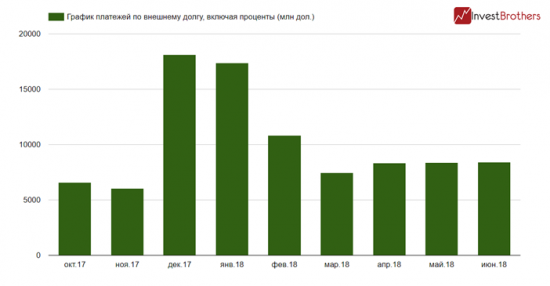

Российский рубль может оказаться под давлением к концу текущего – началу следующего года. За декабрь-январь российским организациям предстоит выплатить более 30 млрд долларов.

По новым оценкам Центрального банка, в декабре текущего года на выплату основного долга будет направлено 16,5 млрд долларов, на проценты еще 1,7 млрд. Однако и январь окажется непростым для российских предприятий – им предстоят платежи размером в 15 млрд долларов и проценты в 2,4 млрд.

Таким образом, на погашение внешней задолженности в декабре и январе будет направлено 18,2 и 17,4 млрд долларов соответственно.

Правда, существует большая вероятность, что заметная часть этой задолженности будет рефинансирована и пролонгирована. К примеру, январская сумма платежей на 70% состоит из внутригрупповых платежей, подсчитали в ЦБ. “Данные платежи имеют высокую вероятность пролонгации и, скорее всего, не окажут давления на ликвидную позицию заемщиков”, заявил регулятор.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс