Блог им. OneginE |В 2015 г. ЦБ развернул рубль, сможет ли в этот раз Минфин?

- 06 февраля 2017, 21:10

- |

Министерство финансов опубликовало график скупки валюты. Ведомство в лице Федерального Казначейства выйдет на валютный рынок страны с 8 февраля.

Скупка валюты с рынка продолжится весь февраль и закончится 7 марта. Ежедневный объем операций составит 6 281,7 млн. рублей, по текущему курсу это около 106,5 млн. долларов.

Власти страны давно не пытались повлиять на курс национальной валюты, в последний раз выходя на рынок аж в 2015 г. Тогда Центральный банк проводил ежедневные интервенции в течение 2,5 месяцев, начиная с 14 мая и заканчивая 28 июля. В среднем объем дневных операций составил 198,5 млн. долларов, что почти в 2 раза выше текущих.

Как это повлияло на курс рубля сказать однозначно нельзя, так как его ослабление было вызвано в большей части падением цен на нефть. Но интервенции Банка России почти день в день совпали с началом нового обвала нашей национальной валюты. Совпадение или нет — загадка.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 29 )

Блог им. OneginE |Популярность рубля за океаном немного снизилась

- 05 февраля 2017, 11:30

- |

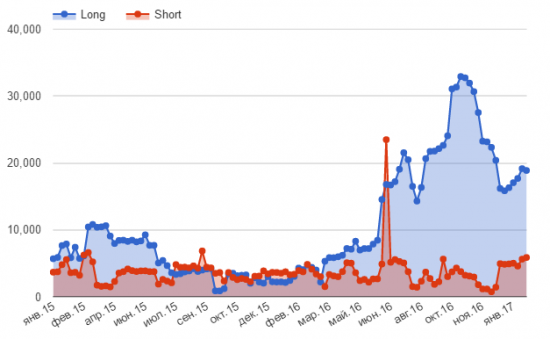

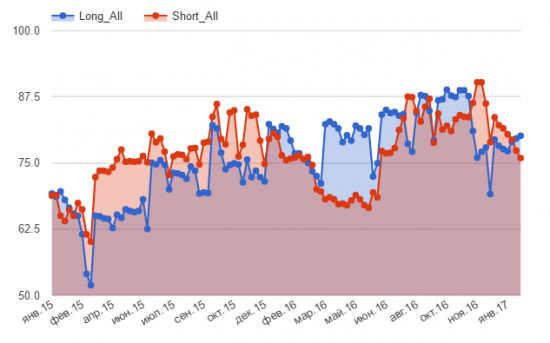

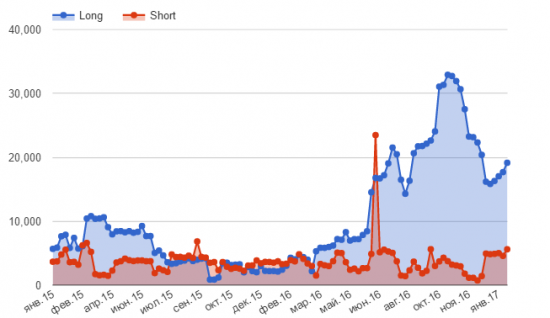

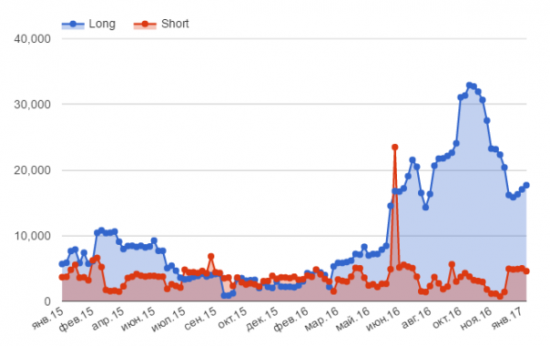

Впервые за последние 5 недель иностранные спекулянты предпочли снизить свои позиции по рублю. За неделю количество длинных позиций по российской валюте сократилось на 685 млн. рублей.

По состоянию на 31 января хедж-фонды держали в своих портфелях 18,9 тыс. длинных контрактов по рублю и 5,9 тыс. коротких. В общей сложности за 5 рабочих дней они увеличили ставки на падение российской валюты на 525 контрактов или на 1,3 млрд. рублей.\

В последний месяц активность спекулянтов за океаном заметно снизилась и если происходили какие-либо изменения в их позициях, то совсем незаметные. Вполне возможно, у них пока нет четкого представления о том, как текущая ситуация будет развиваться в будущем.

Стоит отметить, что крупнейшие участники торгов пока тоже в замешательстве. И поэтому однозначных выводов о том, чего они ждут, сделать нельзя, хоть и доля длинных позиций в их портфелях по-прежнему превалирует.

( Читать дальше )

Блог им. OneginE |Минфин начинает скупать валюту

- 03 февраля 2017, 12:57

- |

Согласно информационному письму распространенному 25 января Министерство финансов приступает к покупке иностранной валюты на открытом рынке. Сегодня ведомство сообщило, что начнет свои операции 7 февраля.

Как говорится на сайте Минфина, он выходит на рынок с целью поддержания «стабильности и предсказуемости внутренних экономических условий и снижения влияния изменчивой конъюнктуры рынка энергоносителей на российскую экономику и государственные финансы.» Объем ежедневных покупок составит 6,3 млрд. рублей или около 105 млн. долларов.

Напомним, что закон о бюджете на 2017-2019 гг. сформирован из расхода стоимость нефти в 40 долларов за баррель. Сегодня бочка марки Brent находится на уровне в 55 долларов, таким образом формируется дополнительный приток средств в страну.

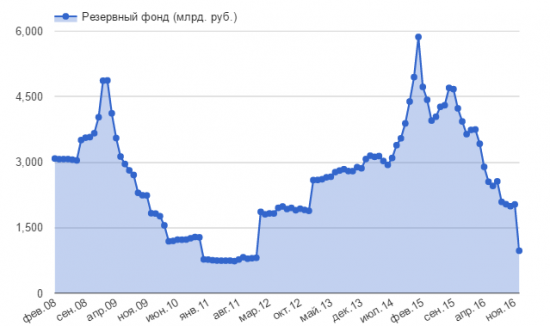

Так как в 2016 г. на финансирование дефицита бюджет было из Резервного фонда России было потрачено почти 2,7 трлн. рублей. Остаток на конец года составил всего 972 млрд. рублей.

( Читать дальше )

Блог им. OneginE |Россия постепенно отказывается от расчетов в долларах

- 31 января 2017, 22:53

- |

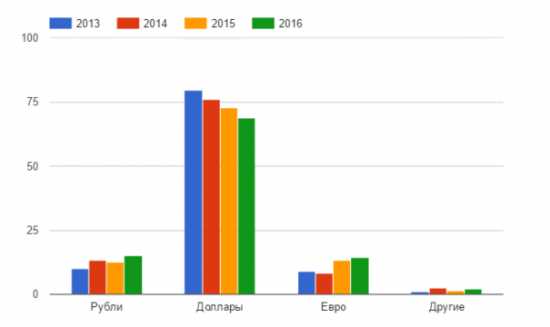

Внешняя политика нашего государство начинает давать эффект — Россия постепенно переходит на торговлю в рубли и евро. Долларовые поступления в страну снижаются, в то время как в других валютах растут.

На протяжении вот уже 3-х лет доля доллара в международных расчетах падает, а российские товары продаются все больше за рубли. С 2012 г. объем доллара снизился с 79,6% до 68,6% в 2016 г. За это же время объем операций в российских рублях вырос с 10,2% в 2012 г. до 15,1% в 2016 г.

Не отстает от этой динамики и евро — за 3 года его вклад в международную торговлю вырос более, чем на 5 процентных пункта. По итогам девяти месяцев 2016 г. доля европейской валюты в продаже российских товаров за рубеж увеличилась до 14,3%. Таким образом, одна треть всех операций совершается уже не в долларах.

Напомним, что правительство страны активизировало деятельность по переходу в расчеты на рубли после введения в отношении России санкций в 2014 г. и с тех пор удалось заметно потеснить доллар в международных операциях.

( Читать дальше )

Блог им. OneginE |Ситуация с валютной ликвидностью

- 31 января 2017, 17:04

- |

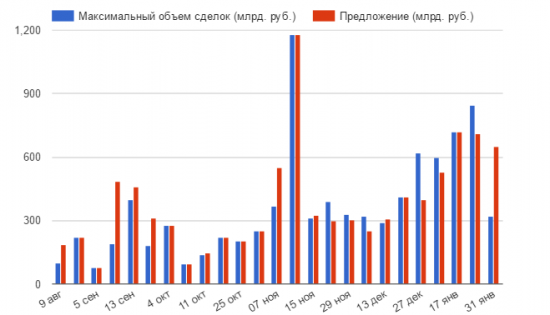

Российские банки по-прежнему имеют стабильный профицит денежной ликвидности. Сегодня был проведен четвертый с начала 2017 г. недельный депозитный аукцион, на котором Центральный банк привлек 320 млрд. рублей.

Спрос со стороны кредитных организаций оказался куда более значимым, чем предложил регулятор — общая сумма заявок составила 647,7 млрд. рублей. На прошлой неделе банки страны хотели разместить на депозите в ЦБ около 846 млрд. рублей.

Регулятор предупреждал в конце прошлого года, что банковская система России постепенно переходит к структурному профициту ликвидности. На этом фоне Центральный банк собирается увеличить активность аукционов по привлечению средств.

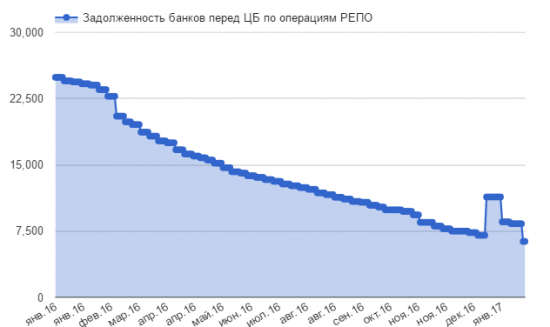

Обычно депозитные аукционы проводятся (успешно) еженедельно по вторникам, а аукционы по валютному РЕПО по понедельникам. Однако вчера он не состоялся «в связи с отсутствием заявок». Таким образом, задолженность банков перед ЦБ за неделю сократилась на 2 млрд. долларов.

( Читать дальше )

Блог им. OneginE |Хедж-фонды все еще надеются заработать на рубле

- 29 января 2017, 18:49

- |

Иностранные спекулянты все еще надеются заработать на укрепление российской валюты и увеличивают свои позиции по ней. За неделю объем их ставок на рост прибавил почти 1,5 тыс. контрактов.

Зарубежные хедж-фонды пока еще верят в рубль — количество их длинных позиций выросло до 19,1 тыс., что эквивалентно 47,9 млрд. рублей. Количество коротких также увеличилось, по состоянию на 24 января их было открыто 5,6 тыс. контрактов (14 млрд. рублей).

Стоит отметить, что данные позиции были заняты еще до заявления Министерства финансов о начале покупки иностранной валюты на открытом рынке с февраля текущего года. Поэтому столь высокий оптимизм, царящий вокруг рубля, скорее всего, вызван стабильной ситуацией на рынке нефти, а также спекуляциями на счет отмены санкций со стороны США.

( Читать дальше )

Блог им. OneginE |График погашения внешнего долга России

- 26 января 2017, 20:14

- |

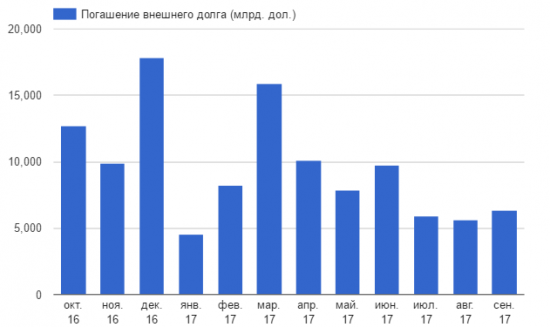

В декабре 2016 г. российские предприятия и государственные органы выплатили 16,4 млрд. долларов основного внешнего долга и 1,4 млрд. долларов в качестве процентов по нему.

Четвертый квартал прошлого года оказался довольно-таки сложным с точки зрения погашения внешней задолженности. За 3 месяца необходимо было перевести за рубеж 35,5 млрд. рублей основного долга и 4,9 млрд. долларов процентов. Таким образом, общая сумма выплат составила 40,4 млрд. долларов.

Учитывая проблемы с притоком валюты, которые страна начала испытывать на фоне низких цен на сырье, данный отток капитала мог бы серьезно сказаться на курсе национальной валюты, однако этого не произошло. Это стало возможным благодаря тому, что уровень выплат сравнялся с объемом новых кредитов. На протяжении всего 2016 г. внешний долг России держался в районе 518-523 млрд. долларов.

В нынешнем году март будет первым месяцем, который проверит российский рубль на прочность. В первый месяц весны необходимо погасить около 14,2 млрд. долларов основного долга и 1,5 млрд. долларов в качестве процентов. Вполне возможно, что пока российские предприятия предпочтут рефинансировать свои обязательства, ожидая снятия санкций с нашей страны.

( Читать дальше )

Блог им. OneginE |Иностранные спекулянты покупают рубли

- 22 января 2017, 10:55

- |

Иностранные инвесторы продолжили наращивать свои позиции по рублю, увеличив за неделю количество длинных позиций на 638 контрактов. Это уже третья подряд неделя, когда хедж-фонды набирают в свои портфели фьючерсы на российскую валюту.

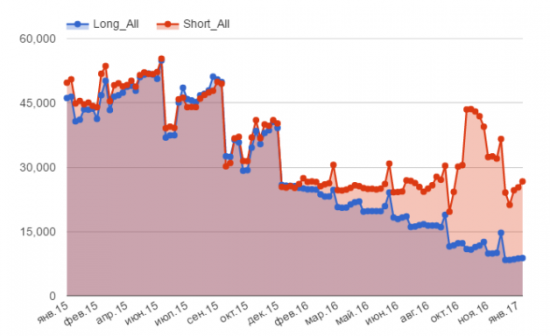

По состоянию на 17 января общий объем длинных позиций по рублю у хедж-фондов составил 17,7 тыс. контрактов (44,2 млрд. рублей), объем коротких опустился на 429 контракта до 4,6 тыс. (11,5 млрд. рублей). После ажиотажного спроса в сентябре-октябре прошлого года спекулянты решили зафиксировать часть прибыли, однако уже в конце 2016 г. отток капитала из фьючерсов на российскую валюту прекратился.

Также остановился и рост коротких позиций, вот уже 6 недель он держится примерно на одном и том же уровне. Причиной этому служат стабильные цены на нефть и ожидания смены администрации в США.

Спред между позициями коммерческих участников рынка продолжил увеличиваться. Так на 17 января количество страховок от падения рубля было на 17,9 тыс. контрактов больше, чем на рост. После экспирации фьючерсов в середине декабря компании начали постепенно наращивать короткие позиции по российской валюте на фоне ее крепости.

( Читать дальше )

Блог им. OneginE |Смогут ли интервенции Банка России уронить рубль?

- 20 января 2017, 14:02

- |

Правительство России совместно с Центральным банком рассматривают вопрос о сдерживании укрепления рубля на фоне роста котировок нефти, об этом в Давосе заявил Первый Вице-Премьер Игорь Шувалов.

Данная мера может быть осуществлена несколькими способами. Первый — продажей рублей из резервных фондов России. Второй — интервенции Центрального банка, тем самым регулятор сможет пополнить золотовалютные резервы страны. Третий — создание искусственного дефицита валюты на внутреннем рынке.

На сегодняшний день в резервах страны находится 27,1 млрд. долларов, 27,5 млрд. евро, 4,9 млрд. в фунтах и 324 млрд.рублей, в долларовом эквиваленте это около 67,7 млрд. долларов. Таким образом, Минфин располагает достаточными средствами для влияния на обменный курс рубля, однако он имеет больше инструментов для его поддержки, чем для ослабления.

Центральный банк в последний раз выходил на рынок с интервенциями в мае-июле 2015 г. За этот период он купил 10,1 млрд. долларов. Однако делал он это постепенно, в среднем в день тратя около 200 млн. долларов. Тогда регулятор начал свои операции, когда курс рубля опустился до 50 руб./дол. и продолжал это делать до тех пор, пока он не перевалил за 60 руб./дол.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс