Блог им. OneginE |Проблем с юанями как бы нет, но они как бы есть

- 05 декабря 2024, 09:43

- |

По словам главы ВТБ Андрея Костина проблем с обслуживанием внешнеторговых операций на текущий момент нет — юаней хватает для этого. Однако есть заметный недостаток кредитования в китайской валюте. По его словам проблемы с юаневой ликвидностью для кредитования возникают в том числе и потому что ЦБ сжал своп-линии по юаням, поэтому взять юани для выдачи ссуд неоткуда.

Ссылка на пост

- комментировать

- Комментарии ( 0 )

Блог им. OneginE |Банки продают золото из своих портфелей

- 03 декабря 2024, 11:32

- |

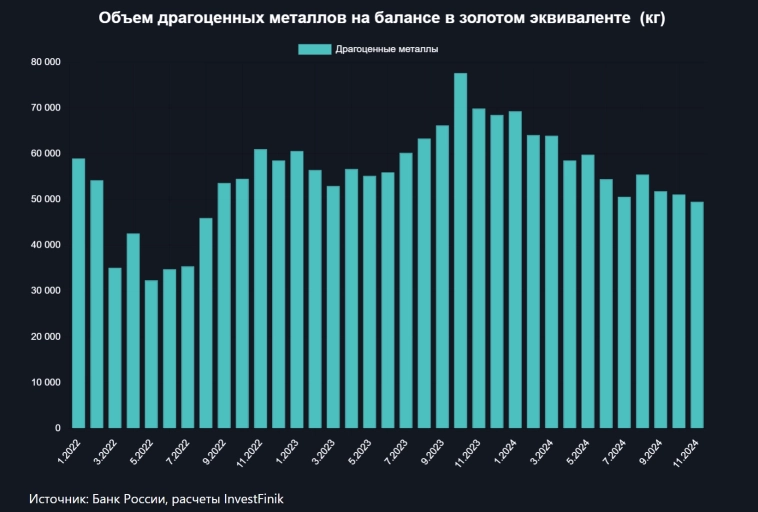

Российские банки сокращают свои вложения в золото и драгоценные камни. Согласно отчету Банка России и расчетам InvestFinik, к началу ноября на балансе кредитных организаций в золотом эквиваленте хранилось 49,6 тонн, что является самым скромным объемом с августа 2022 г., когда этот объем был равен 46 тоннам.

Тренд на снижение вложений в драгоценный металл наметился с конца прошлого года, так, на октябрь 2023 г. в банках находилось почти 77,7 тонн золота. Таким образом, за год данная позиция сократилась на 36%.

Ссылка на пост

Блог им. OneginE |Разворот на валютном рынке уже близок?!

- 27 ноября 2024, 13:15

- |

Что интересно, рубль продолжает свое быстрое падение, а стоимость заимствований в юанях на рынке упала до 2,61%. Есть повод задуматься. Возможно, разворот уже близок.

Ссылка на пост

Блог им. OneginE |Покупки "крупным капиталом" юаней перкратились

- 26 ноября 2024, 12:43

- |

Несмотря на то что рубль в последние дни сильно падает, каких-то серьезных покупок со стороны крупного капитала юаней н Московской бирже пока не наблюдается.

Уже четыре дня подряд крупные потоки стоят на месте. Возможно, это связано с налоговым периодом.

Ссылка на пост

Блог им. OneginE |Инвесторы возвращаются в золото

- 22 ноября 2024, 12:32

- |

После коррекции на рынке золота приток средств в фонды ETF , инвестирующие в драгоценный металл, возобновился. Так, эта среда была пятым днем подряд, когда фиксировались чистые покупки. С 14 по 20 ноября объем совокупного притока в крупнейшие золотые ETF составил 909,2 млн долларов.

До этого на протяжении почти трех недель наблюдался отток капитала. В период с 24 октября по 13 ноября сумма выведенных средств превысила 1,6 млрд долларов.

Ссылка на пост

Блог им. OneginE |"Крупный капитал" продолжает покупать юани

- 20 ноября 2024, 15:56

- |

На фоне преодоления курсом доллара психологической отметки в 100 рублей за единицу, покупки юаней со стороны крупных игроков увеличились. Так, по состоянию на 15:30 мск 20 ноября объем всех сделок на покупку суммой более 100 млн рублей, превзошел объем всех сделок на продажу на 5,7 млрд рублей, что является рекордным объемом с 25 октября.

Таким образом, спрос на юани со стороны крупных участников рынка остается выше, чем предложение. С начала лета разница уже превысила 259 млрд рублей.

Ссылка на пост

Блог им. OneginE |Из фондов серебра и золота наметился отток средств

- 19 ноября 2024, 13:39

- |

На фоне коррекции на рынках драгметаллов инвесторы изымают свои средства из фондов ETF. Так, из крупнейших фондов золота с конца октября было выведено более 1,1 млрд долларов, а из фондов серебра порядка 293 млн.

В отличие от золота, серебро с конца мая показало резкий всплеск интереса. За пять месяцев чистый отток капитала в более чем 1,3 млрд долларов превратился в чистый приток в 586 млн, однако в ноябре инвесторы начали фиксировать прибыль.

Многие эксперты прогнозируют сохранение спроса на золото и серебро в течение последующего года, что должно будет привести к росту цен на них.

Ссылка на пост

Блог им. OneginE |Мнение: Падение рубля вызвано высокими ставками

- 05 ноября 2024, 14:01

- |

Согласно оценкам Минфина РФ, в ноябре дополнительные нефтегазовые доходы бюджета составят 87,5 млрд рублей. Их, согласно бюджетному правилу, направят на пополнение резервов, то есть, на покупку иностранной валюты.

В отличие от прошлого года, на протяжении почти всего 2024 г. бюджет России имел дополнительные нефтегазовые доходы, тогда как с января по июль 2023 г. их не было.

На наш взгляд, именно ситуация с дополнительными нефтегазовыми доходами показывает истинную ситуацию с наполнением бюджета. Если в прошлом году были заметные проблемы с этим в первой половине года, то в текущем проблем пока нет.

Ссылка на пост

Блог им. OneginE |Доллар может вырасти до 106 рублей в 2025 г.

- 30 октября 2024, 14:30

- |

В последнее время волатильность рубля увеличилась из-за отсутствия биржевых торгов, однако прогноз по среднегодовому курсу доллара в районе 96 рублей в 2025 году остается актуальным, по мнению министра экономического развития РФ Максима Решетникова.

«Курс и курсообразование очень волатильны, отсутствие биржевых торгов реально снизило емкость валютного рынка, поэтому, конечно, любые крупные покупки или продажи — такой вызов для банков, и поэтому курс достаточно сильно „ходит“. Мы ориентируемся на торговый баланс, по торговому балансу прогнозы сохраняются и подтверждаются. Исходя из этого мы фундаментальный курс и прогнозируем. Мы же прогнозируем курс не на основе колебаний потоков и притоков, а с учетом фундаментальных факторов», — заявил министр.

Учитывая волатильность 2024 г., в 2025 г. курс может быть равен 106.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс