Блог им. OneginE |США ставит новые рекорды по объемам экспорта нефти

- 22 февраля 2019, 22:48

- |

Соединенные Штаты установили не только рекорд по добыче нефти, но и по ее зарубежным поставкам.

На фоне сокращения добычи нефти в странах ОПЕК+, США наращивают свое производство. Впервые в своей истории оно достигло 12 млн баррелей в день.

Способствует столь значимым объемам рост производства на сланцевых месторождениях. А в бассейне Permian среднесуточная добыча в следующем месяце должна будет преодолеть 4 млн баррелей, прогнозируют в Минэнерго США.

Кроме того, крупнейший в мире производитель нефти продолжил наращивать экспортные поставки. Также впервые в истории объем зарубежных продаж достиг 3,6 млн баррелей в день.

Экспорт нефти из США (тыс. бар. в сутки)

Источник: Минэнерго США

Таким образом, Соединенные Штаты пользуются действиями ОПЕК+ и занимают свободные ниши.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. OneginE |Какой-то крупный игрок сделал ставку на рост нефтяных цен

- 29 января 2019, 20:07

- |

Сумма совокупного «лонга» по нефти среди российских спекулянтов возросла до нового рекорда.

По данным Московской биржи, объем открытых длинных позиций по нефти среди физических лиц достиг 1,01 млн контрактов, что является новым максимумом.

В то же самое время количество «шортовых» контрактов особо не растет и держится в районе 110-180 тыс. контрактов на протяжении двадцати дней.

Даже обвал нефтяных цен в 2014-2016 гг. не вызывал столь большого внимания со стороны спекулянтов. Причем, похоже, в рост цен «играет» какой-то один серьезный игрок. К примеру, летом 2017 г. (предыдущий рекорд) общее количество участников, сидящих в «лонгах», было равно 5,5 тыс. человек, а среднее количество контрактов на одного — 97 контрактов.

Вчера же число лиц, имеющих открытые длинные позиции, находилось на уровне в 4,4 тыс., то есть на одного приходилось уже 231 тыс. контрактов.

Резюме

Учитывая, что сейчас «игроков» меньше почти на четверть, чем было в 2017 г., то можно предположить, что кто-то с «большим капиталом» решил сделать ставку на рост стоимости сырья.

( Читать дальше )

Блог им. OneginE |В США заканчивается дешевая нефть?

- 24 января 2019, 11:59

- |

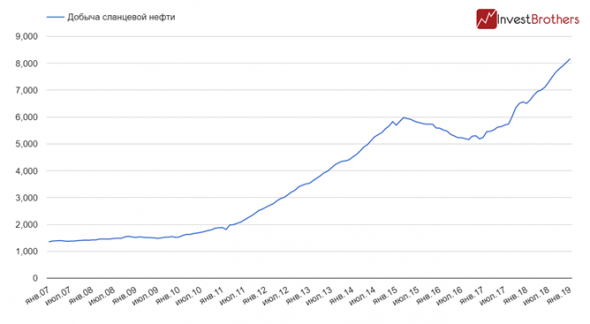

Сланцевые производители, несмотря на падение нефтяных цен, продолжат наращивать добычу, считают в Министерстве энергетики США, но уже не так интенсивно.

По предварительным оценкам, в декабре общая добыча нефти на основных сланцевых месторождениях Соединенных Штатов впервые в своей истории превысила отметку в 8 млн баррелей в сутки.

В январе производство должно будет увеличится еще на 71 тыс. баррелей и преодолеть 8,1 млн баррелей в день, а в феврале приблизится к уровню в 8,2 млн.

Правда, стоит отметить, что после октября 2018 г. темпы прироста добычи заметно снизилась. С ноября она ежемесячно увеличивалась на 0,9-1%, тогда как в июне-октябре прибавляла по 1,5-3,3%.

Сейчас в абсолютных величинах производство расширяется на 60-80 тыс. баррелей, летом и осенью — на 100-240 тыс. баррелей.

Резюме

Возможно, спад темпов прироста может быть связан с сезонным фактором, так как зимой становится труднее добывать в северных штатах США. Но, согласно данным Министерства энергетики, замедляется рост добычи на главном сланцевом месторождении страны — Permian, а оно находится в Техасе и Нью-Мексико.

( Читать дальше )

Блог им. OneginE |Спекулянты ждут продолжения ралли на нефтяном рынке

- 22 января 2019, 19:06

- |

Российские спекулянты установили новый рекорд по числу сделанных ставок на рост нефти.

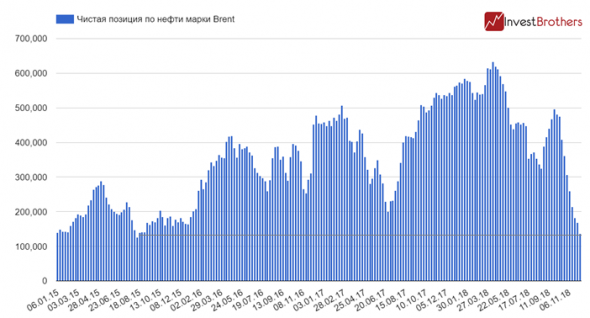

По данным Московской биржи, по состоянию на вчерашний день сумма открытых длинных позиций по нефти марки Brent выросла до 705 тыс. контрактов. В то время как количество коротких позиций упала до 154 тыс. контрактов.

Таким образом, поставлен рекорд по объему открытого лонга. Всего с 04 января он вырос со 151,2 тыс. контрактов до 705 тыс., что в денежном эквиваленте равно 28,8 млрд рублей. За это же время стоимость нефти поднялась на 8,6% или почти на 5 долларов.

В то же самое время не стоит забывать, что против физических лиц «играют» юридические — они, в свою очередь, ставят на падение котировок «черного золота». Сумма их открытых позиций достигла 754,9 тыс. контрактов, в то время как длинные позиции остаются практически без изменения на протяжении всего 2019 г.

Резюме

Летом 2017 г. российские спекулянты смогли вовремя войти купить фьючерсы на нефть, тем самым, предугадав восстановительное движение вверх после коррекции. Возможно, они оказались правыми и в этот раз.

Ссылка на статью

( Читать дальше )

Блог им. OneginE |Ситуация на рынке нефти постепенно стабилизируется

- 16 января 2019, 12:57

- |

Обвальное падение нефтяных цен привело к существенному отскоку.

Из-за приостановки деятельности правительства публикация отчета Комиссии по товарным фьючерсным рынкам приостановлена, в связи с чем нет данных о позициях трейдеров на американском рынке. Попробуем разобрать, что говорят сами фьючерсные рынки.

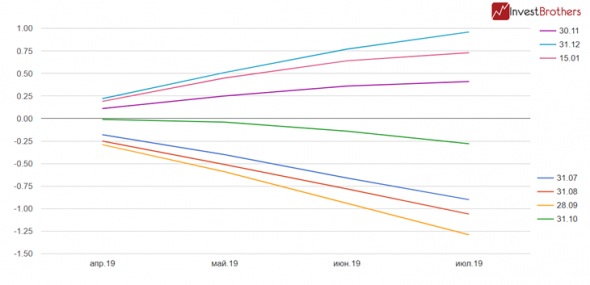

Сейчас в отличие от ситуации в середине лета-начале осени 2018 г. фьючерсные контракты на «черное золото» торгуются в контанго, то есть поставка сырья в будущем стоит дороже, чем сегодня. Таким образом, сланцевые производители могут хеджировать свои риски от падения котировок и продавать сырье с отсрочкой в месяцы или даже годы.

Данная ситуация не «на руку» ОПЕК+, так как сегодня главная задача для «картеля» создать ситуацию, которая приведет к сокращению запасов, так как когда на рынках бэквардация, становится не выгодно хранить нефть, потому что производитель должен будет оплатить премию за складирование, а также продать по более низкой цене в будущем.

( Читать дальше )

Блог им. OneginE |Сланцевые компании продолжат наращивать добычу, несмотря на обвал цен

- 19 декабря 2018, 13:31

- |

Несмотря на падение котировок нефти, сланцевики продолжают наращивать свою добычу.

Уже в декабре, по прогнозу Министерства энергетики США, производство на основных сланцевых месторождениях превысит 8 млн баррелей в сутки. А в январе 2019 г. добыча и вовсе приблизится к 8,2 млн баррелей.

Как обычно, львиную долю в производство вносит бассейн Permian, планируется, что в декабре и январе оно возрастет на 69 и на 73 тыс. баррелей соответственно. Таким образом, общий объем извлекаемой из недр нефти достигнет 3,8 млн баррелей в день.

Причем в начале следующего года должно будет произойти ускорение добычи на всех месторождениях. Скорее всего, это будет возможно благодаря сделанному запасу прочности в виде пробуренных скважин.

( Читать дальше )

Блог им. OneginE |Нефть будет еще дешевле — по крайней мере, так думают спекулянты

- 11 декабря 2018, 16:26

- |

Вера инвестиционных фондов в нефть достигла многолетних минимумов.

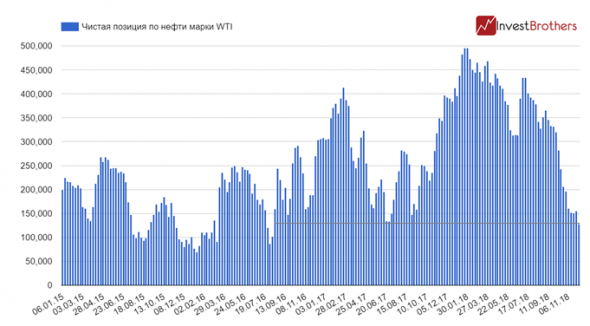

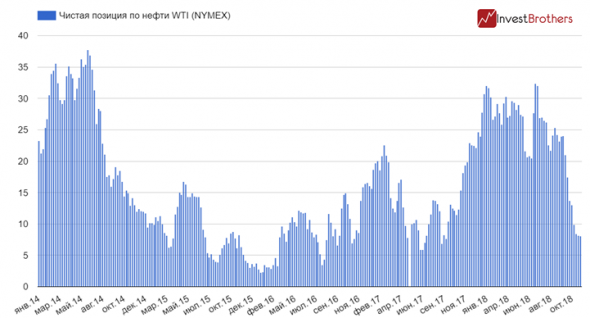

По данным Комиссии по торговле товарными фьючерсами, к 04 декабря чистая длинная позиция хедж-фондов опустилась до 128,3 тыс. контрактов, чего не было с февраля 2016 г.

Кроме того, европейские спекулянты, играющие на контрактах нефти марки Brent, тоже не верят в рост цен. Их чистый «лонг» по сырью снизился до 136,5 тыс. контрактов, что является минимумом с августа 2015 г.

( Читать дальше )

Блог им. OneginE |Спекулянты распродают нефть темпами 2014 г.

- 03 декабря 2018, 11:46

- |

Правда, на этой неделе инвестиционные фонды сделали паузу в сокращении длинных позиций по нефти.

По состоянию на 27 ноября в портфелях хедж-фондов находилось 232,9 тыс. длинных и 77,8 тыс. коротких позиций по нефти марки WTI. За наделю их объем сократился на 5,8 тыс. и на 9,7 тыс. контрактов соответственно.

С июльских максимумов сумма длинных позиций опустилась на 218,7 тыс. контрактов, а объем коротких вырос на 60,4 тыс. контрактов. То есть, всего за четыре с половиной месяца фонды продали нефти примерно на 18,7 млрд долларов.

Тем самым, их чистая позиция снизилась до 155 тыс. контрактов или до 8,1 млрд долларов. Для сравнения в июле этот объем был равен 32,1 млрд долларов.

В последний раз так мало на рост «черного золота» ставили в сентябре 2017 г.

Резюме

С 2014 г. сумма чистой длинной позиции падала минимум до 2,2 млрд долларов, то есть от текущих уровней это примерно 5,9 млрд или около 118 тыс. контрактов.

( Читать дальше )

Блог им. OneginE |Перспективы рынка нефти. Волны Эллиотта

- 26 ноября 2018, 17:19

- |

Нефтяные цены со своих высот упали уже на треть, и чем ниже они снижаются, тем больше прогнозов о новых целях падения. А если не это обвал, а всего лишь коррекция после трехлетнего роста?

Цены на «черное золото» серьезно падали в новейшей истории несколько раз. Так было в 80-е гг., в 1990-1991 гг., в 2008-2009 гг., в 2014-2015 гг. Во многих случаях обвал происходил после серьезного роста, который был вызван, к примеру, войной между Ираком и Кувейтом, опасениями военных действий между Ираном и Израилем.

В 80-е и 2014 гг. падение котировок происходило больше из-за рыночных факторов, а именно из-за перепроизводства и высоких цен для мировой экономики.

Всплеск стоимости нефти в сентябре и октябре 2018 г. был спровоцирован опасениями на счет санкций в отношении Ирана и выбывающих поставок из Венесуэлы.

К примеру, в 2012 г. после подписания в феврале нового «санкционного пакета» со стороны США в адрес Ирана котировки на нефть резко выросли с 103 до 124 долларов за бочку, после чего произошла серьезная коррекция: с 124 до 88 долларов за баррель. Свободное падение длилось три месяца.

( Читать дальше )

Блог им. OneginE |В США полным ходом идет сланцевый бум 2.0

- 08 ноября 2018, 11:36

- |

За неделю добыча нефти в США подскочила на 400 тыс. баррелей в сутки.

Согласно данным Министерства энергетики США, за неделю среднесуточное производство выросло с 11,2 млн баррелей до 11,6 млн. Так резко добыча в Америке увеличивалось лишь после краткосрочного спада, вызванного ураганами.

Пока какого-то объяснения столь взрывного роста производства пока нет.

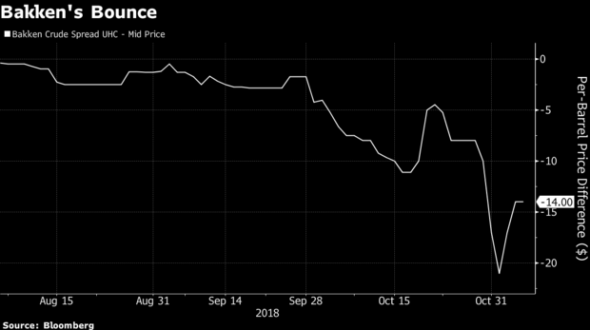

В этот раз перепроизводство наблюдается на месторождении Bakken — дисконт между добываемой там нефтью и средней рыночной ценой к началу ноября превысил 20 долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс