Блог им. OneginE |Сланцевая нефть может вновь дестабилизировать рынок

- 16 октября 2018, 18:57

- |

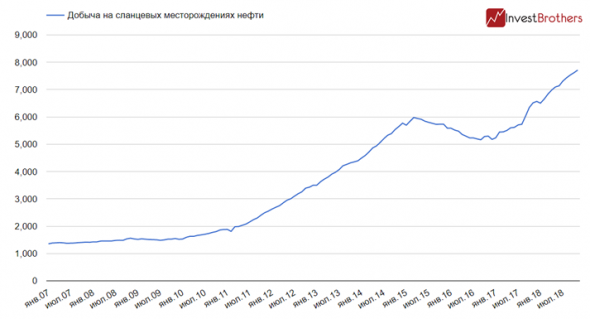

Добыча на основных сланцевых месторождениях США продолжает расти. В сентябре производство увеличилось на 102 тыс. баррелей в сутки.

По подсчетам Министерства энергетики США, в октябре на основных месторождениях сланцевой нефти добывали 7,5 млн баррелей в день. С начала года производство подросло на 966 тыс. баррелей.

Однако, по прогнозам ведомства, уже в четвертом квартале 2018 г. темпы роста добычи замедлятся — в октябре планируется увеличение в 85 тыс. баррелей, а в ноябре в 97 тыс., тем самым, уже в следующем месяце объем извлекаемой из недр нефти превысит 7,7 млн баррелей в день. (Стоит отметить, что именно на сланцевую нефть приходится немногим меньше — по разным оценкам добыча «нетрадиционного» сырья составляет на 0,8-1 млн баррелей меньше)

Основной вклад в развитие сланцевого сырья по-прежнему вносит бассейн Permian — к декабрю производство на этом месторождении впервые в истории превзойдет 3,5 млн баррелей, что эквивалентно 46% добычи на основных сланцевых участках.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Блог им. OneginE |«Теория заговора»: нефть ждет серьезный рост?

- 25 сентября 2018, 13:47

- |

В последние недели рынку нефти стало уделяться гораздо больше внимания, чем летом текущего года.

На наш взгляд, тренды и их создание невозможно без средств массовой информации. Кроме того, этим инструментом стали гораздо активнее пользоваться в «эру высоких технологий». Достаточно посмотреть на статьи западных агентств на счет политики Барака Обамы, Дональда Трампа и т.д. Такое ощущение, что СМИ провоцируют власти на действия.

В самое время вспомнить о теории заговора. Вполне возможно, что финансовые информационные агентства зачастую действуют в угоду Wall Street.

К примеру, крупнейший представитель данной отрасли — Bloomberg — был создан Майклом Блумбергом, после его ухода из инвестиционного банка Salomon Brothers, то есть, представление о том как делаются деньги на Wall Street в компании имеется. Наверняка, бывшие представители Wall Street есть и в других агентствах.

Одновременно с увеличением информационного шума инвестдома стали повышать целевые уровни по нефти, прогнозируя уровни в 90 долларов за баррель.

( Читать дальше )

Блог им. OneginE |Сланцевые компании США столкнулись с серьезной проблемой

- 02 августа 2018, 11:56

- |

Добыча нефти на месторождении Permian становится малорентабельной, несмотря на огромное производство в этом регионе.

Недостаточная инфраструктура в бассейне Permian «укусила» даже BP, признался глава компании Боб Дадли в интервью для Bloomberg TV. Потери от торговли оказались небольшими для нефтяного гиганта, но с ними сталкивается очень много компаний.

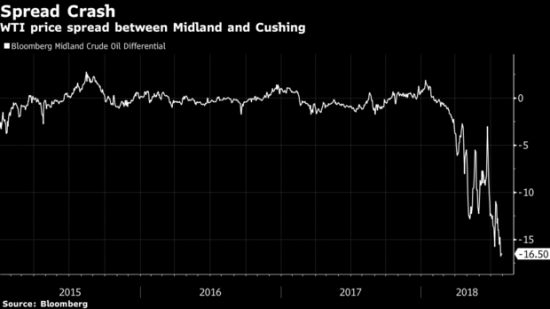

Напомним, что за последний год производство «черного золота» на месторождении Permian выросло на 36% или на 857,2 тыс. баррелей и достигло 3,3 млн в день.

Столь бурный рост привел к тому, что все свободные мощности для транспортировки оказались занятыми. Это все вынудило производителей и нефтетрейдеров делать скидки, в итоге разница стоимости нефти из Permian (Midland) и той, что продается в Кушинге, выросла с 0,40 центов в начале года до 16 долларов в июле.

То есть, компании, добывающие в этом регионе, продают свое сырье примерно на 22-23% ниже эталонной WTI.

( Читать дальше )

Блог им. OneginE |Хедж-фонды пока не верят в разворот восходящего тренда по нефти

- 31 июля 2018, 16:17

- |

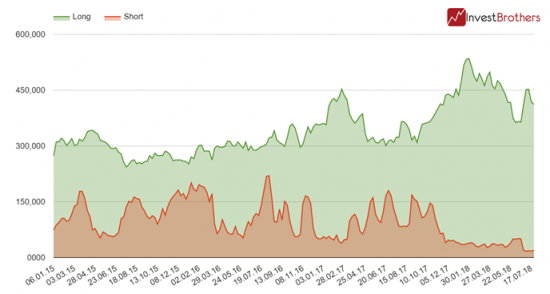

Инвестиционные фонды продолжили сокращать свои длинные позиции по нефти, правда, без увеличения коротких.

За неделю с 17 по 24 июля объем длинных позиций в портфелях хедж-фондов сократился с 419 тыс. контрактов до 412 тыс. В то же самое время короткие позиции увеличились с 17,4 тыс. до 19,9 тыс. Таким образом, чистый «лонг» по сырью опустился до 392,1 тыс. контрактов — минимум июля.

В то же самое время хотелось бы отметить, что фонды практически не делают каких-либо шагов по наращиванию коротких позиций по «черному золоту», то есть идет фиксация прибыли, а в разворот тренда они, похоже, пока не верят.

Основным покупателем нефтяных контрактов являются мелкие спекулянты — объем их чистого «лонга» составляет 44 тыс. контрактов. На протяжении всего текущего года они делают ставку на рост котировок.

Резюме

Начиная с начала февраля 2018 г., хедж-фонды постепенно выходят из нефти. На наш взгляд, отсутствие резких движений может быть вызвано несколькими факторами. Во-первых, инвесторы не хотят спровоцировать падение котировок, поэтому выход из позиций происходит неспешно.

( Читать дальше )

Блог им. OneginE |Ситуация с добычей нефти в ОПЕК

- 12 июля 2018, 23:06

- |

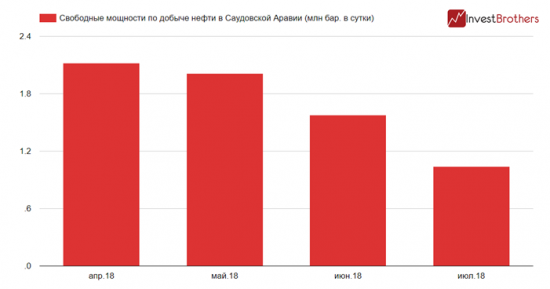

По расчетам Международного энергетического агентства Саудовской Аравии необходимо будет задействовать все свои свободные мощности, чтобы покрыть дефицит нефти из-за снижения добычи в Венесуэле и санкций в отношении Ирана.

Саудовской Аравии, возможно, придется задействовать как никогда ранее свои свободные мощности на фоне углубляющегося экономического кризиса в Венесуэле и возобновляемых санкциях в отношении Ирана, спрогнозировали в Международном энергетическом агентстве (МЭА).

Согласно данным МЭА, в мае у ближневосточного королевство были в запасе мощности объемом в 2 млн баррелей. В июне они опустились до 1,58 млн, а в июле уже до 1 млн баррелей.

Из этих расчетов можно предположить, что в первый месяц второго полугодия Саудовская Аравия увеличила свою добычу еще примерно на 500 тыс. баррелей в день. Таким образом, за летние месяцы производство королевства выросло на 0,9-1 млн баррелей.

( Читать дальше )

Блог им. OneginE |У США появились проблемы с увеличением добычи нефти?

- 04 июля 2018, 16:41

- |

Нефтяная промышленность США активно увеличивала свою добычу на протяжении всего нынешнего года, однако дальнейшее наращивание производства может оказаться под вопросом.

С начала года добыча нефти в США увеличилась на 1,1 млн баррелей и достигла уровня в 10,9 млн баррелей в сутки. Но вот уже три недели к ряду объем производства сырья в Соединенных Штатах не меняется, что может сигнализировать о достижении локального лимита.

Кроме того, перестало расти количество буровых вышек, напротив оно уменьшается две недели подряд.

Слухи о том, что на месторождении Permian заполнены практически все трубопроводы, ходят уже давно. Похоже, загруженность и вправду подошла к своим максимумам – согласно данным Rystad Energy, добыча в данном бассейне находится на одном и том же уровне уже два месяца.

Кроме того, в США в этом году заняты все нефтеперерабатывающие заводы. Впервые за всю историю наблюдений Министерство энергетики США отчиталось о том, что в стране нет незагруженных заводов.

( Читать дальше )

Блог им. OneginE |Кто является бенефициаром нефтяного бума в США?

- 08 июня 2018, 00:18

- |

Нефтяной рынок США испытывает бум – с начала года объем суточной добычи в стране увеличился уже более, чем на 1 млн. Кто на этом может неплохо заработать и без особого риска?

Компания MPLX является одним из крупнейших операторов на нефтяном рынке США в секторе Midstream. Организация создана в качестве партнерства, где основным партнером выступает Marathon Petroleum Corporation (MPC), кстати, наследник нефтяной компании Дж. Рокфеллера Standard Oil.

MPLX выкупила у MPC транспортную систему трубопроводов и хранилищ. Теперь компания специализируется в основном на транспортировке нефти, нефтепродуктов и газа. Благодаря активам, переданным из MPC в MPLX, выручка компании выросла с 1,1 млрд долларов в 2015 г. до 3,9 млрд в 2017 г. В текущем году доходы могут приблизиться к 5,7 млрд и на этом фоне чистая прибыль имеет шансы достичь 1,6 млрд долларов, что будет в 5 раз больше, чем в 2015 г.

Все свои доходы MPLX выплачивает в качестве дивидендов и их доходность сегодня равна 6-7%, что для американского рынка акций достаточно существенная сумма.

( Читать дальше )

Блог им. OneginE |Падение нефтяных цен может продолжиться

- 04 июня 2018, 12:00

- |

Хедж-фонды приступили к более активному сбрасыванию длинных позиций по нефти.

За неделю с 22 по 29 мая объем их “лонгов” сократился на 42 тыс. контрактов или примерно на 2,7 млрд долларов. В то же самое время выросли короткие позиции по сырью – их стало больше на 11,2 тыс. Таким образом, суммарная длинная позиция по нефти составила 374,9 тыс. контрактов, а короткая – 50,7 тыс. Тем самым чистый “лонг” опустился до 324,2 тыс. контрактов, чего не было с ноября 2011 г.

Получается, что выход хедж-фондов из своих позиций спровоцировал падение цен почти на 6%.

Мелкие спекулянты, в свою очередь, воспользовались коррекцией на рынке и увеличили свои длинные позиции до новых максимумов. К 29 мая в их общий чистый “лонг” превысил 51 тыс. контрактов.

( Читать дальше )

Блог им. OneginE |Ценам на нефть не стоит бояться новой сделки ОПЕК+

- 29 мая 2018, 21:28

- |

Несмотря на резкое падение нефтяных цен, Goldman Sachs верит в продолжение их роста. Этому есть и фундаментальные подтверждения.

Снижение нефтяных котировок последних трех дней вызвано слухами о том, что уже в июле Россия и ОПЕК могут повысить квоты на добычу сырья. Напомним, что согласно “сделке” нефтяной картель обязался ограничить свою добычу 29,8 млн баррелей в сутки без учета Ливии и Нигерии.

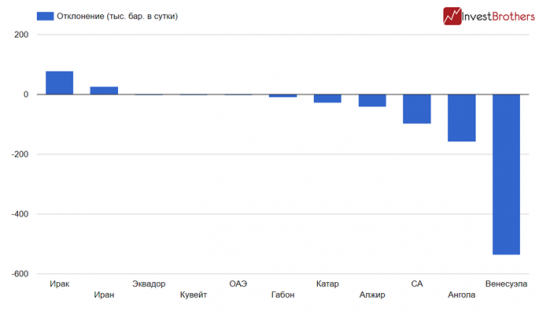

Но решение о пересмотре квот достаточно логично. По итогам апреля ОПЕК добывала нефти на 775 тыс. баррелей меньше, чем было разрешено. Основная причина столь низкого производства – проблемы Венесуэлы. В прошлом месяце страной было поставлено на рынок 1,4 млн баррелей, тогда как лимит квот – 1,97 млн. Перевыполняют план Ангола и Саудовская Аравия.

В качестве одного из вариантов можно увеличить квоты для других стран за счет сокращения добычи в Венесуэле. Так как в южноамериканском государстве экономические проблемы, то выйти на уровень 1,97 млн баррелей ему будет сложно, поэтому можно позволить другим членам ОПЕК добывать на 530 тыс. больше.

( Читать дальше )

Блог им. OneginE |Текущие цены на нефть комфортны почти для всех сланцевых компаний США

- 22 мая 2018, 13:55

- |

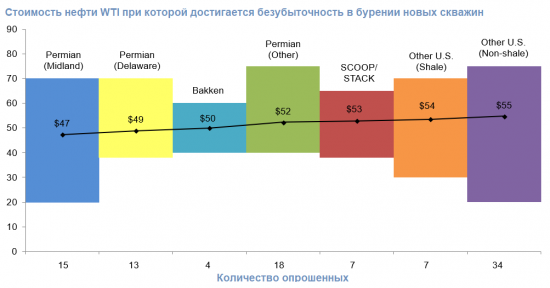

Федеральный резервный банк Далласа провел опрос среди сланцевых производителей нефти и выяснил рентабельность их производства.

Респондентам задавались несколько вопросов, первый из которых гласил: “Сколько должна стоить нефть марки WTI для того, чтобы покрывать операционные расходы текущих скважин?”. В зависимости от района средняя цена варьировалась от 25 до 40 долларов за баррель.

В то же самое это средний показатель, некоторым производителям нужно что бы сырье стоило по 50-70 долларов за бочку.

Второй вопрос был следующим: “Сколько должна стоить нефть марки WTI, чтобы бурение новой скважины было рентабельным?”. В среднем точка безубыточности лежит в диапазоне от 47 до 55 долларов за бочку. Самая низкая стоимость добычи находится на месторождении Permian (Midland).

Согласно данным полученным после опроса, производство будет безубыточным на всех месторождениях при цене на нефть в 75 долларов за баррель. Сегодня бочка WTI находится вблизи 72 долларов. То есть, остается немного месторождений, где бурение граничит с точкой безубыточности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс