Блог им. Richin_n_Finessin |Анализ M&A-сделок Софтлайн

- 16 декабря 2024, 07:47

- |

Я проанализировал проведенные Софтлайном M&A-сделки за 9М24.

Следует отметить, что компания предоставляет минимум информации о сделках, что делает их непрозрачными и усложняет оценку их влияния на справедливую стоимость Софтлайн. Тем не менее, я собрал ключевую, на мой взгляд, информацию по сделкам из доступных источников и на основе моего профессионального суждения.

Кроме одной сделки (НТО ИРЭ-Полюс был куплен примерно за 4.5х EV/EBITDA 2024 г., исходя из совокупности публичных комментариев компании*), компания ни разу не комментировала мультипликатор, по которому была совершена сделка или стоимость сделки. Однако общим комментарием компании обычно является «мы стараемся совершать сделки по мультипликатору не выше 5х EV/EBITDA» (форвардный мультипликатор или нет не указывается). Мультипликатор EV/EBITDA 2024 г. Софтлайна ~7.5x

Анализ доступной информации привел к следующим выводам:

— За 9М24 компания провела 8 M&A-сделок, в рамках которых покупала контролирующие доли в размере от 51% до 100% (в 4 из 8 сделок было куплено 100%) по данным СПАРК и Tadviser.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Richin_n_Finessin |Заметки с дня инвестора Диасофт - декабрь 2024

- 10 декабря 2024, 09:40

- |

Больше аналитики по ТМТ и ИТ здесь: https://t.me/+hHMPSAJAEJVmMTFi

Диасофт провел день инвестора.

Компания представила стратегические направления развития и ожидаемые показатели в ближайшие 3 года. Также, компания рассказывала про свои существующие продукты и перспективные разработки в сфере ERP, СУБД и ПО для госсектора.

Отмечаю:

1) Несмотря на слабый финансовый 2К24 (фактически 3К24) https://t.me/RichingnFinessing/323

компания сохраняет свой прогноз по росту выручки на 30% в финансовом 2024 г. Слабый 2К24 компания объясняет также как и некоторые другие разработчики ПО: «подписание ряда контрактов перенеслось в следующие кварталы». Компания комментирует, что видит, сколько денег должно прийти в рамках заключенных контрактов, поэтому уверена в достижении заявленных показателей.

2) К 2026 году Диасофт намерен увеличить выручку и EBITDA до 20.2 млрд руб. и 9.1 млрд руб. соответственно. Это означает рост на 30% в среднем в год и целевую рентабельность на уровне 45%. Для сравнения в 2023 г. рост и рентабельность составили 27% и 43% соответственно

( Читать дальше )

Блог им. Richin_n_Finessin |Маркетплейсы могут обязать брать сотрудников в штат.

- 03 декабря 2024, 08:27

- |

Больше аналитики по ТМТ и ИТ компаниям в моем ТГ-канале t.me/+hHMPSAJAEJVmMTFi

#инвесткейсы #OZON #YDEX #SBER

Усиливаются трения между представителями секторов, производящих товары и маркетплейсами.

Вижу данную новость как потенциальный негатив для маркетплейсов и E-Grocery в РФ, однако это не так драматично плохо, как может показаться на первый взгляд.

____________________________________

Дело в том, что в статье представители таких секторов жалуются на то, что 2+ млн человек (1.5+ млн на доставке и 0.5 млн на складах и сборке) заняты в секторе маркетплейсов через механизм «самозанятости». Также им не нравится, что так много человек работают в секторе, который не приносит прибыли, а их рентабельные сектора при этом испытывают жесткий кадровый голод.

____________________________________

Пока что ничего не случилось. Но худший исход я вижу таким: маркетплейсы и E-Grocery могут обязать нанимать своих самозанятых курьеров/доставщиков/работников складов и т.д в штат. На примере Озона это может привести к:

( Читать дальше )

Блог им. Richin_n_Finessin |Запоздалый ревью Ростелеком

- 02 декабря 2024, 14:30

- |

Больше аналитики по ИТ и ТМТ компаниям РФ в моем канале t.me/+hHMPSAJAEJVmMTFi

#отчетности #инвесткейсы #RTKM

Продолжаю с запозданием из-за отпуска разгребать отчетности своих эмитентов (https://t.me/RichingnFinessing/264)

Ростелеком опубликовал результаты за 9М24

Мой взгляд:

Отчетность слабая, НЕГАТИВНО для компании. Видно давление жесткой ДКП и высоких ставок на прибыльность компании (смотрите приложенный скрин).

Помимо этого, жесткая ДКП по всей видимости приведет к существенному сокращению инвестиционной программы в 2025 году (https://t.me/c/2171773446/255), что на мой взгляд негативно скажется на темпах роста выручки в 2025-2026 гг. Однако более конкретных комментариев по CAPEX компания пока не дает, поэтому оценить масштабы сокращения пока невозможно. Можно дать только личное суждение.

В моей модели сейчас стоит CAPEX в 2025 году на уровне 109 млрд руб. (рост на 14% г/г). Эта цифра включает в себя как maintainance CAPEX (минимально необходимые вложения, чтобы всё не сломалось) в размере 55 млрд руб., так и expansion CAPEX (как раз такие вложения в новые инициативы и расширение текущих сегментов) также в размере 55 млрд руб.

( Читать дальше )

Блог им. Richin_n_Finessin |Мультипликаторы по IT и ТМТ

- 02 декабря 2024, 11:25

- |

Текущие мультипликаторы и прогнозы по компаниям в моем покрытии

Больше аналитики по компаниям в моем тг-канале t.me/+hHMPSAJAEJVmMTFi

Блог им. Richin_n_Finessin |Диасофт МСФО 2К24; НЕГАТИВНО

- 29 ноября 2024, 17:42

- |

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

У Диасофта вышла отчетность за 6М24. Темпы роста выручки г/г показали существенное замедление (рост замедлился примерно в 3 раза кв/кв).

Я считаю, что у компании теперь есть риски не выполнить свой прогноз по году – рост на 30%. Вижу риск пересмотра моей модели в случае если компания значительно не улучшит свои показатели в следующих кварталах.

_______________________________________________

Обзор ключевых финансовых показателей:

Напомню, что у компании финансовый год, который она транслирует через МСФО и моя модель тоже построена на годовой основе через их финансовый год в целях удобства и для того, чтобы быть in-line с компанией. Для справочных целей я также приводим данные по календарному году в таблице ниже

( Читать дальше )

Блог им. Richin_n_Finessin |Неизвестные проблемы Яндекса в сегменте "Поиск и Портал"

- 28 ноября 2024, 09:24

- |

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

Сегодня удалось пообщаться с ключевым сотрудником одного из рекламных агентств с опытом работы в сфере интернет-рекламы более 20-ти лет.

Key takeaways такие:

1) В рекламной сетке Яндекса есть проблема с ботами:

При размещении рекламодателем рекламы в Яндексе, Яндекс раскидывает рекламное объявление на сайты партнеров Яндекса (платформы). Владельцы этих сайтов, чтобы поднять его в поиске используют ботов, которые делают действия на этом сайте, например выполняют на сайте определенные действия, в том числе кликают на рекламу.

Так как рекламодатель иногда платит за выполненные клики по его объявлению, то стоимость его рекламной компании сильно завышается. Более того эти клики не приводят к действию — совершению покупки/оформлению услуги и т.д. То есть деньги из-за такой ошибки тратятся «впустую»

Это снижает эффективность и привлекательность Яндекса как рекламной площадки для таких клиентов и они переносят бюджеты в другие рекламные площадки, например ТГ.

( Читать дальше )

Блог им. Richin_n_Finessin |Причина роста курса - SDN на ГПБ

- 27 ноября 2024, 15:49

- |

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

Про SDN-санкции на Газпромбанк и почему рубль сильно девальвируется.

США ввели SDN-санкции на Газпромбанк. Это очень важный момент и надо было бы написать об этом раньше, но сам я полностью осознал важность только сейчас.

Дело вот в чем:

Большинство крупных Российских экспортеров и банков находятся под SDN-санкциями. Это означает, что любая зарубежная компания, которая проведет с ними какие-либо операции автоматически попадет под SDN-санкции (если грубо).

Единственным крупным и значимым банком через который можно было вести операции до недавнего времени оставался Газпромбанк. Зарубежные контрагенты платили нашим экспортерам через Газпромбанк. Газпромбанк получал деньги, конвертировал их в объеме, требуемом ЦБ (грубо говоря) и переводил экспортерам (грубо говоря).

Теперь и этого моста больше нет. Оставшиеся банки не могут предоставить возможность обрабатывать такие большие объемы денежных потоков либо не имею необходимой деловой репутации.

( Читать дальше )

Блог им. Richin_n_Finessin |Ревью результатов Астры за 9М24

- 26 ноября 2024, 07:11

- |

Астра отчиталась за 9М24

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

Мой взгляд:

По отгрузкам (прокси выручки) уже комментировал ранее, что позитивно, поэтому дублировать не буду, можете прочитать тут

t.me/RichingnFinessing/253

Помимо отгрузок все остальное тоже в целом хорошо, поэтому отчетность воспринимаю ПОЗИТИВНО

______________________________

Иcходя из EBITDAC за 9М24 и 3К24 можно выцепить информацию, что операционные расходы с учетом капитализированных расходов на разработку (ОРЕХ) компании в среднем за квартал составляют примерно 2.7 млрд руб. При этом в 3К24 они были 2.9 млрд. Если экстраполировать этот паттерн то ОРЕХ за 2024 год должны составить около 11 млрд руб. У меня сейчас по модели стоит 12.6 млрд руб. Возможно несколько консервативно, но надо учитывать, что в 4К24 компания платит бонусы сотрудникам, поэтому я думаю в целом нормально сейчас в модели стоит и можно не менять.

В 2023 году ОРЕХ 4К был выше ОРЕХ 3К на 52%. У меня сейчас получается, что в 4К24 ОРЕХ будет выше, чем в 3К24 на 58%.

( Читать дальше )

Блог им. Richin_n_Finessin |Research отчет Совкомбанка по рынку IT (разработчков ПО)

- 25 ноября 2024, 07:50

- |

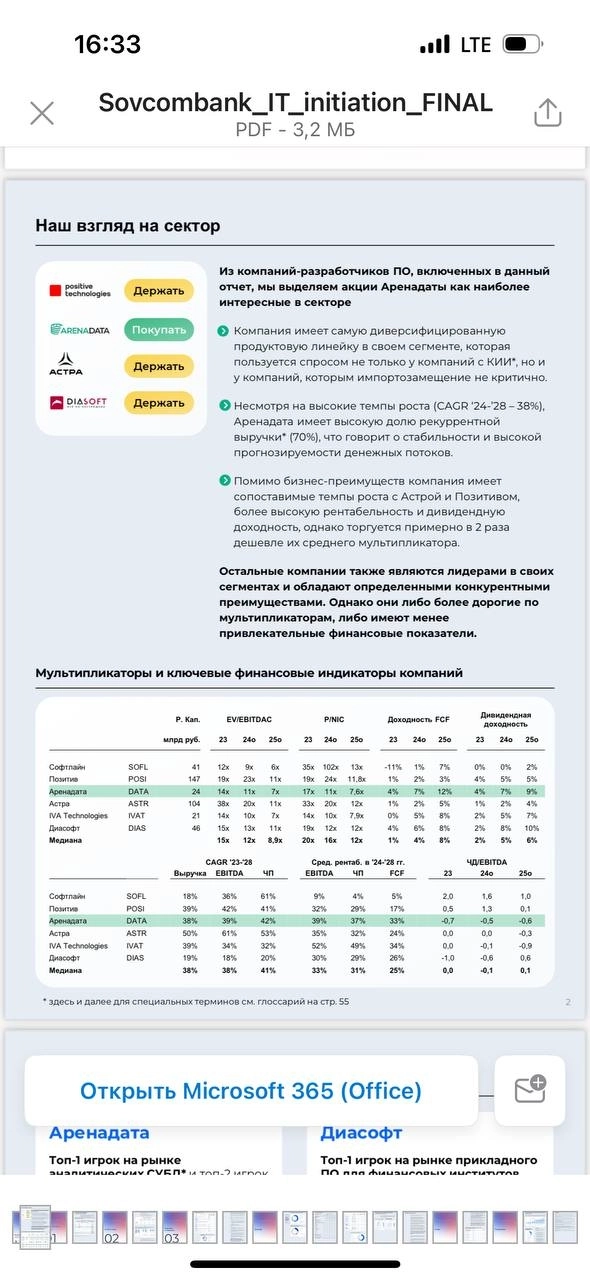

В Совкомбанке начали покрытие IT-сектора.

Самый честный и актуальный отчет по Российскому IT.

Хайлайты в скринах. Сам отчет доступен в моем ТГ-канале (https://t.me/RichingnFinessing/239)

Делитесь со всеми, кому может быть полезно копируя ссылку на пост.

Больше аналитики по ТМТ сектору в моем ТГ-канале (https://t.me/RichingnFinessing)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс