Блог им. SEREGA2509 |МТС 002Р-06 - размещена новая корпоративная облигация

- 26 июля 2024, 21:33

- |

💼 МТС 002Р-06 $RU000A109312

https://www.tbank.ru/invest/bonds/RU000A109312/

Рейтинг — ЭКСПЕРТ/АКРА/НКР ruAAA/AAA(RU)/AAA.ru

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 20.07.2028

Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.

Комиссия за сделки — Нет

Комиссия за следование — 0,167%

Комиссия за результат — 0,0%

- комментировать

- Комментарии ( 0 )

Блог им. SEREGA2509 |Минфин размещает всё больше флоатеров

- 25 июля 2024, 18:42

- |

Каждую неделю по средам Минфин занимает деньги на внутреннем рынке — продаёт ОФЗ на аукционах. 24 июля ведомство предложило рынку два выпуска, но в очередной раз размещён был только один.

Спрос на флоатеры стабилен, Минфин уступает в цене

В среду, 24 июля, Минфин выставил на аукцион выпуски ОФЗ-ПД-26248 $SU26248RMFS3 с фиксированным купоном и флоатер ОФЗ-ПК-29025 $SU29025RMFS2.

Выпуск ОФЗ 26248 $SU26248RMFS3 с погашением в мае 2040 года не был размещён. Аукцион признан несостоявшимся из-за отсутствия заявок по приемлемым ценам. На вторичном рынке сопоставимые выпуски торгуются с доходностью 15,4–15,9%.

Выпуск ОФЗ 29025 $SU29025RMFS2 с привязкой к RUONIA был размещён в объёме 46,5 млрд руб. при спросе 220 млрд руб. Средневзвешенная цена размещения составила 96,24% от номинала. Цена размещения снижается с каждым аукционом, а объём размещения — увеличивается. При этом спрос остался на уровне прошлого аукциона.

( Читать дальше )

Блог им. SEREGA2509 |Элемент Лизинг 001P-09 - размещена новая высокодоходная облигация (ВДО)

- 25 июля 2024, 18:03

- |

💼 Элемент Лизинг 001P-09 $RU000A1092S9

https://www.tbank.ru/invest/bonds/RU000A1092S9/

Рейтинг — ЭКСПЕРТ/АКРА ruA/A(RU)

Купон — Фиксированный

Величина купона — 15,21 ₽

Номинал — 1000 ₽

Количество выплат в год — 12

Дата погашения облигации — 10.07.2027

💡 Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.

Комиссия за сделки — Нет

Комиссия за следование — 0,167%

Комиссия за результат — 0,0%

Блог им. SEREGA2509 |ВЭБ.РФ ПБО-002Р-41 - размещена новая корпоративная облигация

- 25 июля 2024, 12:38

- |

💼 ВЭБ.РФ ПБО-002Р-41 $RU000A107XA1

Рейтинг — ЭКСПЕРТ/АКРАru AAA/AAA(RU)

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 20.07.2028

Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.

Комиссия за сделки — Нет

Комиссия за следование — 0,167%

Комиссия за результат — 0,0%

Блог им. SEREGA2509 |Вложения во флоатеры пока остаются актуальными

- 24 июля 2024, 18:02

- |

Вложения во флоатеры пока остаются актуальными для инвесторов на долговом рынке, считает управляющий по анализу банковского и финансового рынков Промсвязьбанка (ПСБ) Дмитрий Грицкевич.

«Трехдневный отскок рынка ОФЗ во вторник прервался снижением котировок — доходность индекса гособлигаций RGBI выросла на 13 базисных пунктов (до 16,26% годовых). Основной причиной восстановления рынка, на наш взгляд, было частичное рефинансирование средств от погашения выпуска ОФЗ-ПД на 400 млрд руб. в прошлую среду. С приближением заседания ЦБ РФ активность на рынке будет затухать, — пишет эксперт в обзоре. — В среду Минфин предложит к размещению уже традиционный набор бумаг — ОФЗ-ПД (16 лет) и флоатер ОФЗ-ПК (13 лет). Ведомство сдерживает размещение бумаг, стремясь стабилизировать цены — данная тактика, вероятно, продолжит работать за счет средств от погашения выпуска на прошлой неделе. Вместе с тем ключевым фактором для рынка станут итоги пятничного заседания регулятора — повышение ключевой ставки до 18% и сохранение жесткой риторики (наш базовый сценарий) ограничат восстановление рынка ОФЗ. Считаем, что флоатеры пока остаются актуальными для инвесторов».

( Читать дальше )

Блог им. SEREGA2509 |Миррико БО-П01 - размещена новая корпоративная облигация

- 24 июля 2024, 12:39

- |

Миррико БО-П01 $RU000A109221

Рейтинг — ЭКСПЕРТ ruBBB-

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 20.07.2027

Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.

Комиссия за сделки Нет

Комиссия за следование 0,167%

Комиссия за результат 0,0%

Блог им. SEREGA2509 |Аэрофьюэлз 002Р-03 - размещена новая корпоративная облигация

- 23 июля 2024, 17:59

- |

💼 Аэрофьюэлз 002Р-03 $RU000A1090N4

Рейтинг — НКР A-.ru

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 20.07.2027

Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.

Комиссия за сделки Нет

Комиссия за следование 0,167%

Комиссия за результат 0,0%

Блог им. SEREGA2509 |Погашение ОФЗ на 400 млрд рублей поддержало рынок

- 22 июля 2024, 18:30

- |

ОФЗ — цены продолжили падение перед заседанием ЦБ. Доходности длинных и среднесрочных ОФЗ выросли на 8-14 б.п., коротких – на 55 б.п. Этому способствовало погашение ОФЗ на RUB 400 млрд, а также данные по замедлению недельной инфляции от Росстата: с 9 по 15 июля инфляция замедлилась с 0.27% до 0.11% н/н, а годовая ускорилась с 9.22% до 9.25%. В итоге сильный рост доходностей до 16.4% в длинных ОФЗ был нивелирован и итоговый уровень составил 16.0%.

Минфин продолжил консервативно подходить к аукционам ОФЗ. Из-за волатильности рынка ОФЗ с фиксированным купоном аукцион не состоялся. ОФЗ-ПК (с переменным купоном) были размещены на RUB 16 млрд при общем спросе в RUB 221 млрд. Ждем постепенного снижения цены аукциона по ОФЗ-ПК до уровня, на котором будет удовлетворен весь спрос.

Новые размещения на первичном рынке. Новые выпуски в июле-августе ожидаем от ряда эмитентов (ВЭБ, Русал, Самолет, Элемент Лизинг). Русал разместит облигации в долларах США объемом $0.1 млрд с индикативным купоном 9.00-9.5% на 3 года.

( Читать дальше )

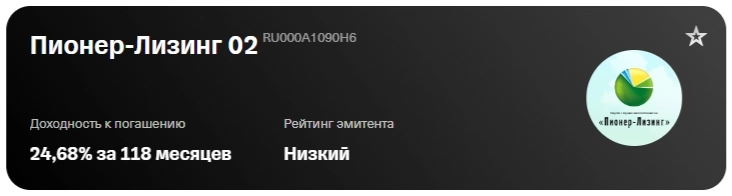

Блог им. SEREGA2509 |Пионер-Лизинг 02 - размещена новая высокодоходная облигация

- 22 июля 2024, 17:59

- |

💼 Пионер-Лизинг 02 $RU000A1090H6

Рейтинг — АКРА B+(RU)

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 31.05.2034

Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Стратегия подходит для инвесторов с небольшим бюджетом, которые рассматривают вложение денежных средств в облигации высокого и среднего рейтинга для долгосрочного инвестирования.

Покупаю корпоративные и офз облигации которым осталось до погашения от 3-х до 6-ти месяцев, так можно получить дополнительный доход не только с купонов, но и с погашения облигации.

Комиссия за сделки Нет

Комиссия за следование 0,167%

Комиссия за результат 0,0%

Блог им. SEREGA2509 |На сколько ЦБ поднимет ключевую ставку в июле?

- 22 июля 2024, 12:38

- |

Чего ждать от Банка России

На очередном заседании по ключевой ставке 26 июля совет директоров Банка России поднимет ставку, следует из базовых сценариев всех 13 опрошенных Forbes экономистов и аналитиков. При этом семь опрошенных экспертов считают, что регулятор повысит ставку существенно — сразу на 2 п.п., еще пять — что повышение будет более сдержанным, на 1 п.п. Если такой сценарий реализуется, ЦБ повысит ставку впервые в этом году — в последний раз регулятор делал это в декабре 2023 года, после чего четыре раза подряд сохранял ставку на уровне 16%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс