Satoshi Nakamoto

Представления США о Китае становятся все более неблагоприятными

- 15 августа 2019, 13:10

- |

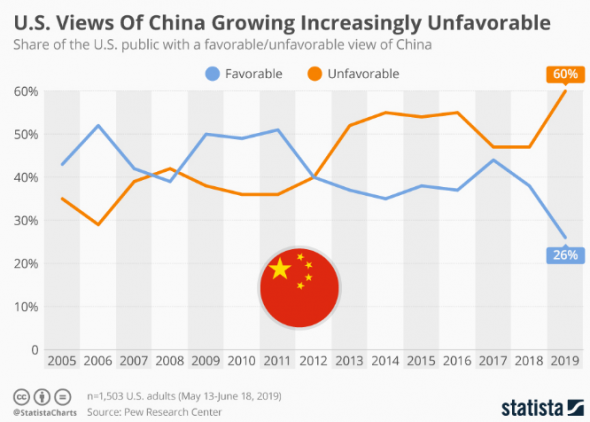

Исследовательский центр Пью опубликовал новый опрос, показывающий, что общественное мнение США о Китае становится все более неблагоприятным на фоне продолжающейся торговой войны и сохраняющейся геополитической напряженности в Южно-Китайском море.

Опрос проводится после того, как администрация Трампа решила отказаться от введения новых тарифов для ряда высокопоставленных китайских импортеров, а некоторые описали этот шаг как временное прекращение огня в ожесточенной торговой войне между двумя странами.

Исследование показало, что 47 процентов американцев имели неблагоприятное представление о Китае в 2018 году, а к весне 2019 года этот показатель вырос до 60 процентов. Это самый высокий уровень, когда-либо зарегистрированный Пью за 14 лет, с тех пор как они впервые задали вопрос. Самый низкий уровень был зафиксирован в 2006 году, когда доля Китая оказалась неблагоприятной, составив всего 29 процентов. Опрос также показал, что чуть менее четверти американцев (24 процента) считают Китай угрозой. Это выше, чем в 2014 и 2007 годах, когда доля составляла 19 и 12 процентов соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

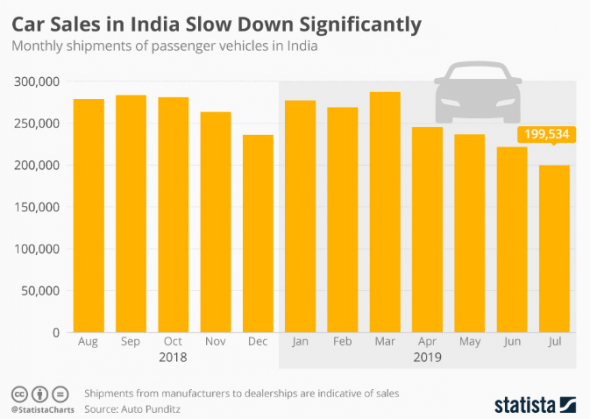

Продажи автомобилей в Индии значительно замедлились

- 15 августа 2019, 09:59

- |

Сейчас в стране наблюдается самое резкое падение месячных продаж автомобилей за 18 лет. Продажи сократились на 31 процент в июле.

Рост рынка страдает на фоне глобального спада и опасений рецессии. Продажи двухколесных и тракторных машин также снизились примерно на 12 и 14 процентов соответственно.

Ранее Индия была на пути к тому, чтобы обогнать Германию и Японию, чтобы стать третьим по величине автомобильным рынком в мире после Китая и США.

Число рабочих мест сократилось из-за убытков около 330 000, вызванных закрытием дилерских центров и производителями компонентов, которые отпустили рабочих. Ассоциация производителей автомобильных компонентов Индии назвала ситуацию «кризисной ситуацией».

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые интересные новости по рынку США и торгуем командой фьючерсом на S&P 500, $SPY, $UVXY, $VXXB.

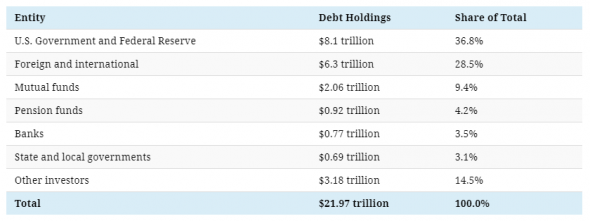

В каких странах больше всего долгов США?

- 03 июля 2019, 06:58

- |

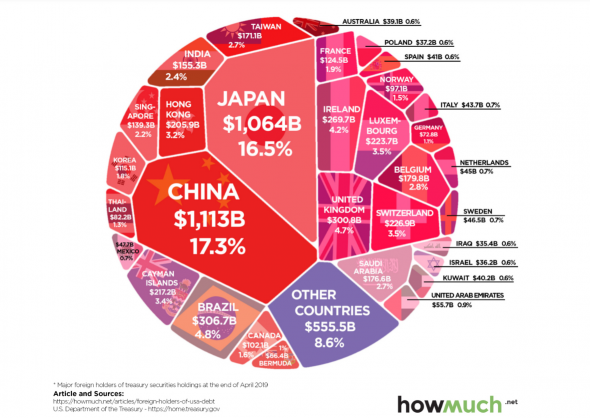

Зарубежные страны, имеющие наибольший долг США

В международной финансовой системе долг США может купить и держать практически любой.

Фактически, если вы сейчас держите в своем портфеле казначейские облигации США или ГКО, вы уже являетесь кредитором правительства США.

И как вы можете видеть на сегодняшнем графике HowMuch.net, зарубежные страны, такие как Китай и Япония, также могут накапливать большие позиции в казначейских облигациях США, что делает их значительными игроками в общем долге США.

Долг США: большая картина

Федеральный долг Соединенных Штатов в настоящее время составляет 22 триллиона долларов США, и его держит ряд внутренних и иностранных инвесторов.

( Читать дальше )

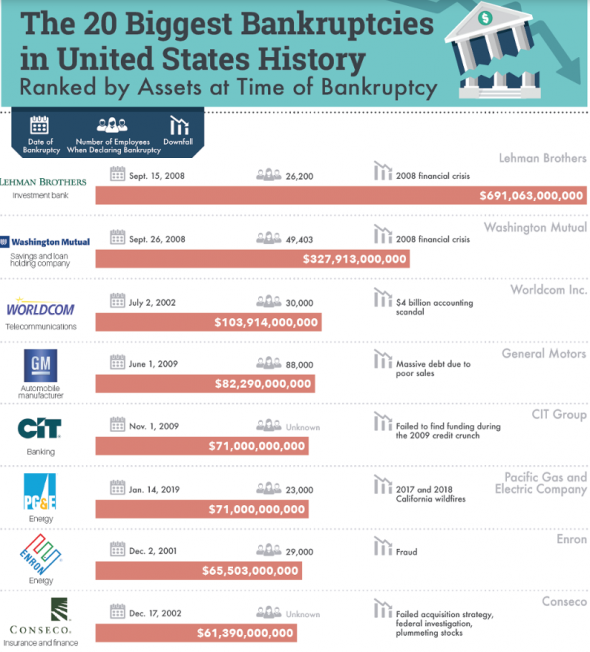

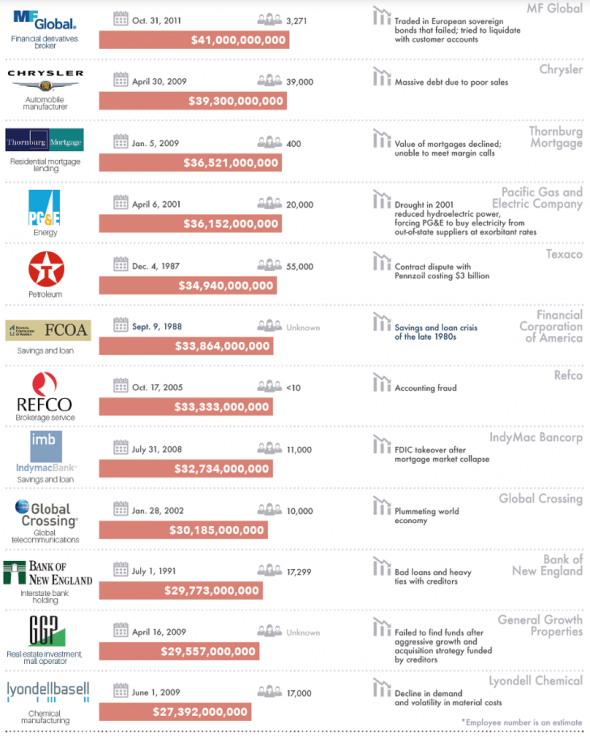

20 крупнейших банкротств в истории США

- 26 июня 2019, 06:49

- |

Ведение бизнеса означает принятие взвешенных рисков. Независимо от того, открываете ли вы стенд с лимонадом или являетесь лидирующим руководителем в компании Fortune 500, риск является неизбежной частью игры.

Принятие более крупных рисков может привести к пропорциональным вознаграждениям, а иногда, например, для компаний, о которых вы прочтете ниже, принятие риска не принесло результатов и привело к списку крупнейших банкротств в истории США.

Сегодняшняя инфографика приходит к нам от TitleMax и показывает 20 крупнейших банкротств в истории страны.

Компании, перечисленные ниже, отсортированы по совокупным активам на момент банкротства.

( Читать дальше )

Сделать обратный выкуп акций незаконным?

- 14 апреля 2019, 16:26

- |

- Как и в случае дробления акций, выкуп акций сам по себе не обязательно является плохой вещью; они — только наименее лучшее использование наличных денег.

- Как мы только что обсуждали на прошлой неделе, после рецессионных минимумов большая часть роста «прибыльности» была вызвана различными мерами по сокращению затрат и учетными трюками, а не фактическим увеличением выручки.

- Реальность такова, что обратный выкуп акций создает иллюзию прибыльности.

- С одной стороны обратный выкуп акций, с другой ФРС, чья политика позволяет компаниям выпускать долговые обязательства с рекордно низкой доходностью и финансировать эти триллионы в выкупах.

Крах 1929 года

В преддверии краха 1929 года банки, на которые были возложены сбережения людей, были по обе стороны инвестиционной игры. Они одалживали деньги инвесторам, чтобы спекулировать, и спекулировали на самих рынках.

После крушения SEC был сформирован, чтобы «контролировать» финансовые рынки и защитить инвесторов от хищнических действий Уолл-стрит и банков. Частью этого процесса было принятие Закона Гласса-Стигалла в 1933 году, чтобы отделить банковскую и брокерскую деятельность, чтобы построить стену между источником средств (банковские депозиты) и использованием средств (спекулятивные инвестиции).

( Читать дальше )

Жизненный цикл богатства

- 12 апреля 2019, 11:52

- |

В своей книге «Эпоха инвестора» Уильям Бернштейн описывает мифического работодателя по имени Дядя Фред, который предлагает инвесторам схему пенсионных накоплений, определяемых броском монеты. Одна сторона монеты дает + 30% годовой прибыли, в то время как другая сторона дает вам -10% потерь в данном году.

Поскольку бросок монеты дает вам шанс 50/50 на каждый результат, это даст инвесторам совокупный годовой доход в размере около 8,2% со стандартным отклонением 20%, что не слишком далеко от фактических долгосрочных результатов на фондовом рынке.

Допустим, вы решили вносить 1000 долларов в год в течение следующих 40 лет в программу дяди Фреда. И давайте далее предположим, что бросок монеты сработает, чтобы дать вам 20 positive return лет подряд, а затем 20 negative return лет подряд. В этом случае вы получите чуть более 100 000 долларов. Неплохо, но вы едва поспеваете за показателями долгосрочной инфляции.

Мы также можем взглянуть на противоположную сторону этой монеты — 20 лет подряд отрицательной доходности, а затем 20 лет подряд положительной доходности. На этот раз ваше вложение вырастет до более чем 2,3 миллиона долларов!

( Читать дальше )

Перспектива войны в Европе намного выше, чем считается в настоящее время.

- 03 апреля 2019, 02:42

- |

Фрагментирующий Европейский Союз

Уровень доверия между государствами-членами, испаряется так же быстро, как рыночная капитализация крупнейшего банка Германии.

Люди забывают, что Европа, какой мы ее знаем сегодня, — это группа племен, которые исторически воевали друг с другом.

Форма новых альянсов и растущее недоверие

Популистская администрация Италии — сопротивляющаяся давлению со стороны Брюсселя и Вашингтона — в субботу подписала меморандум о взаимопонимании с Китаем, согласившимся принять участие в Пекинской торговой и инфраструктурной схеме.

Среди 29 других соглашений, подписанных в Риме во время государственного визита президента Китая Си Цзиньпина, были две сделки по управлению портами между инжиниринговой компанией China Communications Construction и портами Триеста, расположенными в северной части Адриатического моря, и Генуей, крупнейшим морским портом Италии.

( Читать дальше )

Будут ли США продолжать доминировать?

- 18 марта 2019, 09:19

- |

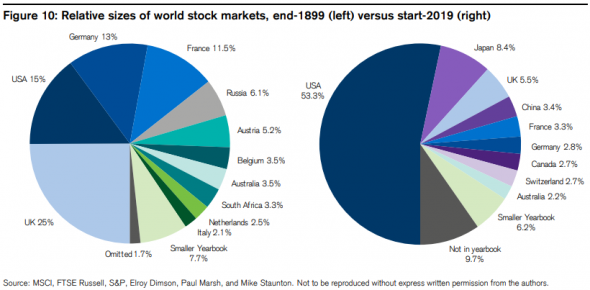

Elroy Dimson, Paul Marsh и Mike Staunton уже некоторое время публикуют следующую таблицу в своем ежегодном обновлении, и каждый год она поражает меня:

Доля рынка США выглядит так, будто Pac Man готовится съесть весь остальной мир.

Будут ли США продолжать доминировать над остальным миром в будущем? Есть ли у США конкурентные преимущества перед остальным миром? Как это отразится на экономическом и финансовом росте рынка в ближайшие годы?

Никто на самом деле не знает ответов на эти вопросы, но это то, что делает рынки интересными и сложными.

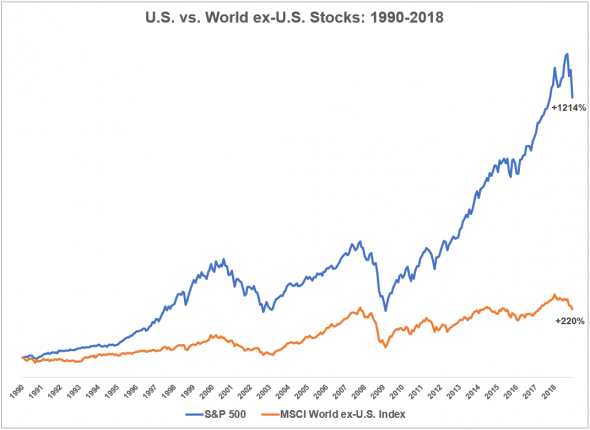

США не только доминировали с начала ХХ века, но и доминировали последние 30 лет или около того:

( Читать дальше )

Buyback. Разногласия вокруг выкупа акций.

- 03 марта 2019, 17:16

- |

На первый взгляд, понятие компаний, выкупающих свои собственные акции, может показаться довольно противоречивым.

Как только триллионы долларов вкладываются в какую-либо единственную причину — независимо от того, насколько безобидно это может звучать, — всегда есть возможность сделать громоотвод для спора.

Благодаря выкупу акций на общую сумму 1,1 триллиона долларов в 2018 году они находятся в центре дискуссий как никогда ранее.

Что такое обратный выкуп акций?

Когда публичные компании хотят вернуть деньги акционерам, у них обычно есть два варианта.

Первый — объявить дивиденды, а другой — выкупить собственные акции на открытом рынке.

Выкуп акций — это способ для компаний реинвестировать в себя. Каждый выкуп акций уменьшает количество акций, находящихся в обращении, и компания вновь поглощает часть собственности, которая ранее была распределена среди инвесторов.

( Читать дальше )

Пять технологий которые трансформируют индустрию здравоохранения

- 28 февраля 2019, 12:18

- |

Будь то обмен информацией между пациентами и врачами или помощь в операции с высокой степенью риска, ясно, что динамическое применение технологий уже идет полным ходом.

Сегодняшняя инфографика из Online Medical Care выделяет области здравоохранения, где технологии преодолевают барьеры. Вот пять способов влияния технологий на отрасль: от искусственного интеллекта до наномедицины:

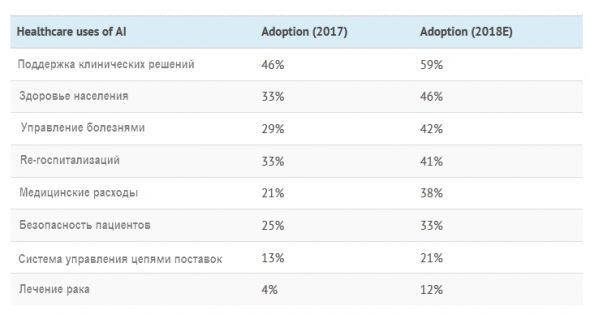

Искусственный интеллект

Искусственный интеллект окажет значительное влияние на многие отрасли, и здравоохранение не является исключением.

Большая часть руководителей здравоохранения уже применяет искусственный интеллект в своих операциях, и данные показывают планы по увеличению бюджетов в прошлом году.

Поскольку технология становится все более развитой и широко распространенной, ожидается, что ИИ может помочь в диагностике инсультов, заболеваний глаз, болезней сердца, рака кожи и других состояний.

( Читать дальше )

теги блога Satoshi Nakamoto

- AAPL

- Amazon

- bayback

- buyback

- cl

- CME Group

- commoditeis

- commodities

- Earning season

- earnings

- EBITDA

- EM

- ETF

- FB

- Monetary Policy

- NASDAQ

- NYSE

- PMI

- S&P500

- S&P500 фьючерс

- SBER

- Small Caps

- stock

- stocks

- TIPS

- TSLA

- Walmart

- WMT

- Азиатские рынки

- акции

- акции США

- анализ

- анализ рынка

- аналитика

- Аудит

- Банки

- бонды

- ВВП Китая

- ВВП США

- Венеция

- война

- газ

- Газпром

- Гонконг

- диверсификация

- доллар

- Золото

- ИИ

- инвестиционная стратегия

- Инфляция

- инфографика

- Иран

- искусственный интеллект

- Исследование

- исследование рынка

- исследования

- История

- Италия

- Китай

- коммодити

- Коррупция

- кризис

- криптобиржа

- криптовалюта

- Крым

- Кубок Роббинса

- мировая экономика

- мировой кризис

- мировой рынок

- недвижимость

- нефть

- Обама

- оффтоп

- палладий

- пенсионный фонд

- психология трейдинга

- Путин

- рабочие места

- рейтинг

- Рецессия

- РЖД

- российские олигархи

- Россия

- Россия - Китай

- Рубль

- рынок

- сбербанк

- сезон отчётов

- серебро

- СМЕ

- США

- Торговые войны

- Украина

- флорида

- ФРС

- фьючерс S&P 500

- фьючерс доллар-рубль

- ФЬЮЧЕРСЫ

- хедж-фонд

- экономика США