SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Шагардин Дмитрий

PIMCO сделал самую большую ставку в его истории.

- 10 февраля 2012, 17:18

- |

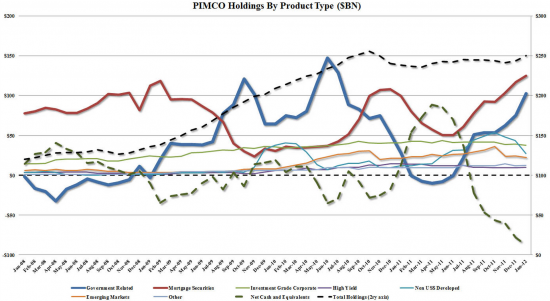

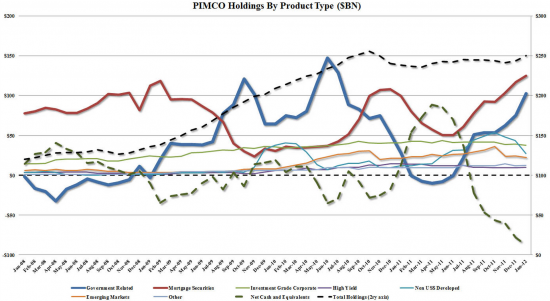

Билл Гросс из PIMCO и его флагманский фонд Total Return Fund, активы которого выросли в прошлом месяце на $6 млрд. и практически достигли исторически максимального значения в $250 млрд., делают серьезную ставку на то, что ФРС пойдет по пути монетизации Mortgage-Backed Securities (MBS – ипотечные ценные бумаги) через запуск программы QE3.

Фонд занял рекордные $88 млрд. в виде кэша, или -35% от показателя AUM (активы под управлением), и использовал поступающие доходы (в том числе и от продажи европейских суверенных облигаций, доля которых в портфеле снизилась с 18% до 11% от AUM) для покупки MBS, вложения в которые теперь составляют 50% всего портфеля фонда – максимальное значение с июля 2009 года, когда в полную силу шла программа QE1.

Однако, в абсолютных цифрах, с учетом роста портфеля фонда, вложения в MBS никогда еще не были на уровне в $125 млрд. – это самая серьезная ставка в истории PIMCO… ставка на запуск QE3 в виде выкупа ипотечных бумаг со стороны Федрезерва.

График. Вложения PIMCO по типам бумаг, $ млрд.

Источник: zerohedge

По материалам zerohedge.com

Фонд занял рекордные $88 млрд. в виде кэша, или -35% от показателя AUM (активы под управлением), и использовал поступающие доходы (в том числе и от продажи европейских суверенных облигаций, доля которых в портфеле снизилась с 18% до 11% от AUM) для покупки MBS, вложения в которые теперь составляют 50% всего портфеля фонда – максимальное значение с июля 2009 года, когда в полную силу шла программа QE1.

Однако, в абсолютных цифрах, с учетом роста портфеля фонда, вложения в MBS никогда еще не были на уровне в $125 млрд. – это самая серьезная ставка в истории PIMCO… ставка на запуск QE3 в виде выкупа ипотечных бумаг со стороны Федрезерва.

График. Вложения PIMCO по типам бумаг, $ млрд.

Источник: zerohedge

По материалам zerohedge.com

- комментировать

- ★4

- Комментарии ( 19 )

PIMCO делает серьезную ставку на QE3

- 10 февраля 2012, 14:30

- |

Пока выкладываю видео дневного брифинга (12:00 мск), текстовый вариант через 1-2 часа:

— удручающя статистика по торговому балансу Китая,

— Pimco покупает MBS в надежде на Q3 (9-ая минута),

— Фармстандарт представил сильные операционные результаты,

— прогнозы по ММВБ.

Автор и ведущий: Дмитрий Шагардин

— удручающя статистика по торговому балансу Китая,

— Pimco покупает MBS в надежде на Q3 (9-ая минута),

— Фармстандарт представил сильные операционные результаты,

— прогнозы по ММВБ.

Автор и ведущий: Дмитрий Шагардин

Goldman Sachs оценки LTRO 2.0: €560-680 млрд.

- 09 февраля 2012, 16:00

- |

Инвестиционное сообщество пытается оценить размер второй программы выдачи ЕЦБ 3-летних неограниченных кредитов европейским финансовым институтам под ставку 1% годовых (LTRO 2.0), намеченной на28 февраля 2012 года. Диапазон довольно широкий: от €300 млрд. до €1 трлн.

По моему мнению, наиболее приближенными к реальности являются оценки американского банка Goldman Sachs, в стенах которого с 2002 по 2005 на позициях топ-менеджера трудился нынешний глава ЕЦБ Марио Драги, который, к слову, сегодня после заседания ЕЦБ по процентным ставкам проведет пресс-конференцию, на которой от него больше всего ждут комментариев по LTRO 2.0.

На днях GS опубликовал результаты опроса, проведенного среди своих инвесторов и банков — по прошествии 2 месяцев с момента запуска программы LTRO 1.0 (€489 млрд. — по факту €210 млрд.), состоявшейся 21 декабря 2011 года (не что иное, как программа количественного смягчения в европейском формате).

По факту LTRO 1.0 европейские банки направили деньги не на кредитование реальной экономики, а на операции carry trade с облигациями периферийных стран (брали деньги под 1% годовых у ЕЦБ и вкладывали их в облигации с доходностями в 3-4%), на обслуживание своих долговых обязательств и на докапитализацию.

( Читать дальше )

По моему мнению, наиболее приближенными к реальности являются оценки американского банка Goldman Sachs, в стенах которого с 2002 по 2005 на позициях топ-менеджера трудился нынешний глава ЕЦБ Марио Драги, который, к слову, сегодня после заседания ЕЦБ по процентным ставкам проведет пресс-конференцию, на которой от него больше всего ждут комментариев по LTRO 2.0.

На днях GS опубликовал результаты опроса, проведенного среди своих инвесторов и банков — по прошествии 2 месяцев с момента запуска программы LTRO 1.0 (€489 млрд. — по факту €210 млрд.), состоявшейся 21 декабря 2011 года (не что иное, как программа количественного смягчения в европейском формате).

По факту LTRO 1.0 европейские банки направили деньги не на кредитование реальной экономики, а на операции carry trade с облигациями периферийных стран (брали деньги под 1% годовых у ЕЦБ и вкладывали их в облигации с доходностями в 3-4%), на обслуживание своих долговых обязательств и на докапитализацию.

( Читать дальше )

3-летние ноты США: прайм-дилеры выкупили 2/3, доходности на истор.мин.

- 08 февраля 2012, 13:10

- |

Размещение американских 3-летних нот на $32 млрд. вчера отметилось крайне низкими доходностями в 0,347% — второе минимальное значение в истории. Коэффициент покрытия составил 3,302 против 3,727 на предыдущем аналогичном аукционе. Важно то, что американские прайм-дилеры (крупнейшие банки) выкупили примерно 2/3 предложенных бумаг (63.8%) – максимальное значение за последние 3 года. Нерезиденты получили только 27,7% всего объема – минимальное значение с 2006 года.

Прайм-дилеры будут и далее выкупать все размещения, и с помощью операций обратного выкупа переводить их на баланс ФРС. Таким образом, реальный интерес на американские казначейские бумаги становится все меньше и меньше.

Об этом я предупреждал в понедельник здесь (в конце записи):

( Читать дальше )

Прайм-дилеры будут и далее выкупать все размещения, и с помощью операций обратного выкупа переводить их на баланс ФРС. Таким образом, реальный интерес на американские казначейские бумаги становится все меньше и меньше.

Об этом я предупреждал в понедельник здесь (в конце записи):

( Читать дальше )

NYSE: 6 февраля - минимальные объемы торгов за декаду

- 07 февраля 2012, 10:39

- |

Данные Bloomberg красноречивы — объемы торгов на бирже NYSE 6 февраля были минимальными за последние 10 месяцев — без учета праздничных дней, когда объемы априори низкие.

Объемы торгов вчера оказались на 26% ниже минимального уровня 2011 года — в этот день в США следили за матчем Суперкубка по американскому футболу. “Super Bowl” — магические слова для американцев — финальный матч NFL посмотрело 111 млн. человек. Так… отошел от темы…

По ES, e-mini фьючерсу на индекс S&P 500, претендующему на роль самого торгуемого и ликвидного инструмента, связанного с фондовыми рынками, вчера наторговали на 1,19 млн. контрактов, что на 35% ниже уровня 50-дневной средней в 1,83 млн. контрактов.

По расчетам Laszlo Birinyi, горячо любимого на zerohedge, который экстраполировал тренд с минимумов 2009 кризисного года, 11 сентября 2015 г. на бирже NYSE будут отмечать No-Volume-Day (NV-Day) — “День без объемов”.

( Читать дальше )

Объемы торгов вчера оказались на 26% ниже минимального уровня 2011 года — в этот день в США следили за матчем Суперкубка по американскому футболу. “Super Bowl” — магические слова для американцев — финальный матч NFL посмотрело 111 млн. человек. Так… отошел от темы…

По ES, e-mini фьючерсу на индекс S&P 500, претендующему на роль самого торгуемого и ликвидного инструмента, связанного с фондовыми рынками, вчера наторговали на 1,19 млн. контрактов, что на 35% ниже уровня 50-дневной средней в 1,83 млн. контрактов.

По расчетам Laszlo Birinyi, горячо любимого на zerohedge, который экстраполировал тренд с минимумов 2009 кризисного года, 11 сентября 2015 г. на бирже NYSE будут отмечать No-Volume-Day (NV-Day) — “День без объемов”.

( Читать дальше )

Аномальные Nonfarm payrolls: сезонная корректировка

- 06 февраля 2012, 12:59

- |

Январь – это месяц, когда Бюро труда и статистики США проводит годовую сезонную корректировку за предыдущий год.

По факту, без такого пересчета, данные по занятости в несельскохозяйственном секторе (Nonfarm payrolls – NFP) оказались бы на уровне прироста на 132 тыс. человек, не попав в ожидания на 8 тыс. человек. Это изменило бы пятничный характер торгов. Да и в целом, с учетом того, что эта неделя является совершенно пустой с точки зрения экономического календаря, “позитивная” статистика по рынку труда дает задел для продолжения этого безудержного роста. Тем не менее, для следующего периода создана крайне высокая база для сравнения.

По факту, за два последних месяца американская экономика потеряла 2,9 млн. человек, тем не менее, благодаря сезонным поправкам прирост составил 243 тыс. человек!!!

С учетом того, что в январе из состава рабочей силы выпало 1,2 млн. человек, доля работающих в общей численности населения США упала до 63,7%, т.е. до 30-летнего минимума. Здесь, как говорится, без комментариев.

( Читать дальше )

По факту, без такого пересчета, данные по занятости в несельскохозяйственном секторе (Nonfarm payrolls – NFP) оказались бы на уровне прироста на 132 тыс. человек, не попав в ожидания на 8 тыс. человек. Это изменило бы пятничный характер торгов. Да и в целом, с учетом того, что эта неделя является совершенно пустой с точки зрения экономического календаря, “позитивная” статистика по рынку труда дает задел для продолжения этого безудержного роста. Тем не менее, для следующего периода создана крайне высокая база для сравнения.

По факту, за два последних месяца американская экономика потеряла 2,9 млн. человек, тем не менее, благодаря сезонным поправкам прирост составил 243 тыс. человек!!!

С учетом того, что в январе из состава рабочей силы выпало 1,2 млн. человек, доля работающих в общей численности населения США упала до 63,7%, т.е. до 30-летнего минимума. Здесь, как говорится, без комментариев.

( Читать дальше )

Новая неделя: статистики нет, долговые аукционы США на $72 млрд

- 03 февраля 2012, 14:08

- |

Сегодня в видеобрифинге (12:00 мск) обсуждали прогнозы по данным по американскому рынку труда, которые будут опубликованы в 17:30 мск. Поводы для пессимизма есть.

Подробно рассмотрели ожидаемую экономическую статистику на следующую неделю – календарь практически пустой.

Центральное событие – заседание Банка Англии, который планирует существенно расширить программу выкупа активов (QE) и оставить ставку на уровне 0,5% и ЕЦБ, который также будет принимать решение по процентной ставке – вероятно, она останется на уровне 1,0%. Важны комментарии Драги.

С точки зрения долгового рынка, то по Европе больших размещений нет.

На арену выйдет Казначейство США – 7 февраля – 3-летние ноты на $32 млрд., 8 февраля – 10-летние на $24 млрд, 9 февраля – 30-летние бонды на $16 млрд.

( Читать дальше )

Подробно рассмотрели ожидаемую экономическую статистику на следующую неделю – календарь практически пустой.

Центральное событие – заседание Банка Англии, который планирует существенно расширить программу выкупа активов (QE) и оставить ставку на уровне 0,5% и ЕЦБ, который также будет принимать решение по процентной ставке – вероятно, она останется на уровне 1,0%. Важны комментарии Драги.

С точки зрения долгового рынка, то по Европе больших размещений нет.

На арену выйдет Казначейство США – 7 февраля – 3-летние ноты на $32 млрд., 8 февраля – 10-летние на $24 млрд, 9 февраля – 30-летние бонды на $16 млрд.

( Читать дальше )

Всплеск в котировках EUR/USD

- 02 февраля 2012, 15:07

- |

Всплеск в евро на дневной сесии был связан с заявлением китайских властей, с которыми в эти дни проводит переговоры канцлер Гремании Меркель, о желании поучаствовать деньгами в фонде ESM и EFSF:

- China considering greater involvement in EFSF and ESM stabilization funds

- “Urgent” to solve European debt crisis

- Supports Europe’s efforts to stabilize the Euro

- China continuing to research on how to participate in EFSF and ESM

- Europe must rely on itself to reduce debt load and introduce structural reforms

- Iran problem is complex and sensitive

- Sanctions won’t solve Iran nuclear issue, supports further discussion between Iran and international organizations

- Does NOT support Middle Eastern nations developing nuclear weapons, supports dialogue

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин