Блог им. Sigizmynd |План Миннеаполис - решение проблемы слишком больших банков

- 17 ноября 2016, 16:34

- |

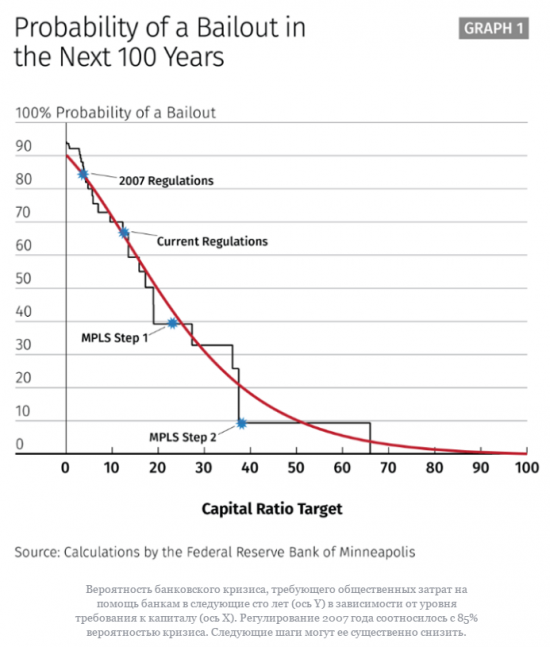

Федеральный резервный банк Миннеаполиса подготовил план по устранению проблемы «Too Big To Fail» (слишком больших банков, чтобы позволить им рухнуть). «План Миннеаполис» (MPLS) представляет из себя четыре шага, реализация которых приведет к радикальному снижению вероятности предоставления государственной финансовой помощи на санацию кредитных организаций («спасения банков»). Возможно, этот план будет полезен и для российских финансовых властей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Sigizmynd |Helicopter money. Неизбежная эволюция количественного смягчения

- 14 сентября 2016, 13:06

- |

Концепция «Вертолета с деньгами» (Helicopter money), с которого просто так разбрасываются банкноты последний год широко обсуждается в самых высоких экономических кругах. Особенно серьезно о нем размышляют в Японии — стране, которая уже более чем 20 лет страдает от низкого экономического роста вызванного избыточным сбережением.

Концепция

Helicopter money представляет собой скоординированную монетарную политику центрального банка и правительства — так или иначе, прямую печать и передачу денежных средств гражданам (прямая покупка у правительства облигаций с их немедленным погашением также, по сути, является такой передачей) в условиях когда процентные ставки близки к нулю, а экономика — к рецессии. В базовой теории центральный банк будет напрямую покупать облигации правительства (или просто кредитовать счета), а оно будет решать как лучше стимулировать экономику. Здесь множество вариантов — от снижения налогов до инвестиций в инфраструктуру.

( Читать дальше )

Блог им. Sigizmynd |Мы обанкротили Центральный банк и посмотрели, что будет

- 24 мая 2016, 13:22

- |

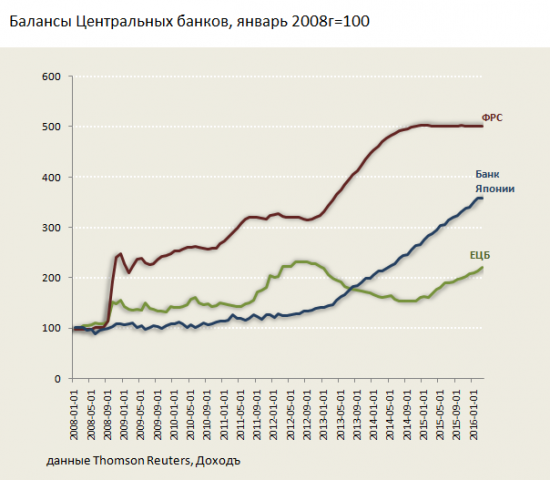

После кризиса 2008 года покупка активов на баланс Центральных банков развитых стран стала основной формой смягчения денежной политики, придя на смену снижению ключевых процентных ставок. К настоящему моменту покупка государственных облигаций и ипотечных бумаг со стороны ФРС завершилась, но их объём на балансе у регулятора составляет $4,2 трлн. ЕЦБ и банк Японии, пытаясь добиться роста кредитования и инфляции, в последний год даже расширили программы количественного смягчения.

Превратить рост денежной базы в инфляцию в Европе и Японии пока не получается. Во-первых, потому что расплачиваются регуляторы с коммерческими банками при покупке облигаций увеличением их резервов, с которых те, в свою очередь могут выдавать кредиты. Спрос на деньги и в Европе и в Японии из-за высокого долгового бремени населения и бизнеса остаётся слабым, поэтому QE слабо влияет на рост денежной массы и, соответственно, на стимулирование инфляции. Кроме того, дефляционные процессы в развитых странах обеспечиваются снижением мировых цен на товары в последние годы.

( Читать дальше )

Блог им. Sigizmynd |Денежная политика будущего: инфляции здесь не место

- 25 июня 2015, 15:28

- |

- Падение потребительских цен — не враг экономики. Статистика показывает, что в дефляционные годы рост может быть выше, чем в инфляционные

- Дефляция в Европе и США в 2015 году — результат роста производительности, а не слабого спроса

- Поведение потребительских цен не всегда является хорошим ориентиром для определения денежной политики Центральными банками

- В ближайшие годы мы можем увидеть переход от инфляционного таргетирования к ориентиру на стоимость финансовых активов и недвижимости

- ФРС, планируя повышать ставки в 2015 году, уже опирается не на потребительские цены, а на цены финансовых активов

- ЕЦБ все еще полагается на потребительскую инфляцию, это вызвало расхождение в денежной политике регуляторов и привело к ослаблению евро относительно доллара

- Рост кредитования и потребительского спроса приведёт к возвращению инфляции в еврозону, что заставит ЕЦБ свернуть количественное смягчение раньше сентября 2016 года

В последние годы в развитых странах наблюдается процесс замедления инфляции, который в некоторых из них в начале 2015 года перешел в дефляцию. В современных российских условиях вопрос о том, является ли негативным эффект от падения потребительских цен на экономику, может показаться странным. Всплеск инфляции в начале 2015 года до рекордных за 12 лет отметок привёл к резкому падению реальных зарплат населения и снижению торгового оборота почти на 10%.

( Читать дальше )

Блог компании ДОХОДЪ |Обзор мировой экономики. Замедление экономики Китая может стать одним из самых интересных сюжетов года

- 23 июня 2014, 11:49

- |

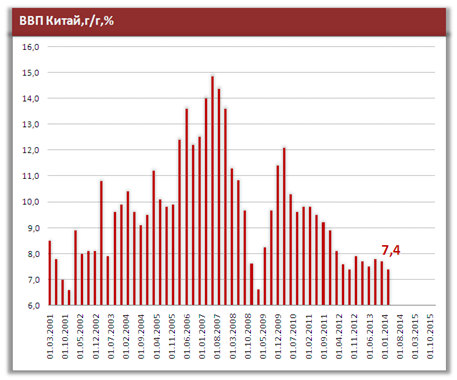

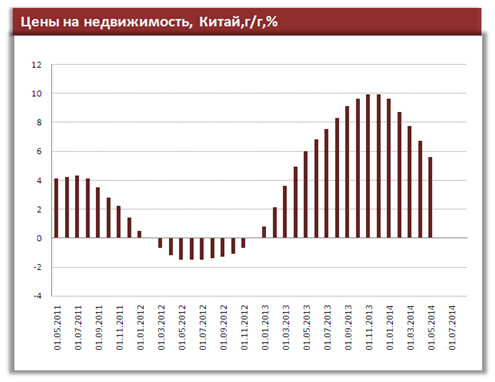

- Первый квартал показал замедление роста экономики Китая до 7,4%

- Наиболее уязвимым выглядит сектор недвижимости, цены на которую в мае упали в 52 городах из 77

- Увеличение государственных расходов может поддержать экономику до конца года, но факторы, влияющие на замедление достаточно сильны

Наибольшие опасения вызывает падение темпов роста цен на недвижимость. Если в начале года стоимость жилья в крупнейших городах росла почти на 10% в годовом выражении, то майские данные показывают рост всего на 5,6%. В месячном выражении цены падают в 52 городах из 77. Очевидно, что сектор недвижимости, составляющий 15% от ВВП Китая, сейчас находится под серьёзной угрозой кризиса. Строительные компании, не имеющие доступа к кредитам в традиционных государственных банках, являются одними из основных клиентов, так называемой теневой банковской системы Китая. Ухудшение их финансового состояния может спровоцировать кризис ликвидности на рынке небанковского кредитования, объём которого по разным оценкам составляет от 2 до 7 трлн. долларов (20-70% от ВВП страны).

( Читать дальше )

Блог компании ДОХОДЪ |Отказ от бумажных долларов и отрицательные процентные ставки по депозитам - ирония)

- 30 января 2014, 17:52

- |

Бывший министр финансов и советник президента высказал мнение, что экономике США действительно угрожает ловушка ликвидности, сопровождаемая невозможностью дальнейшего регулирования делового цикла с помощью традиционных мер денежной политики. Саммерс отдает должное действиям ФРС в 2008 году, которые, по его мнению, способствовали относительно мягкому выходу из кризиса, потенциально сравнимого с Великой Депрессией 1929 года. Тем не менее, снижение процентной ставки с 5,25% до 0,25% делает экономику беззащитной перед возможными кризисными явлениями в будущем. Также он приводит сравнение американской экономики с ситуацией в Японии, предполагая, что перед США стоит угроза «вечного замедления».

( Читать дальше )

Блог компании ДОХОДЪ |Дисбалансы, создаваемые сверхмягкой денежной политикой: теоретические риски и эмпирическая реальность

- 02 декабря 2013, 13:02

- |

- Количественное смягчение не ведет к созданию новых инвестиционных проектов, лишь косвенно помогая компаниям упростить процесс снижения долговой нагрузки

- Бум на американском фондовом рынке в текущем году выглядит скорее как возвращение к среднему после слишком глубокого падения в кризисный период

- Рынок недвижимости США выглядит менее опасным для благополучия экономики США, чем шесть лет назад

- Главным бенефициаром от количественного смягчения является государство, способное увеличивать свое присутствие в экономике.

( Читать дальше )

Блог компании ДОХОДЪ |Shutdown как благо для американской экономики

- 13 ноября 2013, 13:21

- |

По какой-то причине становится модным ругать американские власти за провоцирование бюджетных кризисов, случающихся с печальной регулярностью в последние два года. Наиболее популярные версии кричат о том, что это шоу-постановка и часть большого заговора против экономической стабильности. Рассуждения о катастрофических последствиях для экономики США являются напрасными – бюджетные переговоры, пусть даже в такой жесткой форме, являются важной частью демократического процесса, способные предотвратить тяжелые последствия негативных явлений в экономике.

Всем известно, что мягкая денежно-кредитная политика, осуществляемая на протяжении продолжительного периода времени ведет к созданию «пузырей». Самые известные такие явления происходят на рынках финансовых активов. Однако есть еще один вид пузыря – государственного сектора, который может быть порожден нетрадиционными мерами денежной политики – количественным смягчением.

Политика, проводимая ФРС, открывает широкие возможности для роста государственных расходов. Регулятор тратит 40 млрд. долл. в месяц на приобретение федеральных ценных бумаг, что ведет к рекордно низким ставкам доходности по ним. Спрос на облигации обеспечен банками, являющимися прайм-дилерами ФРС. Низкие издержки на обслуживание долга позволяют осуществлять те расходы, вероятность осуществления которых при более высоких ставках была бы меньше.

( Читать дальше )

Блог компании ДОХОДЪ |Что оставит миру «количественное смягчение»? Время подвести итоги перед возможным сокращением

- 28 августа 2013, 18:18

- |

Главной экономической темой осени станет будущее программы денежного стимулирования в США. Мы рассмотрим основные механизмы её влияния на реальный сектор экономики и финансовые рынки, попытаемся оценить эффект возможного сокращения объёмов уже в сентябре. Особый интерес представляет собой то, кто же на самом деле получает деньги от ФРС, почему они не вызывают инфляцию и какая отрасль экономики большего всего выигрывает от монетарной поддержки.

Объёмы и сроки программы

Объявление о третьем раунде количественного смягчения в США (Quantitative easing, QE3) было сделано 12 сентября 2012 года. Первая часть его заключилась в продлении операции «Twist» до конца года и денежного стимулирования не предполагала. ФРС продавала краткосрочные облигации банковским институтам из своих активов на сумму 45 млрд. долларов в месяц, одновременно покупая долгосрочные в том же объёме. Таким образом, в ходе этой стадии баланс регулятора увеличиваться не мог. С начала 2013 года краткосрочные облигации перестают продаваться, а уровень выкупа долгосрочных обязательств остается прежним. За счет чего, активы ФРС ежемесячно пополняются на 45 млрд. в месяц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс