Блог им. SimpleTrading |🏦Банк Санкт-Петербург. Крепко стоит на ногах

- 17 апреля 2025, 22:15

- |

$BSPBотчитался по РСБУ за первый квартал 2025 года

Чистая прибыль: 15,6 млрд рублей (8,4% г/г);

Чистые процентные доходы: 19,7 млрд рублей (+15,9% г/г);

Рентабельность капитала: 30,5%

Сравнительно не большой банк из Санкт-Петербурга продолжает комфортно себя чувствовать в текущей экономической ситуации. Растут не только процентные, но и комиссионные доходы (+11,1%).

➕Причина проста: низкое фондирование и низкие расходы по кредитам. Дополнительно радует снижение операционных расходов на 6,8% год к году. А также снижение просроченной задолженности до 2,5% против 2,7% на 1 января 2025 года.

Однако, даже в здесь видится снижение темпов роста кредитного портфеля. Корпоративный кредитный портфель снизился на 0,6% до 573,5 млрд рублей. Именно корпораты занимают значительную долю от общего портфеля.

Что по дивидендам? С марта 2024 года банк распределяет среди акционеров 20-50% от чистой прибыли по МСФО. Суммарная дивдоходность одна из лучших по сектору — 14%. Добавим к этому возможности байбэка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. SimpleTrading |🇷🇺Х5. Стабильно хорошо

- 17 апреля 2025, 22:09

- |

$X5 представил операционные результаты за I квартал 2025 г.

Выручка: 1,07 трлн. рублей (+20,7% г/г);

Средний чек: 600,3 рублей (+9,2% г/г);

Торговые площади: 11,24 млн кв м. (8,7% г/г).

На рынок постепенно начинают выходить отчеты за первый квартал текущего года. Х5 не исключение и сразу в глаза бросаются достаточно хорошие цифры по выручке.

Стоит отметить, что продовольственная инфляция в 1 квартале 2025 года составила 11,8%. Как и говорили ранее, Х5 отлично впитывает инфляционные издержки.

🍊Чижик продолжает расти быстрее рынка. Выручка здесь составила 90 млрд рублей, прибавив 97% год к году. Еще один быстрорастущий сегмент это цифровые бизнесы, также показали отличный рост в 52% год к году.

За первый квартал успели открыть 521 магазин, с учетом закрытий! Основная часть — это магазины у дома (387 шт). Торговая сеть Чижик открыла 129 новых магазинов.

В период низкой безработицы и роста заработных плат, Пятерочка все активнее внедряет ИИ-платформы для оптимизации работы. К концу первого квартала уже более 35% офисного персонала применяет данные решения.

( Читать дальше )

Блог им. SimpleTrading |⛏Полюс. Дивиденды и планы

- 16 апреля 2025, 22:21

- |

Не так давно мы достаточно подробно разбирали годовой отчет Полюса. Все мы помним, что прекрасный отчет поспособствовал высоким темпам производства и конечно же, росту стоимости золота.

Однако, в 2025 году компания заранее сделала акцент на снижении производства на 15% до 2,5 — 2,6 млн. унций из-за снижения содержаний в руде «Олимпиады».

🥇И вот в апреле руководитель направления по связям с инвесторами Сергей Бертяков, сообщил о сохранении текущего прогноза. Аналогичный прогноз сохранен и на увеличение издержек на унции золота, 37-50% или до 525-575 долларов.

Помимо ожидаемых известий, пришла информация по решению с дивидендами. Совет директоров утвердил финальные выплаты за 2024 год в размере 73 рубля на акцию. Последний день покупки бумаг для получения дивидендов – 24 апреля 2025 года.

Напомним, что Совет директоров пересмотрел дивидендную политику: выплаты 30% от EBITDA, с периодичностью не реже, чем два раза в год.

🥇Стоит ли держать бумаги Полюса? Если вводные по производству и издержкам понятны, стоит сделать акцент на анализ стоимости золота. Пока что золото до сих пор продолжает расти, обновляя исторические максимумы.

( Читать дальше )

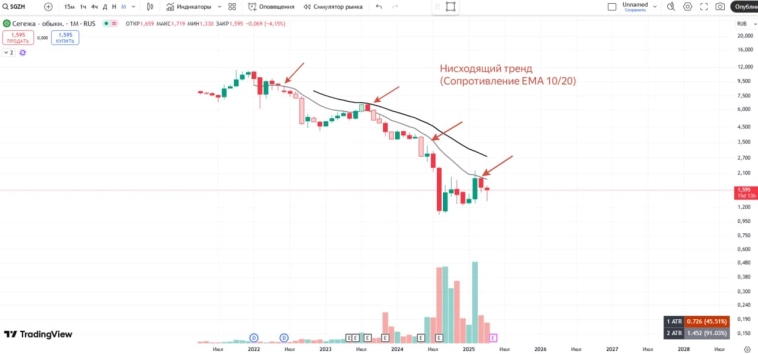

Блог им. SimpleTrading |🌲Сегежа. Борьба за жизнь продолжается

- 16 апреля 2025, 22:19

- |

Все чаще мы стали слышать как новые руки помощи тянутся в сторону Сегежи. В конце 2023 года АФК Система давала деньги в форме займа на погашение по облигациями. И в 2025 нашли новый способ помощи.

Долг в около 150 млрд рублей решили схематично реструктуризировать, а также есть возможность поучаствовать банкам в капитале компании. Данная схема согласована с ЦБ, как заявил глава Минпромторга РФ Антон Алиханов.

➕Что это значит для компании? Гашение по долгу могут передвинуть на более поздний срок, а в капитал Сегежи могут войти главные кредиторы компании. Тот же Сбер или ВТБ.

Вполне логичный шаг от ЦБ на спасение компании. Говорит ли это о создании интереса со стороны инвестирования в Сегежу? Конечно же нет. Глобально, компания продолжает испытывать трудности в бизнесе.

Снижение цен на продукцию и давление уже от высокого долга, не дает возможности компании хотя бы покрывать свои обязательства. Возможно как раз таки перенос выплат долга в будущем сыграет свою роль и в это время цены на продукцию вырастут, но и это большой вопрос.

( Читать дальше )

Блог им. SimpleTrading |💎Подборка интересных компаний нефтяников!

- 14 апреля 2025, 21:37

- |

Нефтегазовому сектору сейчас приходится особенно не сладко, учитывая крепкий рубль и снижение цен на нефть. Поэтому, вполне ожидаемо будет увидеть снижение прибыли по итогам первого квартала.

Однако, по другому крепкий нефтегаз подобрать на коррекции достаточно сложно. Продолжаем следить за ситуацией в мире: торговыми войнами, ценами на нефть и стоимостью рубля.

⛽️Лукойл $LKOH — дивидендный фаворит. Лукойл продолжает выплачивать стабильно высокие дивиденды из денежного потока, а коррекция только улучшит дивидендную доходность компании.

Нужно понимать что большая часть кэша компании находится в валюте, поэтому Лукойл дополнительно почувствует курсовую разницу. Продолжаем следить за денежным потоком.

⛽️Транснефть $TRNFP — устойчивый транспортировщик. Компания выглядит сильнее остального нефтегаза на рынке за счет меньшего влияния от стоимости нефти. Ее задача — продолжать обеспечивать транспортировку.

( Читать дальше )

Блог им. SimpleTrading |💎Подборка интересных бумаг!

- 11 апреля 2025, 22:28

- |

Рынок очень не плохо отскочил на заявлениях от господина Трампа, в плане торговых пошлин. Тем не менее, давление на рынок акций вполне может продолжиться. Драйверы те же: высокая ставка, ситуация вокруг Украины и волатильная бочка нефти!

Именно поэтому продолжаем закладывать вероятность коррекции по крепким компаниям. Интересные уровни на графиках, а подробный разбор компаний по ссылкам!

🔍 Яндекс$YDEX — фаворит айти сектора. Не смотря на масштабы компании, Яндекс продолжает показывать удивительно высокие темпы роста. Взять хотя бы результаты предыдущего года.

Достаточно большая часть прибыли Яндекса зависит от рекламы и в случае прихода иностранных конкурентов по типу Гугла, драйвер не самый позитивный. Но не забываем, что это целая экосистема, которая продолжает развиваться и в глубь и в ширь!

🏛 Мосбиржа$MOEX — развитая биржа. Бизнес Мосбиржи выстроен отлично — компания зарабатывает на высоких ставках, взгляните на отчет за 2024 год. Приток иностранцев может дать еще больший заработок за счет комиссий.

( Читать дальше )

Блог им. SimpleTrading |🏦Сбер. Островок стабильности?

- 11 апреля 2025, 22:26

- |

$SBERопубликовал финансовые результаты по РПБУ за Q1 2025 года.

Чистые процентные доходы: 711,6 млрд руб. (+15% г/г);

Чистые комиссионные доходы: 168,9 млрд руб. (+1,9% г/г);

Чистая прибыль: 404,5 млрд руб. (+11,1% г/г).

На удивление процентные доходы продолжают показывать позитивную динамику, не смотря на длительность высоких ставок. В марте корпоративный кредитный портфель вырос на 1% за счет крупнейших клиентов, что помогло перекрыть первые два месяца года.

🏦Количество клиентов продолжает расти. С начала года прибавилось 200 тысяч человек, до 110,1 млн. Экосистема «СберПрайм» пополнила еще 300 тысяч клиентов, до 22,7 млн.

Уверенно растут операционные расходы. За первые три месяца 2025 года рост составил 14,3% г/г. В марте операционные расходы составили 91,0 млрд руб. и увеличились на 18,8% г/г.

Чистая прибыль двухзначная — уже хорошо. Учитывая рентабельность капитала в 22,6% — отлично. Добавим сюда достаточность капитала, выше минимального для выплаты дивидендов — 13,4%.

( Читать дальше )

Блог им. SimpleTrading |💎Подборка интересных бумаг!

- 10 апреля 2025, 21:46

- |

Коррекция рынка акций в моменте составляла уже более 20%, а значит можно аккуратно присматриваться к сильным и крепким компаниям для добавления в портфель. Цель подборок: показать хорошие уровни (отмечены на графике)!

Начнем с первых трех компаний, где тренд на месячном графике все еще восходящий. Часть таких компаний мы покупали у тех же скользящих на ноябрьской коррекции. Подробный разбор по активным ссылкам!

🏦 Ренессанс страхование $RENI — крепкий страховщик. Ренессанс показал сильные финансовые результаты за предыдущий год и отлично диверсифицировал портфель корпоративными облигациями и ОФЗ.

Текущий год также может быть сильным для компании. Во-первых, снижение ставок на руку инвестиционному портфелю Ренессансу. Во-вторых, рынок страхования РФ еще далеко не исчерпан!

🩺 Мать и дитя$MDMG — развивающаяся медицина. Мать и дитя также показал хорошие результаты за прошлый год, открывая все больше клиник и впитывая инфляцию в свои услуги.

( Читать дальше )

Блог им. SimpleTrading |🇺🇸Америка. Стоит ли покупать акции?

- 09 апреля 2025, 21:16

- |

Чуть больше месяца потребовалось индексу (Трампу), чтобы показать коррекцию на SP500 более 20%. Что это, идеальный шанс для покупки или только начало более масштабного падения? Идем разбираться!

Начнем с причины коррекции. Еще месяц назад президент США дал прозрачный намек на работу с долгом, сделав акцент на несправедливую торговлю между странами и Америкой. Не побоялся и громких слов о рецессии и коррекции рынка: если будет нужда придем и этому.

🐂С одной стороны, понять можно: работа с долгом идет по всем фронтам а текущие тарифы дадут новые поступления в перекрытие дефицита бюджета. По оценкам это еще 400-600 млрд долларов.

🐻С другой стороны, в мире начинается большая суматоха. Страны начинают вводить ответные меры, что может дополнительно утянуть весь мир в рецессию, а компании прилично потеряют в прибыли.

Вот пример: компания Х со штабом в Америке, но производство находится в Китае. Получается, пошлины будут не хило увеличивать себестоимость товара. Отсюда снижение производства или рост цен, в связи с перекладыванием издержек на потребителя.

( Читать дальше )

Блог им. SimpleTrading |🚚Евротранс. Дивиденды в долг?

- 08 апреля 2025, 20:47

- |

$EUTRраскрыл предварительные итоги за 2024 год.

Выручка: 187,3 млрд рублей (+47,7% г/г);

EBITDA: 17,2 млрд рублей (+40% г/г);

Чистая прибыль: 5,5 млрд рублей (+7% г/г).

Основная часть выручки растет за счет оптовых продаж топлива (77%). Норма маржинальности здесь сохраняется около 5,9%. Также, наблюдается рост продаж сопутствующих товаров на АЗС. На это в целом и ставит компания в дальнейшем развитии.

🎌Дополнительно радует сокращение показателя Долг/EBITDA. Если в 2023 году показатель был 3х, то за 2024 — 2,3х. Что все еще высоковато, но динамика снижения долга положительная. Однако, долг вполне может расти и дальше, за счет отрицательного денежного потока.

Чистая прибыль выросла всего на 7%, что конечно не сравнимо с ростом в 2023 году (рост был в 3 раза). Но все сказанное выше не мешает компании платить не малые дивиденды.

Только за 4 квартал 2024 года, Евротранс планирует выплатить 15 рублей на акцию. Так что дивиденды с большой долей вероятности будут выплачиваться в долг. Ждем итогового решения в мае.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс