TradPhronesis

Рекордный период удержания на пике ставки ФРС закончился

- 25 сентября 2024, 05:44

- |

ФРС удерживала ставки на пике 5,25%-5,50% в течение последних 15 месяцев, что является самой длинной полосой в истории. Предыдущий рекорд был в 2006-2007 годах и продержался 14 месяцев, пока не разразился Великий финансовый кризис...

Сейчас также много сигналов, что рецессия в США почти неизбежна. Как и падение фондового рынка США...

заходите на тг канал t.me/TradPhronesis

- комментировать

- Комментарии ( 0 )

«Индекс великих держав» от Рэя Далио

- 24 сентября 2024, 05:34

- |

Далио выделил восемь основных столпов, лежащих в основе силы нации.

Ключевые выводы

- США сохраняют непревзойденное доминирование на мировых рынках капитала, и нет никаких признаков того, что их статус резервной валюты будет превзойден в ближайшее время.

- Влияние Китая в международной торговле существенно возросло, и теперь он является крупнейшим торговым партнером для 120 стран мира.

- В то время как Америка является родиной крупнейших в мире технологических гигантов, Китай быстро накапливает интеллектуальную собственность в новых отраслях, таких как полупроводники, электромобили и передовое производство.

( Читать дальше )

Доминирование Novo

- 23 сентября 2024, 05:31

- |

Производитель Ozmpk, датская компания Novo Nordisk, теперь доминирует в датской экономике.

Почти 1 из каждых 5 датских рабочих мест, созданных в прошлом году, было создано в Novo. И это только напрямую. Если вы также включите рабочие места, которые Novo создала косвенно — например, у своих поставщиков или от всех недавно разбогатевших сотрудников Novo, тратящих свои деньги в магазинах и ресторанах, — почти половина всех несельскохозяйственных рабочих мест в частном секторе, созданных в Дании, может быть прослежена до Novo.

Более того, валовой внутренний продукт Дании сократился бы в прошлом году без вклада фармацевтического сектора. Другими словами, компания практически в одиночку спасла страну от рецессии.

Заходите на тг канал t.me/TradPhronesis

Говард Маркс: “Мистер Рынок просчитался”

- 21 сентября 2024, 20:02

- |

Записка инвестора и мыслителя Говарда Маркса (сопредседатель и соучредитель инвестиционной фирмы Oaktree Capital Management, под управлением которой находятся активы на сумму более $120 млрд.) о событиях начала августа этого года:

Можно много чего сказать о слабостях инвесторов. Но быстрый спад рынка, который мы наблюдали в первую неделю августа, вместе с быстрым отскоком, заставляет меня вновь высказаться по этому поводу.

Банк Японии объявил о самом большом повышении краткосрочной процентной ставки за последние 17 лет (на колоссальные 0,25%!). Это потрясло японский фондовый рынок. Кроме того, и это важно, объявление вызвало хаос среди инвесторов, которые занимались «керри-трейд». В течение многих лет бесконечно малые — и часто отрицательные — процентные ставки в Японии означали, что люди могли дешево занимать в Японии и инвестировать заемные средства в любое количество активов, как там, так и в других местах, которые обещали принести большую прибыль, за «положительный керри» (т.

( Читать дальше )

Акции приносят более высокую доходность ночью...

- 21 сентября 2024, 06:17

- |

Если покупать ETF S&P 500, $SPY, на открытии рынка и продавать на закрытии рынка каждый день с момента его создания в 1993 году, рост счета составил бы всего +13,3%. Покупка на закрытии рынка и продажа на следующем открытии дает прирост +992% с момента создания ETF.

Общая прибыль от простого удержания ETF в течение этого периода составила бы +1138%.

Подавляющее большинство приростов происходит после закрытия рынка и до следующего открытия рынка.

заходите на тг канал t.me/TradPhronesis

Немного о ключевой ставке ЦБ

- 20 сентября 2024, 05:39

- |

Россия замыкает топ-5 по уровню процентной ставки ЦБ среди крупных развивающихся экономик.

Мировая карта ставок ЦБ:

( Читать дальше )

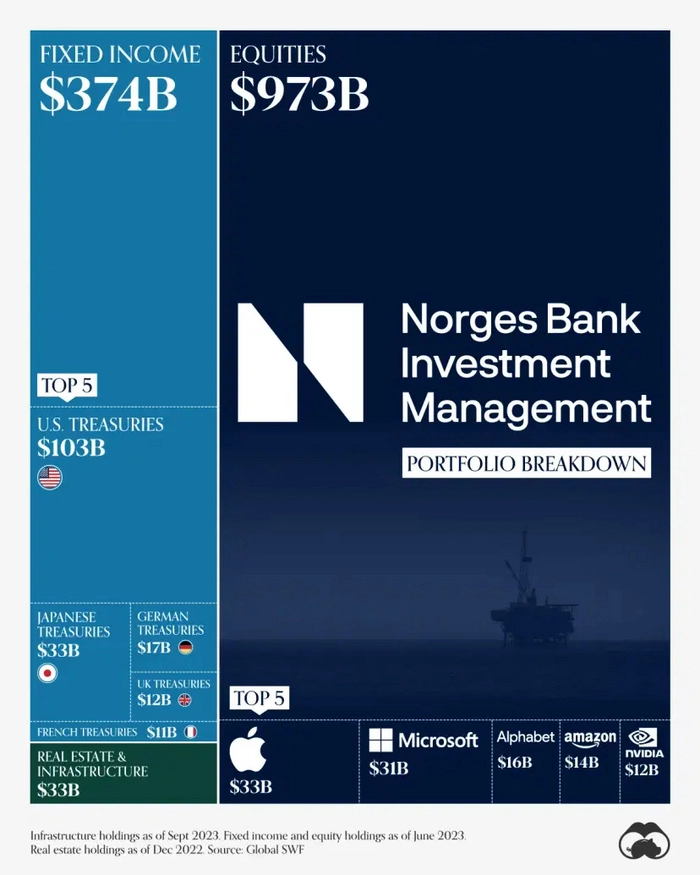

Структура портфеля крупнейшего в мире суверенного фонда благосостояния

- 19 сентября 2024, 05:37

- |

Состав портфеля Norges Bank Investment Mangement (NBIM). NBIM — суверенный фонд благосостояния Норвегии, крупнейший в своем роде с активами почти в 1,4 триллиона долларов.

Пять крупнейших активов NBIM — это американские технологические компании.

В 2023 году NBIM зафиксировал рекордную прибыль в размере 213 миллиардов долларов.

заходите на тг канал t.me/TradPhronesis

Более 90% инвесторов показывают результаты хуже рынка

- 18 сентября 2024, 21:51

- |

В 2021 г. JP Morgan опубликовал свой знаменитый график. Средний инвестор получил годовую доходность в размере 3,6%, в то время как доходность индекса S&P 500 за 20 лет составила 9,5%.

Речь идет, конечно же, об активных инвесторах. Причин их неудач много: от асимметрии рынка до парадокса мастерства.

Крупнейшие падения рынка акций США с 1970 г. во время рецессий

- 18 сентября 2024, 05:38

- |

Рецессия в США в 2025 высоковероятна. На графике показаны падения индекса S&P 500 во время рецессий в США с 1970 года.

Во время мирового финансового кризиса индекс S&P 500 потерял более половины своей стоимости, а цены на акции Citigroup и AIG упали более чем на 90%.

После краха доткомов несколько переоцененных акций технологических компаний упали более чем на 80%, включая Amazon, Yahoo и Qualcomm.

Обе рецессии 1980-х годов были вызваны агрессивным ужесточением денежно-кредитной политики, при этом процентная ставка ФРС доходила до 19%.

тг канал t.me/TradPhronesis

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BTC

- BYD

- commodity

- day trading

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- деривативы

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- опционы SPY

- оценка

- питер линч

- прогноз

- прогнозы

- пузырь

- рецессия

- Рецессия в США

- робот

- рубль

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- топ 10

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

- Япония