Vladimir Kiselev

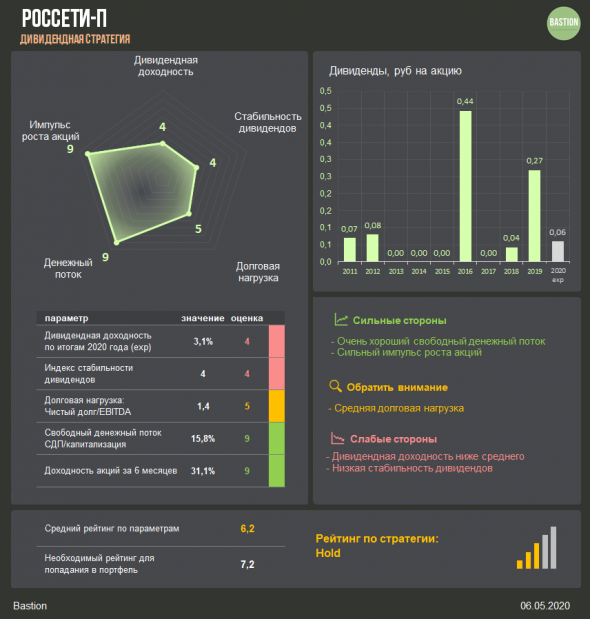

Россети-префы: когда текущая высокая дивдоходность может обманывать

- 06 мая 2020, 16:00

- |

▫️Префы Россетей растут на 14% после рекомендаций по дивидендам за 2019 год. Реакция странная, потому что размер выплат был заранее прогнозируем. Компания платит по привилегированным акциям 10% от чистой прибыли по РСБУ (135,2 млрд в 2019 г), разделенной на число акций, составляющих 25% от уставного капитала. Итоговая выплата — 18,9 коп., совокупные дивиденды за 2019 год с учетом промежуточных — 26,9 коп.

▫️Текущая доходность итоговой выплаты — 9,7%.Вероятно именно она привлекает инвесторов. Однако нужно учитывать, что дивиденды по префам Россетей в следующем году снизятся.

▫️Значительная часть прибыли компании по РСБУ — «бумажная», от переоценки дочерних компаний. Из-за падения цен их акций уже по итогам 1 кв 2020 года Россети получили убыток в 79 млрд руб. Скорее всего, по итогам 2020 года также будет убыток.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Дивидендные акции. Часть I: стратегии, индикаторы, мифы

- 06 мая 2020, 10:05

- |

0:05 Сокращение дивидендов Shell

6:20 Высокая дивидендная доходность — в чем риск

12:48 Стабильность выплат

16:58 Важность свободного денежного потока

25:54 Обращаем внимание на долг

27:40 Почему IT-сектор часто не платит дивиденды

31:21 Дождутся ли дивидендов инвесторы Amazon

36:02 Подводим итог

🎙Как выплатить долг США? Рэй Далио, ФРС, красивый делеверидж

- 01 мая 2020, 16:03

- |

0:05 Как Рэй Далио попал на НТВ

4:05 Доходность: Далио против Баффета

7:20 Как сократить долговую нагрузку не объявляя дефолта

17:05 Как ФРС вырастила поколение социалистов

19:55 Красивый делеверидж

( Читать дальше )

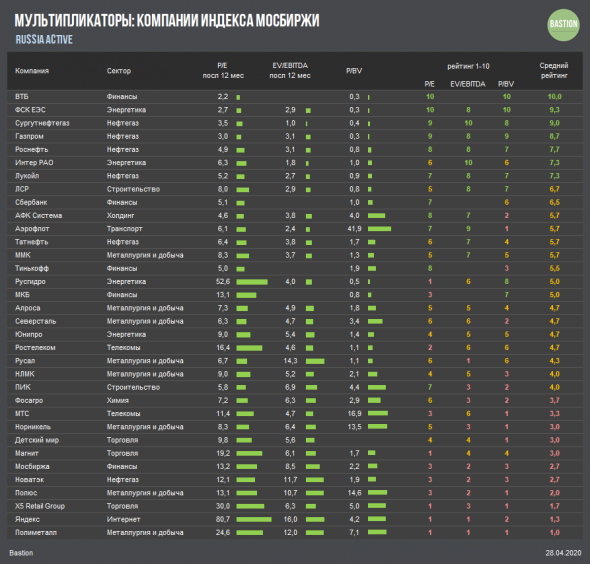

Компании с наименьшими мультипликаторами в индексе Мосбиржи

- 28 апреля 2020, 18:23

- |

ВТБ: P/E=2,2; P/BV=0,3

Банк искусственно завышает прибыль, например, за счет более раннего признания дохода от продажи мобильного оператора Tele2 Ростелекому. В совокупности с наличием привилегированных акций и ожидаемым падением прибыли из-за кризиса это объясняет сильную недооценку по мультипликаторам.

ФСК ЕЭС: P/E=2,7; EV/EBITDA=2,9

Энергетическая компания корректирует прибыль на множество статей при выплате дивидендов, что занижает их и оценку по мультипликаторам. Кроме того, компания ожидает заметного снижения показателя в 2020 году.

Сургутнефтегаз: P/E=3,5; EV/EBITDA=1

Капитализация компании сравнима с объемом кэша, который лежит у нее на балансе. Однако, получат ли когда-нибудь этот кэш миноритарные акционеры, большой вопрос. У Сургутнефтегаза неизвестны конечные бенефициары и отсутствует адекватная дивидендная политика.

Газпром: P/E=3; EV/EBITDA=3,1

( Читать дальше )

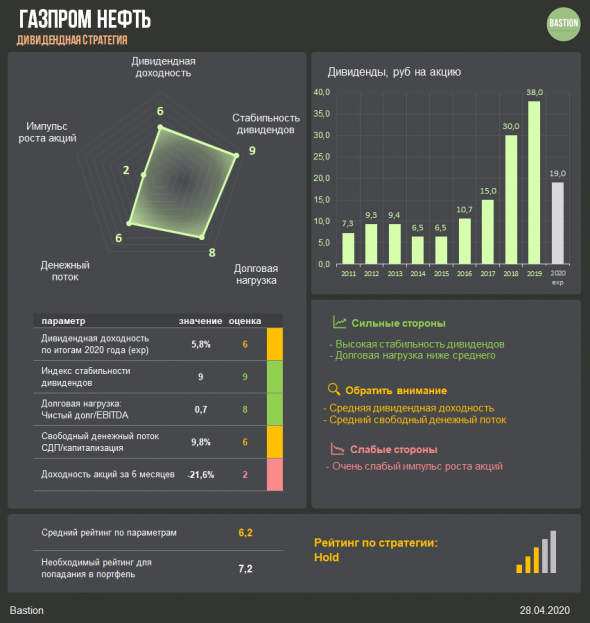

Газпром нефть: рекордные дивиденды, но дальше будет снижение

- 28 апреля 2020, 11:34

- |

▪️Компания рекомендовала дивиденды по итогам 2019 года в 37,96 руб на акцию. Выплаты станут рекордными в истории — рост на 27% г/г. Доходность к текущей цене — 12,1%. Рекомендация включает 18,14 руб на акцию, выплаченных по итогам 1 полугодия, финальная выплата составит 19,8 руб.

▪️В 2020 году дивиденды снизятся из-за падения цен на нефть. В базовом сценарии прибыль компании составит 180 млрд руб. При коэффициенте выплат в 50% дивиденды сократятся до 19 руб, доходность к текущей цене — 5,8%.

▪️#DivRus: Hold. На дивидендный рейтинг компании негативно влияет ожидаемое падение выплат по итогам 2020 года. Снижение цен на нефть также увеличит долговую нагрузку и ухудшит свободный денежный поток Газпром нефти.

Следить за обновлениями по стратегии можно в Telegram Bastion.

🎙Есть ли пузырь в технологических компаниях

- 28 апреля 2020, 08:46

- |

Вдохновившись фильмом Юрия Дудя о Кремниевой долине, поговорили об оценках IT-компаний в США.

0:05 Fake it till you make it

3:22 Что в индексе Nasdaq делает Pepsi

5:56 Tesla — пузырь или великая компания?

16:00 Почему в технологическом секторе США нет пузыря

25:00 Как получить грант от Facebook в кризис

27:30 Статистика успешности стартапов

34:30 Инвестиционный совет Юрию Дудю

36:44 О WeWork

42:00 Покупать ли мне Netflix? Это неправильный вопрос

Выпуск на Youtube

( Читать дальше )

Как контракт на нефть может стоить -$40. Простое объяснение.

- 23 апреля 2020, 13:51

- |

Представьте, что жена собирается уехать в командировку, и муж заказывает девушку с «низкой социальной ответственностью» за $50, которая придет через 15 дней. Это называется фьючерсным контрактом.

Внезапно, из-за карантина отменяют все перелеты, и жена остается дома в ближайшие 60 дней. Муж пытается избавиться от обязательства принять девушку и старается экстренно его кому-то перепродать. Но из-за карантина все мужья находятся в схожей ситуации (хранилища в Кушинге переполнены).

Что еще хуже, «сутенер» (Чикагская товарная биржа) не может принять девушку обратно, потому что все комнаты заняты.

Муж вынужден заплатить кому угодно $40, лишь бы избавиться от актива.

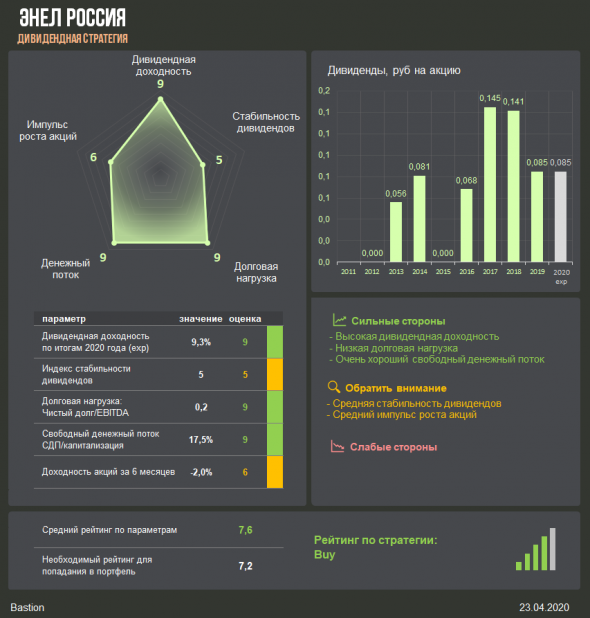

⚡️Энел Россия - в дивидендный портфель?

- 23 апреля 2020, 13:23

- |

▪️Энергетическая компания рекомендовала дивиденды по итогам 2019 года в 8,5 коп на акцию, что на 40% меньше, чем в прошлом году. Доходность к текущей цене — 9,3%. Падение выплат было ожидаемым — в феврале решение прописывалось в стратегии.

▪️В этом году Энел Россия сменила дивидендную политику.Компания зафиксировала выплаты в 3 млрд руб или 8,5 коп на акцию в ближайшие 3 года. В прошлом году компания платила 5 млрд руб дивдиендов или 65% от прибыли по МСФО.

▪️Дивидендный рейтинг: Buy. В условиях кризиса компания может оказаться одной из немногих, кому удастся удержать уровень дивидендов в 2021 году, что положительно влияет на рейтинг.

▪️При покупке акций в портфель нельзя забывать, что Энел Россия предстоят крупные инвестиции в новые проекты. Это может увеличить долговую нагрузку и сделать свободный денежный поток отрицательным. Несмотря на фиксацию выплат в дивполитике, угроза ее очередного пересмотра остается. Безрисковой инвестицию в Энел под будущие дивиденды назвать нельзя.

Следить за обновлениями по стратегии можно в Telegram Bastion.

Рекомендация книги: "Человек, который решил рынок"

- 22 апреля 2020, 12:16

- |

The Man Who Solved the Market — одна из лучших книг, чтобы узнать о том, против кого вы играете, активно торгуя на рынке.

Это история хедж-фонда Renaissance Technologies, которому удалось с 1988 года получить среднегодовую доходность 39,1%.Для сравнения доходность у Уоррена Баффета — 20,5% годовых, у Рэя Далио – 12%. В 2019 году книга вошла в шорт-лист лучших книг по версии Financial Times.

Основатель фонда – математик Джим Симонс. До 1978 года он занимался академической наукой после чего решил торговать фьючерсами. Первые 10 лет были ужасными. Без какого-либо опыта он торговал на интуиции, что привело его к тяжелым эмоциональным проблемам.

В середине 80-х годов сотрудники компании опасались, что Симонс может совершить самоубийство. В итоге после неудачного первого десятилетия в 1988 году он решил создать фонд на совершенно новой концепции. Все сделки будут автоматизированы, а эмоциональные решения будут полностью исключены.

( Читать дальше )

🎙 Что вам не рассказывают о мультипликаторе P/E

- 21 апреля 2020, 09:39

- |

Любимец всех курсов по «фундаментальному анализу» мультипликатор Цена/Прибыль — герой выпуска Bastion podcast.

▫️Почему компании с низким P/E могут быть недешевыми

▫️Что такое «ловушка стоимости»

▫️Какую доходность показывала покупка компаний с низким P/E

Выпуск на Youtube

( Читать дальше )

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс