Блог компании Mozgovik |Конспект Mozgovik за прошедшую неделю (24 февраля - 2 марта 2025 года)

- 03 марта 2025, 02:13

- |

Вашему вниманию предлагается конспект материалов, которые выходили на прошлой неделе.

25 февраля 2025

👉Анти-брокерская Стратегия 2025: сидеть плотно. Часть 2.

Самый важный вывод заключается в том, что рублей стало очень много. Это одновременно может привести к росту рынка и ослаблению рубля в ближайшие год-два. Я жду избыток ликвидности и дефицит средств сбережений, особенно акций, что может привести к надуванию пузыря на рынке, когда оценки (мультипликаторы) акций будут выше тех, к которым мы с вами привыкли.

Я придерживался этой точки зрения еще в конце прошлого года, и то, что происходит в январе-феврале на рынке (стремительная скорость роста) полностью подтверждает этот взгляд.

Все аналитики оценивают акции в моменте используя ставку дисконтирования более 20% (чаще в районе 24%+). Если ставка ЦБ нормализуется в ближайшие 2 года и опустится ниже 10%, хорошие дивидендные бумаги могут показать рост цены акций 50%+.

Я также жду, что в какой-то момент в 12-18 месяцев начнет ощутимо дорожать недвижимость, т.к. сбережений много, а запасы построенной недвижимости начнут сокращаться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Mozgovik |ФосАгро. Комментарий к отчету МСФО за 2024 год. Каких дивидендов ждем?

- 27 февраля 2025, 03:17

- |

В 2024 году выручка составила 508 млрд руб., что на 15% больше, чем в 2023 году (440 млрд руб.).

Чистая прибыль составила 84,4 млрд руб., что на 2% меньше, чем в 2023 году (86,1 млрд руб.). Данное снижение обосновано в основном таможенными пошлинами о которых мы говорил ранее в предыдущей заметке.

( Читать дальше )

Блог им. Vladimiro |Интересная ситуация с префами Банка Санкт-Петербург

- 25 февраля 2025, 15:37

- |

Интересная ситуация с Банком Санкт-Петербург преф. (акции выросли на 20+% за сегодня)

Бумаги растут на возможной конвертации БСПБ-преф в обычку. Якобы из-за возможного предписания ЦБ бумаги могут приравняться, что при текущей стоимости может дать рост цены префа в пять раз до цены обычки.

Купить такой денежный поток за символические 83 рубля (цена префа) 👆 звучит заманчиво 😁

Есть тенденция, что всё чаще ЦБ выдаёт предписания акционерным обществам, у которых в капитале имеются привилегированные акции, направлять на дивиденды(по префам) выплаты не менее, чем на обыкновенные акции. Имеется слух что кто-то напомнил ЦБ о случае БСПБ-преф и на этом акции выросли.

Брал недавно совсем на копейки как опцион на событие. Однако это явно не является инвестиционным кейсом. Префы могут запросто упасть на 20–30% к своим средним значениям. Можно ждать раскрытия Сургута АО, можно — БСПБ-преф. А можно покупать крепкие компании, делящиеся с нами прибылью(или растущие, но планирующие это делать) и медленно растить свой капитал 💪 Последний вариант мне нравится больше.

( Читать дальше )

Блог им. Vladimiro |Шансы на то, что конфликт продолжится в 2026 году малы

- 24 февраля 2025, 16:28

- |

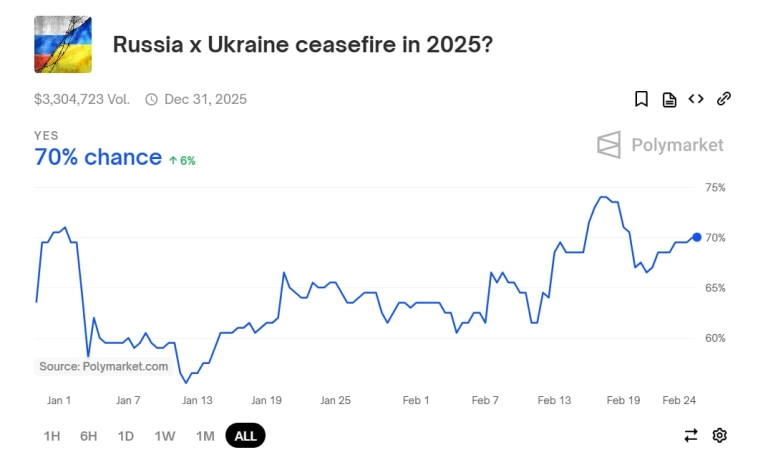

Смотря на это ралли в украинских акциях и данные Polymarket, шансы на то, что конфликт продолжится в 2026 году, невелики.

( Читать дальше )

Блог компании Mozgovik |Операционный отчет РусАгро за 2024г., рекордная выручка!

- 13 февраля 2025, 21:35

- |

Сегодня разберем рекордный по выручке операционный отчет РусАгро за прошедший 2024 г.

Предыдущий пост: https://smart-lab.ru/company/mozgovik/blog/1081729.php

Операционная выручка по кварталам

( Читать дальше )

Блог компании Mozgovik |Конспект Mozgovik за прошедшую неделю.

- 02 февраля 2025, 22:53

- |

Добрый вечер!

Вашему вниманию предлагается конспект материалов, которые выходили на неделе.

Облигации регионов России: ищем оптимальные бумаги

Субфедеральные (региональные) облигации – хорошая возможность получить доходность выше ОФЗ с рисками немногим больше, чем по гособлигациям. Доходности субфедеральных облигаций сопоставимы с доходностями 1-го эшелона корпоративных долговых бумаг. Большинство регионов-эмитентов имеет хорошее кредитное качество. С декабря 2024 г. спред по региональным бондам расширился к ОФЗ 3Y до 280 б. п. По мере вероятного снижения ключевой ставки ЦБ РФ в этом году, доходности также должны снизиться, а спред к краткосрочным госбондам сузиться до среднегодового значения − ближе к 100 б. п.

👉 Инвесторам можно обратить внимание на выпуски регионов, которые торгуются выше собственных кривых (приводятся в посте).

Пост от 27.01.2025

Консенсус прогноз по акциям Яндекс на 2024-2026 годы.

Средняя консенсус цена = 4784 руб, что лишь на 19% превышает текущую рыночную цену (4032 руб). Даже самая оптимистичная оценка дивидендов за 2025 год даст доходность всего 4,5%. И 7,3% доходность по итогам 2026 года.

( Читать дальше )

Блог компании Mozgovik |Инвестиционно-спекулятивный портфель на 1февр.2025.

- 02 февраля 2025, 17:14

- |

«Инвесторы должны помнить, что налоги — это часть игры, и умение управлять ими может дать вам значительное преимущество» © Чарли Мангер

Месяц назад писал итоговый пост за год: https://smart-lab.ru/company/mozgovik/blog/1100506.php

Рост последних дней перед Новым годом так смутил, что я даже не заметил, что один небольшой счет на ~3% просто не был учтен. В этой связи решил наконец избавиться от графы «заблокированные акции», так как они были примерно равны этой сумме. Данная графа фигурировала уже давно в моем портфеле и в результате искажала инвестиционную картину.

Индекс вырос на 3,3% с поста, а портфель немного отстает (+2%). Основная причина – НДФЛ, который незаметно вычел брокер из моего кэша при ребалансировке портфеля. Кроме того, я переводил деньги с обычного брокерского счета на новый ИИС-3, тем самым фиксировал прибыль и сразу платил налог. Не думал, что налоги так сильно будут съедать прибыль, а всё из-за того, что в своё время недостаточно внимания уделил этому вопросу.

( Читать дальше )

Блог компании Mozgovik |Дорогобуж. Есть ли здесь инвестиционная идея?

- 31 января 2025, 17:56

- |

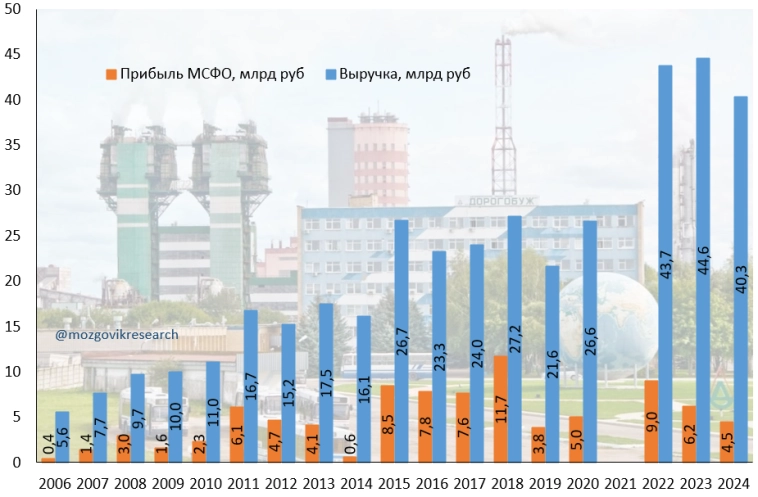

Вместе с очередной волной внебиржевых акций на Мосбиржу сравнительно недавно вышли акции Дорогобуж. Они начали торговаться по безумно высокой цене, но со временем подошли к более-менее адекватным значениям, где их уже интересно оценивать.

Прекрасно, что на бирже появилась ещё одна компания, к которой можно приложить знания о ценах на удобрения. Сейчас в секторе удобрений представлено четыре компании: ФосАгро, КуйбышевАзот, Акрон и его «дочка» — Дорогобуж.

Приведем сразу основные годовые показатели с ориентиром на текущий год.

Выручка — тут мы видим существенный рост. За 15 лет она выросла в 4 раза. Показатели чистой прибыли выглядят куда скромнее. Прибыль сейчас находится на уровне 2011–2012 годов.

Валовая прибыль компании, как и чистая прибыль, показывают снижение уже второй год.

( Читать дальше )

Блог им. Vladimiro |Конференция от ВТБ. Какие были инвестидеи?

- 25 января 2025, 18:11

- |

Сегодня был на конференции от ВТБ🔥 (долгое время пользовался брокером «ВТБ Мои Инвестиции» — нравилось их приложение больше, чем у Альфы).

Интересно выступили руководитель службы по работе с акционерами ВТБ Владимир Хоткин и начальник управления по работе с инвесторами, вице-президент Леонид Вакеев. Отметил для себя несколько интересных тезисов от главы отдела аналитики, инвестиционного стратега ВТБ Мои Инвестиции Станислава Клещева, + смотрите слайды :

👉 Период высоких ставок надолго. Цикл с высокой вероятностью завершён, далее — плато на несколько месяцев вперед.

👉 Мы более консервативны, чем рынок: сейчас не время длинных облигаций. Ставки будут двузначными ещё 6–8 лет. Если вы берёте кредит, то перезанять дешево может не получиться долгое время.

👉 Сейчас в доходностях длинных облигаций мы видим откат. Предпочитаем переменный купон фиксированному. Расширяются кредитные спреды. Риски банкротства увеличиваются.

👉 Условно, между доходностью 25% и 28% годовых разница небольшая, но разница в рисках неоправданно высока.

( Читать дальше )

Блог им. Vladimiro |Ждем роста акций после инаугурации Трампа?📈

- 19 января 2025, 12:22

- |

После инаугурации Трампа 20 января 2017 года акции (индекс МосБиржи) выросли на 5%, после чего падение составило почти 20%. Это существенно. Тогда все думали, что Трамп снимет ряд санкций. Если бы сейчас ситуация в точности повторилась, то был бы рост до 3100, после которого мы бы снова коснулись минимума по рынку. В целом повторение этого паттерна выглядит весьма сомнительным. Однако, думаю, какую-то коррекцию мы так или иначе увидим в ближайшее время, но не в таком масштабе. Рынок движется страхом и жадностью. Стоит ли сокращать позиции из-за локальной перекупленности, зависит от стратегии. Возможно, ещё немного сокращу позиции на росте, но не кардинально.

Продолжает расти и индекс украинских компаний, начиная с победы Трампа, хотя объёмы здесь достаточно скромные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс