Роджер (веселый).

ЛЧИ-2016 А переливы есть?

- 21 октября 2016, 11:31

- |

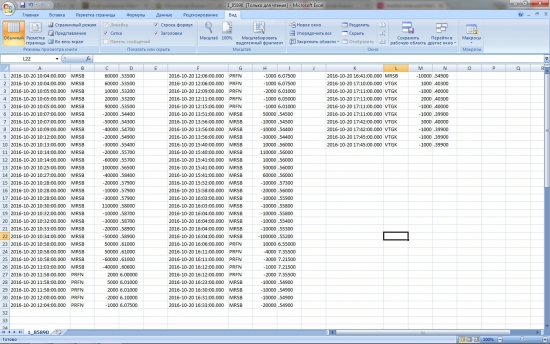

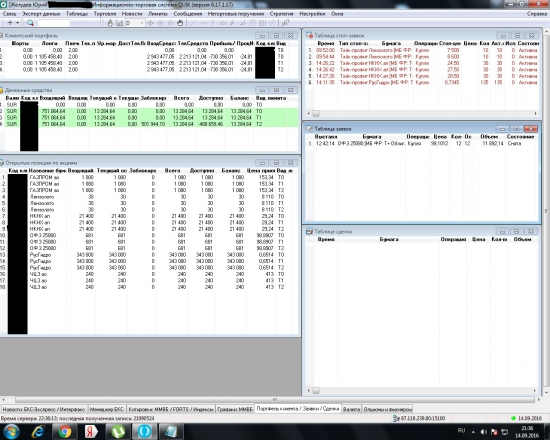

Вчера была большая дискуссия по поводу честности относительно конкурса ЛЧИ. Мне он сначала показался логичным и честным и я даже наехал на, Ванюту, но потом решил досконально разобраться и выложить вам свои размышления, никого при этом не обвиняя, пусть каждый сам сделает для себя вывод. Хочу взять для анализа сделки ZAM, который сейчас идет на втором месте и не входит в сообщество СМАРТ-ЛАБ, я его взял специально, что бы избежать ругани внутри нашего клуба. Мы видим, что на начало и конец торгового дня у него полностью отсутствуют позиции по бумагам. В нутрии дня он торгует акциями Профнастила, Мордовьэнергосбыта, Т-плюс. Чем же уникальны эти акции? В этих акциях были большие всплески объемов и огромная волатильность котировок. По началу, мне и показалось, что это и есть основная причина, по которой успешные трейдеры устремились в эти бумаги, но сегодня я открыл стакан этих бумаг и увидел чудо-громадный спред, больше чем в два процента, между предложением на покупку и продажу. Я взял со счета жены и выставил заявку на покупку, чуть выше самой верхней и со своего счета ее благополучно исполнил. Затем со счета жены выставил заявку на продажу чуть ниже, чем минимальная в стакане и со своего ее исполнил. В итоге моя жена от этих сделок за менее чем минуту заработала 1,5 процента за день, ну а я потерял! Но так можно было и 10 раз сделать. Публикую статистику сделок ZAM, пусть кому интересно изучит, и обратит внимание на время жизни позиции и на средний профит сделки и сравнит его с величиной спреда в стакане и тем самым ответит на вопрос в заголовке. А я оставляя этот пост без всяких выводов!

- комментировать

- ★3

- Комментарии ( 28 )

Привилегированные или обычные?

- 18 октября 2016, 11:05

- |

После 8 лет работы на фондовом рынке я, наконец, соизволил ознакомиться с книгой «Разумный инвестор». Скажу сразу, книга мне показалась очень нудной, более нудным был для меня только «Генеральный штаб в предвоенные годы» М.В. Захаров и я под нее очень хорошо засыпал, рецензию оставлю позже.

Но меня озаботила глава 4. и абзац, где Бенджамин Грэм характеризует привилегированные акции, как уловку по привлечению денег в капитал компании, с целью не допустить инвесторов к управлению компанией и не получить обязательства по выплате жестких процентов за пользование этими деньгами и возврата их. И из этого делает вывод, что разумные люди будут держаться в стороне от этих акций.

Я сразу вспомнил историю с Лензолотом, где акционеры привилегированных акций, получают минимум в 4 раза меньше, чем по обычным. Хотя согласно устава на эти цели идет не менее 6,9 % от чистой прибыли общества. Мажоритарии по обычным акциям трактовали, что нужно платить всего 6,9% и последний суд эту позицию поддержал. Так они еще раннее создали ЗАО Лензолото и все активы компании передали на ее баланс, лишив владельцев префов получать ежегодные 6,9% от прибыли компании. Теперь владельцы привилегированных акций, могут рассчитывать на выплату 6,9% только в том случае, если захотят поднять часть прибыли из ЗАО Лензолота в ПАО Полюс.

( Читать дальше )

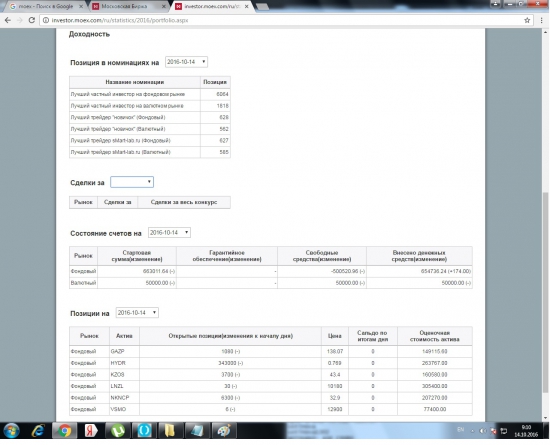

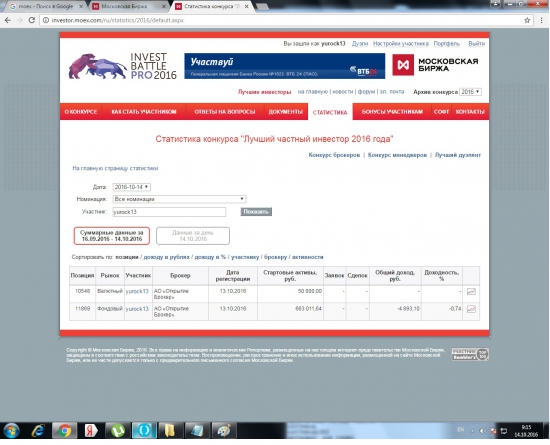

ЛЧИ-2016. Помогите разобраться!

- 14 октября 2016, 10:30

- |

Изменения моего портфеля

- 10 октября 2016, 12:50

- |

Мой портфель на основном счете особых изменений не претерпел. Был продан ЧЦЗ доходность от данной бумаги составила 37%, а в годовом выражении 123%. О наличии у меня данной бумаги я писал раннее http://smart-lab.ru/blog/350114.php. Очень приятно осознавать, что твои идеи работают и дают прибыль, но иногда правда квакочет жаба, при рано закрытых позициях. Утешаю себя тем, что не в состоянии угадывать будущее, а зарабатывать как то надо и вспоминаю сказку «О рыбаке и рыбке»

Затем сократил сильно позицию по НКНХап с 26% до 12%. Может это было сделано зря и нас ждет огромный скачек вверх по этим бумагам, но я решил гарантированно закончить год с прибылью больше чем 50%, которую уже заработал. Поэтому уменьшаю риски. Да и вообще я для себя решил выйти из привилегированных акций и больше с ними не связываться, на мое мнение очень сильно повлияла книжка «Разумный инвестор», которую я после 8 лет инвестирования, наконец, прочитал.

Я посчитал, если бы покупал только обычные акции, то заработал бы гораздо больше и стрессовых ситуаций имел бы гораздо меньше. В мировой практике акционеры обычки всегда пытаются оставить не удел владельцев префов и законы часто судьи выворачивают не в пользу вторых.

( Читать дальше )

Инициативы ЦБ по ограничениям на рынках.

- 28 сентября 2016, 13:43

- |

Для качественного функционирования финансовой системы и экономики государства, предотвращения резких валютных колебаний, сохранения инфляции на установленном уровне должны хорошо работать механизмы изъятия денежной массы у населения.

Один из методов — это манипулирование ключевой ставкой и эмиссией денежной массы. Недостатком данного метода является удорожание кредитов, что увеличивает бремя на бизнес и уменьшает спрос (рецессия).

Другой способ — это изъятие денежной массы под различные федеральные займы. Недостатком данного способа является то, что он как бы не решает проблему, а переносит ее на более поздний срок.

И третий способ, который очень успешно применяется на западе, — это фондовый рынок и различные финансовые инструменты. Недостатком данного метода является только то, что иногда гражданам приходится объяснять причины падения, и почему они потеряли деньги, придумывая всякую чушь.

Государство, в лице различных финансовых организаций, является активным участником рынка ценных бумаг. Вспомните кризис 2008 года, когда деривативы на ипотечные облигации задули до необъяснимых высот, и все крупные рейтинговые агентства США заявляли о надежности и безрисковости данных бумаг. И как вы думаете, после этого правительство США запретила их деятельность или наложила на них штрафы за то, что они вводили население в заблуждение? А вот и нет, потому что они выполняли свою работу и действовали по указаниям, а наложили штраф на немецкий банк в 15 ярдов $, который, осознав качество ценных бумаг, продал их, а должен был, как и все, сидеть и ждать, когда США обрушит его капитал.

Людям объяснили, что это была крайне сложная задача, предугадать кризис, и для полного правдоподобия, наградили даже экономиста нобелевской премией, который когда то посмел об этом сказать в слух.

Так и сейчас, когда все гуру кричат о неминуемом падении американского фондового рынка, он растет вопреки тому, что финансовые показатели большинства компаний падают. Абсурд. А тут еще и Сорос в своей манере спешит всем сообщить, что он уже шортит, зная, что есть сила, способная у наивных бедолаг, поверивших ему, забрать деньги.

( Читать дальше )

Биржевые стратегии игры без риска

- 26 сентября 2016, 17:19

- |

Ну конечно в этой книге нет гарантированных схем большого заработка, абсолютно без всякого риска. Но есть очень много правил и советов, как и в какое время принимать правильные инвестиционные решения, что-бы минимизировать вероятность получения убытка. Для новичка это книга будет очень полезной, так как в ней собраны правила из десятков написанных книг. Данная книга не содержит вранья и не преследует цели заманить читателя в азартную игру с рынком, а просто раскрывает способы получения пассивных доходов. Главной идеей книги является помочь читателю обрести финансовую независимость и свободу. Книга читается легко и с интересом. Рекомендую.

Вчера получил убыток в 25% счета.

- 15 сентября 2016, 12:31

- |

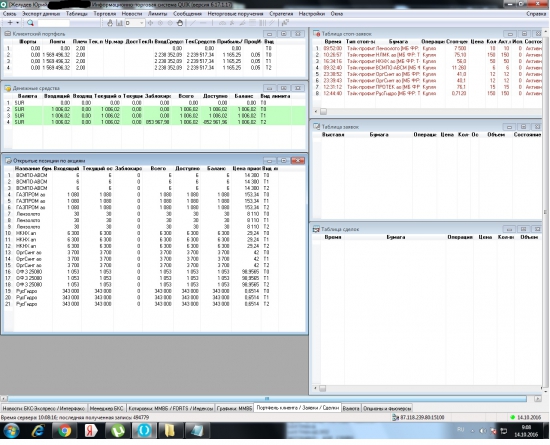

Зашел в квик уже в конце дня и вижу -25%. На самом деле, через убыток в Открытии показывается вывод денежный средств, а по факту я вчера даже заработал, в цифрах не скажу, не считал. Решил снять часть денег погасить ипотеку. И сегодня положив руку на сердце, могу заявить, что на заработках с фондового рынка я себе приобрел квартиру, и не копейки не взял из других источников. Все, что я изначально вкладывал, я уже давно снял и потратил на путешествия и другую хрен. Сейчас у меня остается на рынке порядка 2700К, если считать с ИИС. И если вдруг завтра начнется война, и все упадет до нуля, я все равно буду в плюсе. На скрине внизу, на вкладках квика, видно слово БКС, это напоминание о тех временах, когда я еще обслуживался в БКС. Но из за плохого качества предоставления брокерских услуг и постоянного вранья и незаконного списания денежных средств с моего счета, я ушел в Открытие и очень доволен этим брокером. И что бы не создавать рабочее место в квике от Открытия заново, я просто загрузил файл настроек созданный в квике от БКС.

Незнайка на луне.

- 12 сентября 2016, 13:56

- |

Азбука биржевых процессов. Очень увлекательная книга, которая поможет тебе хорошо провести время и может быть прояснит голову, одурманенную всякой чушью полученной из СМИ.

ЛЧИ-2016. Интересная беседа.

- 11 сентября 2016, 13:50

- |

-Скоро начинается конкурс ЛЧИ-2016, я никогда раньше в нем не участвовал, в этом году хочу попробовать.

-Хочешь прославиться и выиграть миллион?

— Да нет, у меня это не получится, там чтобы победить, нужно показать огромную доходность, около 1000%. Как ты думаешь, они действительно столько зарабатывают?

— Не знаю. Показать огромную доходность на своем счете очень просто, а реально зарабатывать столько постоянно очень трудно, да же наверное невозможно.

-А как показать высокую доходность на счете?

-Да очень просто. К примеру, моя работа заключается в том, что я занимаюсь размещением части страхового фонда в облигации. Моей задачей является обеспечить компании постоянный доход на уровне или чуть выше инфляции на свободные средства. И мне на пример зарплаты стало мало, и я решил еще дополнительно подзаработать. Я открываю на подставное лицо брокерский счет и начинаю ему дешево продавать и дорого у него покупать эти же облигации. Фактически через фондовый рынок перевожу деньги с одного счета на другой. Так можно и 5000% доходность на счете показать.

( Читать дальше )

Новая криптовалюта

- 24 августа 2016, 13:09

- |

Новость.

Четыре крупнейших в мире банка — UBS, Deutsche Bank, Santander, BNY Mellon — объединились, чтобы разработать новую цифровую валюту, пишет Financial Times со ссылкой на источники. Официальное заявление ожидается в среду днем.

Швейцарский банк UBS, который был пионером в разработке данной валюты, объединится с остальными банками, а также британским брокером ICAP. Партнеры ожидают, что это будет новым отраслевым стандартом для клиринга и расчетов по финансовым сделкам.

Мое мнение зачем это делается. Постепенно поток идиотов, желающих купить 30-ие казначейские облигации развитых стран по ставке от 0-2%, начинает спадать. И развитым странам все трудней обслуживать и рефинансировать свои долги с сохранением заданного курса своей валюты и показателей инфляции. И похоже они начинают понимать, без работы печатного станка на повышенной скорости они уже не справятся. А следовательно нужно придумывать продукт или инструмент, который мог им возвращать ликвидность, чью функцию раньше успешно выполняли казначейские облигации. Схема выглядит примерно так, печатают деньги, которыми гасят казначейские облигации, а для избежания падения курса валюты и роста инфляции, забирают ликвидность обменивая ее на криптовалюту. И можно продолжать жить, как и раньше!)

( Читать дальше )

теги блога Роджер (веселый).

- Quik

- Quik Lua

- абсурд

- акции

- аналитика

- банкротство

- биржа

- биржи

- бкс

- брокеры

- валюта

- Ванюта

- ВИМ Ликвидность

- война

- Выборы

- Газпром

- геополитика

- грааль

- деньги

- доллар

- доллар рубль

- ДЭК

- Заработок

- здоровье

- Золото

- иис

- инвестирование

- инвестиции

- инвесторы

- Инфляция

- инфляция в России

- итоги года

- итоги квартала

- Ключевая ставка ЦБ РФ

- Коровин

- коронавирус

- коррекция

- Кризис

- Кукл

- лензолото

- лохи

- лохотрон

- ЛЧИ 2016

- Магнит

- Манипуляции

- маразм

- мобильный пост

- Московская биржа

- налоги

- налогообложение на рынке ценных бумаг

- нефть

- нкнх

- обвал

- облигации

- опрос

- опционы

- открытие

- открытие брокер

- отскок

- ОФЗ

- оффтоп

- паника

- политика

- политсрач

- портфель

- Портфель инвестора

- рабство

- риски

- россети

- рубль

- Русал

- рынок

- санкции

- Саратовский НПЗ

- Сбербанк

- СВО

- Северный поток-2

- синтетические облигации

- смартлаб

- спекуляции

- срач

- СССР

- Сургутнефтегаз

- США

- торговые роботы

- трейдинг

- украина

- фондовый рынок

- фондовый рынок

- форекс

- ФосАгро

- ФСК Россети

- фьючерсы

- ЦБ

- ЦБ РФ

- шадрин

- шорт

- экономика

- Элвис

- юмор