Блог им. YaroslavBerezin |Диагональный спред - одно из самых гениальных открытий

- 24 ноября 2023, 16:30

- |

Это небольшой лайфхак, как получить бесплатный бычий колл спред или медвежий пут спред (в зависимости от направления). Стратегия является направленной.

Буду брать в качестве примера БА Si-12.23

Все цифры взяты в качестве примера, расчёты могут быть незначительно ошибочными. Также цифры округляю, так проще воспринимать.

Покупаю колл 93000 к 21.12 за 500 рублей

Продаю колл 92000 к 07.12 за 300 рублей

Модель диагонального спреда выглядит так:

Если цена выше 92000 к 07.12, то роллирую на 21.12, закрываю шорт 92000 колла к 07.12 с убытком в 1100-300=800 рублей, продаю 94000 колл за 1300 к 21.12

Итог: 1300-800=500 рублей премия, получается бесплатная позиция по бычьему колл спреду

Максимальный профит: 1000 рублей; максимальный убыток: 0 рублей.

Есть ещё сценарий, когда цена не будет выше 92000 к 07.12, тогда продаём колл к 21.12, находящийся на безопасном расстоянии от центрального страйка. По мере приближения цены к вашему проданному коллу роллируем позицию.

Что думаете по поводу данной стратегии? Какие плюсы и минусы по вашему мнению?

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 21 )

Блог им. YaroslavBerezin |От прибыли никуда не убежать

- 31 октября 2023, 14:28

- |

Смотрим на данную стратегию в опционах:

По графику потери не предусмотрены. Опционы на фьючерс Сбера.

Как собираем этот календарный спред?

Покупаем колл 30000 (20.12.2023) и пут 30000 (17.01.2024)

Продаем колл 32000 (17.01.2024) и пут 30000 (20.12.2023)

Сценарии по данной стратегии:

Сценарий 1:

Если к 20.12 цена фьючерса ниже 30000, то мы получаем лонг фьюча

Если к 17.01 цена фьючерса ниже 30000, то наш лонг закрывается по цене 30000 и мы получаем премию

Сценарий 2:

Если к 20.12 цена фьючерса выше 30000, то мы получаем лонг фьюча

Если к 17.01 цена фьючерса выше 32000, то наш лонг закрывается по цене 32000, получаем прибыль 2000 + премия

Сценарий 3:

можете сами придумать, если нашли)

Блог им. YaroslavBerezin |За это я просто обожаю ОПЦИОНЫ

- 30 октября 2023, 17:37

- |

И так, что у нас здесь по данным:

Опционов: 100 (можно меньше взять, зависит от ликвидности)

Максимальная прибыль: 219,299 руб. (219 тысяч 299 рублей)

Гарантированная прибыль в моменте: 19,300 руб. (19 тысяч 300 рублей)

Максимальный убыток: 186 руб.

Опытные опционеры почти сразу поймут по графику что это за стратегия. Поэтому можно считать как небольшая разминка для опытных опцион-трейдеров или просто задачка для обдумывания.

В случае неблагоприятного исхода, в качестве хэджа будет выступать купленный БА.

В комментариях пишите свои догадки по поводу стратегии

Блог им. YaroslavBerezin |Задача для опционеров. Безубыточная стратегия в опционах.

- 27 октября 2023, 18:54

- |

Баловался графиком стратегий в опционах и получилось построить данную модель:

ЧТО МЫ ВИДИМ НА ДАННОМ ГРАФИКЕ?

Максимальная прибыль: 219,299 руб. (219 тысяч 299 рублей)

Гарантированная прибыль в моменте: 19,300 руб. (19 тысяч 300 рублей)

Максимальный убыток: 186 руб.

Друзья, опционеры, объясните пожалуйста, как мне удалось создать данную стратегию? Пусть будет для вас небольшой задачкой.

Блог им. YaroslavBerezin |ребзя, подскажите пожалуйста

- 22 июня 2023, 15:02

- |

1. Доступно только квалам.

2. В голову сразу приходит IB из брокеров.

3. Вопрос: есть те, кто обходят ограничения и спокойно торгуют опционами (или другими ценными бумагами пендостана)?

4. После этого следующий вопрос: какова вероятность словить какой-нибудь штраф в виде 50% от портфеля и т.д.?

Может есть какой-нибудь безопасный и хитрый способ?

Блог им. YaroslavBerezin |Как торговать опционами на российском рынке? (вопрос не риторический :D)

- 17 января 2023, 10:40

- |

Как торговать опционами на российском рынке? (вопрос не риторический :D)

Есть кто сейчас отрабатывает опционные стратегии? Такое ощущение, что я и ещё несколько людей (либо роботов) на рынке опционов остались, суммарно нас около десяти.

Если вы активно торгуйте в опционах и знайте, что ликвидно, а на что не стоит обратить внимание, то прошу, скажите пожалуйста в комментариях. Спасибо!

Блог им. YaroslavBerezin |Эффективна ли данная стратегия в опционах?

- 13 января 2023, 12:26

- |

Эффективна ли данная стратегия в опционах?

Вчера публиковал пост в котором рассматривал стратегию «Коллар» в опционах. Риски были 1 к 2. Сейчас хотелось бы рассмотреть вариант, в котором риски уменьшены до 1 к 5.

Прикрепляю также опрос, интересно, что думают пользователи Смарт-Лаб о данной стратегии :D

// Данные Московской биржи на 13.01.2023 //

Все опционы с экспирацией 16 марта (62 дня до экспирации)

На примере фьючерсов на серебро SILV-03.23:

Покупаю 1 фьючерс по цене 23$, по ГО выйдет примерно 2200 рублей

Цена поднимается до 23,5$, далее берём пут для хэджирования

1,47$ (23,5 пут) * 1 фьючерс

1,47$ * 1 = 1,47$ я заплачу премии

Покупаю 1 пут-опцион со страйком 23,5$ и премией 1,47$ за 1 опцион

Ожидаю изначально роста до 25,5$

Продаю 1 колл-опцион со страйком 25,5$ и с премией 0,63$ за 1 опцион

0,63$ * 1 опцион = 0,63$ я получу премии

В случае исполнения колл-опциона наливаю себе шорт в 1 фьючерс по цене 25,5$, покрываю свой лонг

Доход (без комиссии) в случае вылета цены выше страйка проданного колла: 25,5-23=2,5$ за 1 фьючерс, итого 2,5$ + 0,63$ премия =3,13$

Вычитаем 1,47$, 1,66$ профит без учёта комиссии

Максимальный лосс: 1,47$(премия)-0,63$(премия, которую мы получили с продажи коллов)-0,5(разница между ценной открытия и страйком пута)=0,34$

Итог:

Максимальная прибыль: 1,66$

Максимальный убыток: 0,34$

Соотношение PnL (profit and loss): 5 к 1

Блог им. YaroslavBerezin |Вопрос к знатокам опционов

- 12 января 2023, 18:47

- |

Решил рассмотреть стратегию «Коллар» на золоте

Знатоки опционов, подскажите пожалуйста:

Насколько актуально?

По риск-менеджменту норма для данной стратегии?

Что я рассчитал и сделал не так?

Заранее спасибо

// Данные Московской биржи на 12.01.2023 //

Все опционы с экспирацией 16 марта (63 дня до экспирации)

На примере фьючерсов на золото GOLD-03.23:

Покупаю 3 фьючерса по цене 1850$ = 5500$, по ГО выйдет примерно 25 тысяч рублей

37,5$ (1840 пут) * 3 фьючерса

37,5$ * 3 = 112$ я заплачу премии

Покупаю 3 пут-опциона со страйком 1820 и премией 37,5$ за 1 опцион

Ожидаю роста до 1900$

Продаю 3 колл-опциона со страйком 1920 и с премией 21,8$ за 1 опцион

21,8$ * 3 опциона = 65,4$

В случае исполнения колл-опциона наливаю себе шорт в 3 фьючерса по цене 1920$, покрываю свой лонг

Доход (без комиссии) в случае вылета цены выше страйка проданного колла: 1920-1850=70$ за 1 фьючерс, итого 210$ + 65,1$ премия = 275,1$

Вычитаем 112$, 163,1$ профит без учёта комиссии

Риск: премия (112$) + 30$ за 3 фьючерса

Максимальный лосс: 112$(премия)+30$(разница между ценой покупки фьючерсов и страйком путов)-65,4$(премия, которую мы получили с продажи коллов)=76,6$

Итог:

Максимальная прибыль: 163,1$

Максимальный убыток: 76,6$

Соотношение PnL (profit and loss): 100/47

Блог им. YaroslavBerezin |Правильно ли всё рассчитал по стратегии "Коллар"? Помогите пожалуйста, знатоки опционов

- 11 января 2023, 18:32

- |

Все опционы с экспирацией 15 марта (63 дня до экспирации)

На примере Сбера

Покупаю 100 акций по 150 = 15000 рублей

18,51 руб (150 пут) * 1 акция

18,51 * 100 = 1851 рублей я заплачу премии

Покупаю 100 пут-опционов со стайком 150 и премией 18,51 руб за 1 акцию

Ожидаю роста до 180 рублей

Продаю 100 колл-опционов со страйком 180 и с премией 11,77 рубль за 1 акцию

11,77 * 100 акций = 1177 рублей

В случае исполнения колл-опциона наливаю себе шорт в 100 акций по цене 180 рублей, покрываю свой лонг

Доход (без комиссии) в случае вылета цены выше страйка проданного колла: 180-150=30 рублей за акцию, итого 3000 рублей + 1177 рублей премия = 4177 рублей

Вычитаем 1851 рублей, получаем 2326 рублей профит без учёта комиссии

Риск: премия

Лосс: 1851 рублей премии

P.S. стратегию не собираюсь применять, так как считаю её неуместной в настоящее время

Блог им. YaroslavBerezin |Классные однако опционы в Тинькофф

- 06 января 2023, 13:26

- |

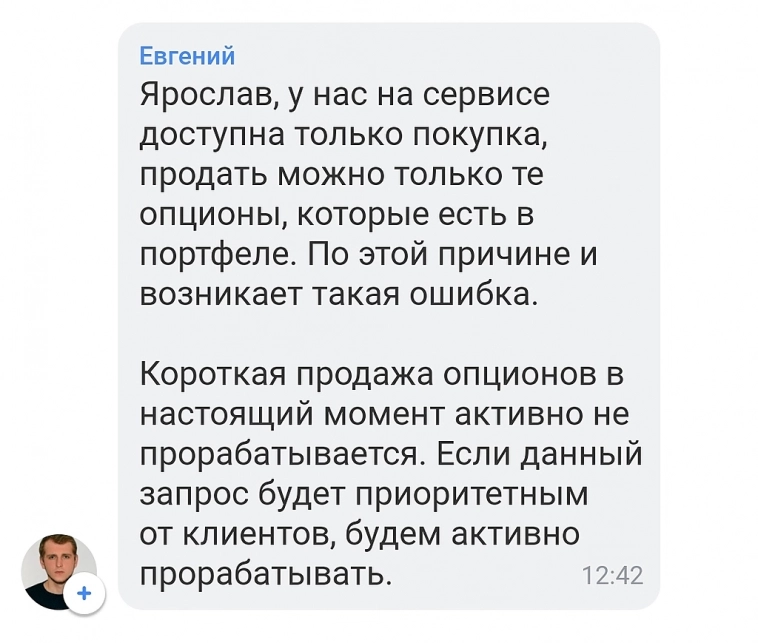

Опционы можно только купить. Базовыми активами являются акции.

1 лот опциона = 1 акция.

Комиссия за 1 опцион составляет 3 рубля. То есть, если премия 1 рубль за 1 опцион, то вы сверху заплатите 3 рубля за каждый опцион. Комиссии на продажу опциона нет.

Почему опционы нельзя шортить я не совсем понял, получил ответ от службы поддержки (прикрепляю ниже).

Интересные у них опционы и не менее интересный ответ службы поддержки.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс