Александр Здрогов

О ВТБ.

- 07 ноября 2016, 10:39

- |

Для начала сравним бизнес двух крупнейших банков и вам станет понятно почему я инвестирую в Сбер и не покупаю ВТБ.

Рентабельность собственного капитала ВТБ/Сбер

2011 16,1%/33.5%

2012 14.2%/28.6%

2013 13.5%/23.5%

2014 0.4%/16.2%

2015 1.0%/11.6%

Теперь о том, как учитывать префы.

ВТБ имеет два вида префов с номиналом 0,01 и 0,1 руб. Посмотрим что говорит нам о префах закон:

В уставе общества должны быть определены размер дивиденда и (или) стоимость, выплачиваемая при ликвидации общества (ликвидационная стоимость) по привилегированным акциям каждого типа. Размер дивиденда и ликвидационная стоимость определяются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций. Размер дивиденда и ликвидационная стоимость по привилегированным акциям считаются определенными также, если уставом общества установлен порядок их определения. Владельцы привилегированных акций, по которым не определен размер дивиденда, имеют право на получение дивидендов наравне с владельцами обыкновенных акций.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 13 )

Перечитывая "Анализ ценных бумаг".

- 05 ноября 2016, 10:34

- |

И сразу наткнулся на важный абзац:

Правильность решения о покупке ценной бумаги определяется будущими дивидендами, а не историей или прошлой статистикой. Однако проанализировать будущее невозможно, мы можем только грамотно его предвидеть и предусмотрительно подготовиться к нему. А вот здесь нам как раз и поможет прошлое, поскольку исходя из многолетнего опыта мы можем сказать, что ожидания от инвестиций, подобно другим бизнес-ожиданиям, не могут быть обоснованными и заслуживать доверия, если они не связаны тесно с прошлыми свершениями. Мы утверждаем, что принципы обоснованных (нерискованных) инвестиций по сути не менялись последние полстолетия (книга 1951 года издания), несмотря на грандиозные и трагические события этого периода времени, а также на существенные преобразования в экономической, социальной и политической сферах.

Прошлая статья "Элвис, EV/EBITDA и фундаментальный анализ" вызвала серьезный интерес, поэтому вопрос: на какие темы по фундаменталу вы хотели бы увидеть статьи?

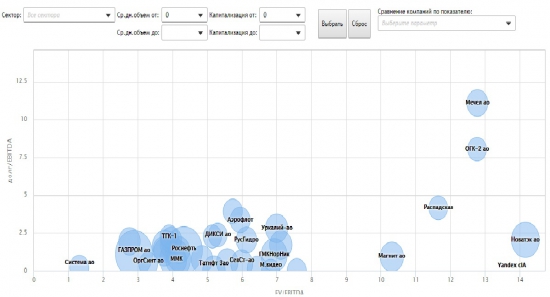

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

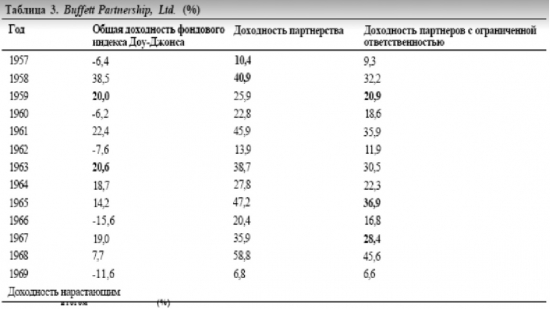

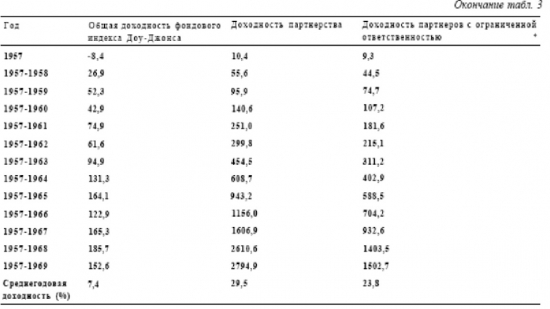

Суперинвесторы из деревни Грэма и Додда. Часть 7.

- 02 ноября 2016, 12:09

- |

В табл, 6 дана характеристика деятельности моего приятеля Чарли Мангера и Рика Герина, который также не был выпускником бизнес-школы. Его специальностью в USС была математика. После выпуска он устроился в IBM и работал торговым представителем корпорации на протяжении некоторого времени. После того, как я добрался до Чарли, Чарли добрался до Рика. Это показатели деятельности Рика Герина. Его доходность с 1965 по 1983 год по сравнению с общей доходностью фондового индекса Standard & Poor's на уровне 316% составила 22200.

( Читать дальше )

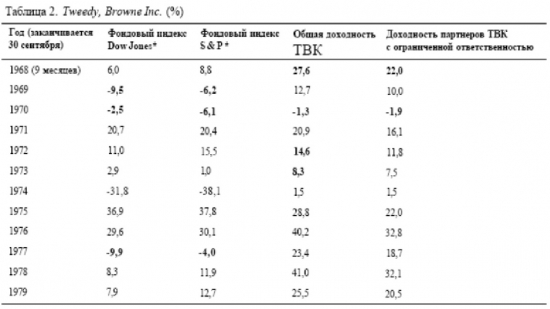

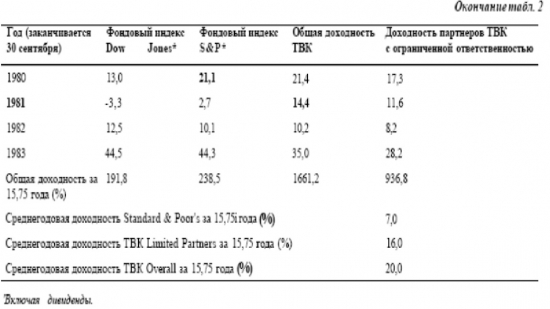

Суперинвесторы из деревни Грэма и Додда. Часть 6.

- 01 ноября 2016, 11:38

- |

В табл. 5 представлены результаты моего друга, выпускника Гарвардской юридической школы, который создал одну из крупнейших юридических фирм. Я встретился с ним примерно в I960 году и рассказал о том. что юриспруденция хороша в качестве хобби, а он может заниматься более полезными делами. Он учредил партнерство как раз напротив компании Уолтера. Его портфель был сконцентрирован на весьма незначительном количестве ценных бумаг, потому его результаты были более переменчивыми, хоть и основывались на использовании аналогичного принципа «цена-стоимость». Он был согласен с колебаниями своих результатов, и потому кажется мне человеком, чья психика исключительно концентрированна, что приводит к наглядным результатам. Это показатели Чарли Мангера, моего давнего партнера по операциям в Berkshire Hathaway. Но когда он основал свое партнерство, то состав ценных бумаг в его портфеле практически полностью отличался от моего и от портфелей других приятелей, упомянутых в этих записях.

( Читать дальше )

Суперинвесторы из деревни Грэма и Додда. Часть 5.

- 31 октября 2016, 11:43

- |

Продолжаем читать суперинвесторов. Часть 1, часть 2, часть 3, часть 4

В табл. 4 представлены результаты деятельности инвестиционного фонда Sequoia, которым управляет человек, которого я встретил в начале 1951 года на курсах Бена Грэхема. — Билл Руейн. После окончания Гарвардской школы бизнеса он пришел на Уолл-стрит. Вскоре он понял, что ему нужно получить настоящее образование в области бизнеса, а потому пришел на курсы Бена в Колумбийском университете. где мы и встретились. Результаты Билла с 1951 по 1970 год, когда он работал с относительно небольшими суммами, намного превышали среднюю доходность фондового рынка. Когда я вышел из Buffett Partnership, то попросил Билла организовать инвестиционный фонд для управления капиталом всех наших партнеров. Потому он и учредил инвестиционный фонд Sequoia Это произошло в тяжелое время, как раз в момент моего ухода из Partnership. Просто чудо, что мои партнеры не только остались с ним, но и дополнительно инвестировали капитал, получив при этом хорошую доходность.

( Читать дальше )

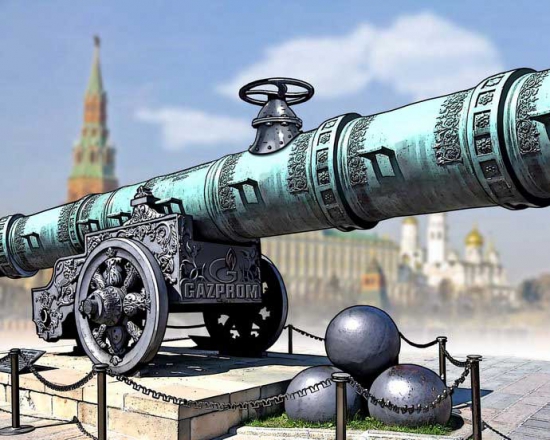

Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

( Читать дальше )

Портфель "богатеем медленно" и Аэрофлот.

- 29 октября 2016, 11:41

- |

Начнем с чистой операционной прибыли (за вычетом роялти), в млн. руб.:

2011 -1 683,9

2012 -4507,0

2013 2909,3

2014 -10337

2015 12511

2016 6м 5245

Как видим без роялти большую часть времени компания операционно убыточная. Но в последний год она вышла на операционную прибыль за счет грамотного управления издержками и снижения конкуренции из-за проблем у других авиакомпаний.

Посмотрим на вклад финансовых статей:

2014 -28414

2015 -45667

2016 6м -15039

Основные статьи, приносящие отрицательные результаты — это списания и убыток от хеджирования. Они не будут оказывать такого влияния в будущие периоды. Соответственно, мы можем ждать в будущем роста доналоговой прибыли за счет этого компонента.

( Читать дальше )

Суперинвесторы из деревни Грэма и Додда. Часть 4.

- 28 октября 2016, 11:08

- |

( Читать дальше )

Суперинвесторы из деревни Грэма и Додда. Часть 3.

- 27 октября 2016, 14:54

- |

Продолжение. Начало и часть 2.

Второй пример — Том Кнэпп. который также работал в компании Graham-Newman вместе со мной. До войны он изучал химию в Принстоне, а после войны постоянно развлекался и проводил время на пляже. Однако в один прекрасный день он прочел о том, что Дейв Додд проводит в Колумбийском университете вечерние курсы по инвестированию. Том воспользовался случаем, и в результате после курсов настолько заинтересовался этим предметом, что поступил в Колумбийскую школу бизнеса, где получил степень магистра. Он опять прослушал курс Додда, а затем и курс Бенджамина Грэма. Кстати, через 35 лет я позвонил Тому, чтобы проверить некоторые из указанных фактов и нашел его опять на пляже. Разница лишь в том. что теперь это уже его пляж!

( Читать дальше )

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов