Блог им. Zdrogov |План изучения стоимостного инвестирования с нуля

- 27 марта 2025, 17:58

- |

Какого бы плана я придерживался, если бы начал изучать стоимостное инвестирование с нуля? Вот примерная дорожная карта.

Этап 1: Освоение основ

1. Введение в концепцию

— Определение: инвестирование в недооцененные компании с долгосрочным горизонтом.

— История: идеи Бенджамина Грэма, развитие Уорреном Баффетом, Чарли Мангером.

— Ключевые принципы:

— Маржа безопасности.

— Внутренняя стоимость vs. рыночная цена.

— Рынок как «маятник» между оптимизмом и пессимизмом.

2. Базовые книги

— Бенджамин Грэхем: «Разумный инвестор».

— Филлип Фишер: «Обыкновенные акции и необыкновенные доходы».

— Уоррен Баффет: Письма акционерам Berkshire Hathaway.

Этап 2: Фундаментальный анализ

1. Финансовая отчетность

— Изучение трех ключевых документов:

— Балансовый отчет (активы, обязательства, капитал).

— Отчет о прибылях и убытках (выручка, расходы, чистая прибыль).

— Отчет о движении денежных средств.

— Понимание качества прибыли и денежных потоков.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Блог им. Zdrogov |Работает ли стоимость на ММВБ? Обзор исследований.

- 19 марта 2025, 17:28

- |

Переводил знаменитую брошюру Tweedy, Browne о эффективности стоимостного фактора на фондовом рынке и решил посмотреть какие исследования есть по ММВБ.

1. Академические исследования

a. Работы Высшей школы экономики (ВШЭ)

- Исследование: «Стоимостные стратегии на развивающихся рынках: пример России» (авторы: Иванов, Петров, 2018).

- Методология: Анализ данных за 2005–2017 гг. по акциям из индекса ММВБ. Сравнение портфелей с низкими P/E, P/B и высокой дивидендной доходностью.

- Выводы:

- Стратегия с низким P/B принесла среднегодовую доходность 15% против 10% у рыночного индекса.

- Дивидендные стратегии показали устойчивость в периоды низких цен на нефть.

- Ограничения: Эффективность снижалась в периоды геополитических кризисов (2014–2015).

b. Исследование РАНХиГС

- Тема: «Факторные модели на российском рынке акций» (2020).

- Методология: Тестирование многофакторных моделей (стоимость, моментум, качество) на данных 2010–2019 гг.

( Читать дальше )

Рецензии на книги |Две лучшие инвестиционные книги, прочитанные мной в прошлом году.

- 12 марта 2025, 12:09

- |

Первая книга «Стоимостное инвестирование от Грэма до Баффета и далее…» Брюса Гринвальда. Забудьте про «Анализ ценных бумаг» Грэма. Она морально устарела. Эта книга на порядок лучше и современнее. Конечно, хорошо прочитать и то и другое, но если стоит выбор, то читайте Гринвальда без сомнений. Тем более что это продолжатель традиции Грэма по преподаванию стоимостного инвестирования в школе бизнеса Колумбийского университета.

О чем книга?

В книге на примерах подробно разбираются три источника стоимости любой компании:

- активы

- прибыль

- рост

Так же показана их взаимосвязь и разбирается сложная тема платы за рост и оценки стоимости роста. Безусловно, это книга №1 для стоимостного инвестора. У нас переведено второе издание. И это хорошо. В нем дополнен раздел оценки роста для технологических компаний. Но должен предупредить — это книга для опытных инвесторов.

( Читать дальше )

Блог им. Zdrogov |Три столпа стоимостного инвестирования.

- 28 марта 2024, 18:41

- |

У финансовых финансовых рынков есть три характеристики, позволяющие стоимостным инвесторам зарабатывать.

1. Рынок предлагает неадекватные цены как в одну так и в другую сторону. Вот минимумы и максимумы по акциям крупнейших компаний России в 2023 году:

Сбербанк мин 141 макс 286

Лукойл мин 3829 макс 7491

Газпром мин 153 макс 184 не так много, но дорога от минимума до максимума заняла всего 2 месяца.

Роснефть мин 335 макс 602

Норникель мин 14218 макс 18078

По мелким компаниям цены за год могут изменятся в несколько раз.

2. Но у компаний есть фундаментальная (или внутренняя) стоимость. И она относительно стабильна. Иногда фундаментальная стоимость совпадает с рыночной но чаще различается.

3. В долгосрочной перспективе наибольшую прибыль приносит стратегия, при которой ценные бумаги приобретаются только тогда, когда их рыночная цена значительно ниже расчетной фундаментальной стоимости. Грэм называл разрыв между стоимостью и ценой «запасом прочности». Он должен составлять как минимум треть, а в идеале — половину фундаментальной стоимости. Грэм хотел купить доллар за 50 центов — тогда выгода будет большой, а главное, гарантированной.

( Читать дальше )

Блог им. Zdrogov |Стоимостное инвестирование для начинающих. Введение.

- 18 марта 2024, 14:40

- |

В этом курсе мы начинаем знакомится с азами финансовой отчетности. Понимать и правильно оценивать финансовую отчетность необходимо для успешного инвестирования. В этом курсе вы получите необходимый минимум для понимания финансовой отчетности и ее анализа для принятия инвестиционных решений. Курс будет заточен на понимание элементов отчетности и их взаимосвязей. Освоив материалы курса вы приобретете начальную базу. Сможете понимать отчеты компаний и будете готовы самостоятельно углублять знания.

Также в курсе познакомимся с исторически успешными инвестиционными характеристиками и подходами. В курс включены описания более 50 исследований. Выбор исследований не был избирательным. География не повлияла на вывод о том, что акции, обладающие характеристиками, описанными в этом курсе, обеспечивают наилучшую доходность в течение длительных периодов времени. Хотя этот вывод не является неожиданностью, он служит эмпирическим доказательством того, что принципы инвестирования Бенджамина Грэма, впервые описанные в 1934 году в книге «Анализ ценных бумаг», продолжают хорошо служить инвесторам.

( Читать дальше )

Блог им. Zdrogov |Что под капотом у роста акций. Часть вторая

- 22 февраля 2024, 17:41

- |

В первой части о переоценке акций рынком мы говорили о влиянии роста выручки. Сегодня разберем две оставшихся причины.

Причиной номер два является сокращение затрат как процент от выручки. Это довольно простая и понятная концепция. Более того, менеджмент почти всех компаний пытается сдерживать рост затрат. Каждый процент такой экономии добавляется к доходности собственного капитала. А как мы знаем из первой части между доходностью плохого и среднего бизнеса всего несколько процентов.

Последней причиной переоценки бизнеса выступает сокращение активов как процент от объема продаж. Сокращая объем капитала, необходимый для получения текущего размера прибыли мы тем самым увеличиваем его доходность. Например, в кейсе с Dempster Баффет сокращал складские запасы, тем самым высвобождая капитал. Часто это могут быть продажи убыточных подразделений. При этом способе сокращения активов мы попадаем в такой раздел специальных ситуаций как реструктуризация.

Существует еще два вспомогательных способа: повышение уровня заемных средств и понижение ставки налогообложения. Но базовыми являются три вышеперечисленных.

( Читать дальше )

Блог им. Zdrogov |Почему я стоимостной инвестор?

- 06 ноября 2022, 20:05

- |

Даже самые верные последователи Баффета начали сомневаться в его мудрости в конце 1999 года. В декабре Баффета стали обвинять что он в корне не прав и отрицает очевидное. NASDAQ в этом году вырос на фантастические 86%, а акции Беркшир застыли на отметке 56 тысяч долларов. Капитализация империи Баффета составляла 85 миллиардов а капитализация Yahoo! 115 миллиардов и только за год выросла в четыре раза. Баффета стали называть “колоссом на глиняных ногах” и говорить что если бы он возглавил инвестиционный фонд сейчас то ему бы пришлось искать новую работу.

Для стоимостных инвесторов, не обладавших легендарностью Баффета это было еще более тяжелое время. Ричард Пзена вспоминал, что один из инвесторов, выведенный из себя слабыми показателями фонда, сказал ему, что его бабушка инвестирует лучше.

После взрыва пузыря доткомов репутация Баффета и стоимостного инвестирования вернулась на прежнюю высоту. Но вернулись ли прежние результаты?

( Читать дальше )

Блог им. Zdrogov |Оценка акций по Грэму.

- 09 марта 2021, 18:52

- |

Бенджамин Грэм описал свой подход к оценке обыкновенных акций в книге «Анализ ценных бумаг». У меня лежит на столе третье издание от 1951 года. Оценка обыкновенных акций раскрыта в разделе 4. Сложно уложить 160 страниц текста в один пост поэтому отправляю всех интересующихся читать книгу. Для остальных дам выжимку.

Грэм считал что оценивать акции нужно по прибыли, которую компания получит в будущем (сейчас этим вряд ли кого удивишь).

Материальные активы для оценки не так важны (за исключением некоторых отраслей).

Чтобы оценить акцию нужно найти нормализованную прибыль (очищенную от разовых факторов). Этому посвящен первый раздел книги — анализ финансовых отчетов.

Нормализованную прибыль нужно умножить на соответствующий множитель (ставка капитализации).

Прибыль, часть которой компания отдает акционерам дивидендами и часть которую оставляет себе должны оцениваться по разному.

( Читать дальше )

Блог им. Zdrogov |Стоимостное инвестирование мертво?

- 08 марта 2021, 13:17

- |

Если мы посмотрим на отдачу от факторов роста и стоимости (дорогие и дешевые акции) за последние 10 лет то увидим полный разгром стоимости.

( Читать дальше )

Блог им. Zdrogov |Газпром как value trap

- 05 марта 2021, 18:24

- |

Недавно прочитал пост Александра Силаева (известного ныне книгой «Деньги без дураков»), Мораль басни про Газпром. И решил еще раз объяснить свою позицию по Газпрому.

Стоимостное инвестирование — это попытка купить дешево то, что в обозримом будущем подорожает. Компания не может быть дешева просто так. Всегда есть обоснованная причина. Задача инвестора понять, временна ли эта причина или нет. Если причины дешевизны никуда не исчезнут то глупо ждать что акция вдруг взлетит.

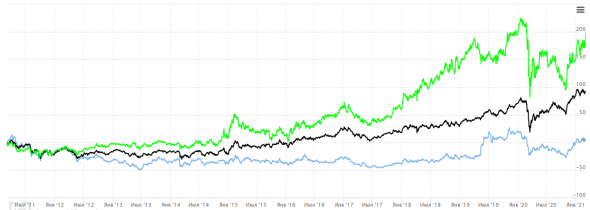

Отдача за десять лет: Газпром — синяя линия, ММВБ — черная, Лукойл — зеленая.

Для тренировки инвесторского скилла:

1. Легкий вопрос. Сравните ВТБ, Сбербанк. Какой банк классический Value trap?

2. Вопрос посложнее. Назовите причины дешевизны.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс