_TakeProfit_

Инфляция и девальвация

- 30 июня 2023, 11:47

- |

🛑ЗАМЕСТИТЕЛЬ ПРЕДСЕДАТЕЛЯ ЦБ АЛЕКСЕЙ ЗАБОТКИН: ЦБ РФ НЕ ВИДИТ РИСКОВ ФИНСТАБИЛЬНОСТИ В ТЕКУЩЕМ ОСЛАБЛЕНИИ РУБЛЯ, НО УЧТЕТ ДИНАМИКУ КУРСА И ЕЕ ВЛИЯНИЕ НА ИНФЛЯЦИЮ НА БЛИЖАЙШЕМ ЗАСЕДАНИИ.

🤷♂️Есть очевидный факт, что падение курса национальной валюты имеет прямое влияние на инфляцию и на благосостояние населения. Видимо центральному банку не остаётся иного выбора, кроме как поднять ставку на следующем заседании по ДКП.

Источник: https://t.me/s/take_pr

- комментировать

- Комментарии ( 0 )

Карта P/E китайских компаний торгующихся на американских биржах.*

- 30 июня 2023, 08:44

- |

Карта P/E китайских компаний торгующихся на американских биржах.*

🔸Alibaba #BABA Крупнейший китайски технологический гигант ритейла.

P/E = 48.36

🔸VipShop Holdings #VIPS Китайский интернет ритейлер ориентированный на элитную одежду.

P/E = 9,96

🔸JD.COM #JD Логистическая и торговая компания, занимается всеми видами электронной торговли и коммерции. Основной ориентир — потребительский сектор.

P/E = 42,54

🔸Baidu #BIDU Крупнейшая IT компания и поисковик.

P/E = 48,70

🔸Tencent music #TME Крупнейший потоковый сервис

P/E = 20,31

🔸NIO #NIO Китайский производитель электромобилей

P/E = -7,14

🔸Li Auto #LI Китайский производитель электромобилей

P/E = -75,68

🔸Xpeng Auto #XPEV Китайский производитель электромобилей

P/E = -6,26

🔸H World Group(Huazhu Group) #HTHT Гостиничный бизнес

P/E = -46,33

( Читать дальше )

Что и требовалось доказать! Западные рынки раньше времени начали расти, отыгрывая паузу в повышении ставок.

- 27 июня 2023, 13:26

- |

🔸Западные рынки раньше времени начали расти, отыгрывая паузу в повышении ставок.

🔸Совсем недавно Пауэлл выступая перед конгрессом заявил — «цикл повышения ставок еще не завершен», а сегодня об этом же заявила и глава ЕЦБ Кристин Лагард. Вот цитата из ее слов:

🤪Для борьбы с инфляцией необходима «более жесткая политика». Вероятно, мы не скоро сможем объявить о завершении исторического цикла повышения процентных ставок. «Маловероятно, что в ближайшем будущем ЦБ сможет с полной уверенностью заявить, что пик ставок достигнут».

Источник: https://t.me/s/take_pr

Карта P/E крупнейших компаний российского рынка(по данным последних отчетов 2023 года)*

- 27 июня 2023, 08:57

- |

❗️Карта P/E крупнейших компаний российского рынка(по данным последних отчетов 2023 года)*

🔸Сектор нефть и газ:

Роснефть P/E = 5.78.

Газпром P/E = 3.29.

Новатэк P/E = 9.57.

Лукойл P/E = 4.59.

Сургутнефтега P/E = 2.77.

🔸Сектор металлы и добыча:

Полюс P/E = 13.7.

Русал P/E = 4.98.

ГМК Норникель P/E = 5.82.

Алроса P/E = 5.57.

ВСМПО-АВИСМА P/E = 41.8.

🔸Банковский сектор:

Сбербанк P/E = 19.87.

ВТБ P/E отрицательный.

МКБ P/E = 29.5.

Тинькофф Банк P/E = 32.1.

Банк Санкт-Петербург 19.1.

🔸Услуги связи, коммуникации и интернет:

МТС P/E = 15.92.

Россети P/E = 3.82.

Yandex P/E = 14.19.

Ростелеком P/E = 10.6.

Вконтакте(Бывшая mail.ru) P/E отрицательный.

*P/E рассчитывается по формуле — Цена /Чистая прибыль. Если P/E отрицательный, то компания убыточная.

Источник: https://t.me/s/take_pr

❗️Писец подкрался незаметно! Субботний обвал акций на внебиржевых торгах в Тинькофф! Что делать?

- 24 июня 2023, 12:51

- |

✅Вашему вниманию обзор рынков за неделю👇👇👇

В этом выпуске мы разобрали ситуацию в геополитическом пространстве России, ведущие индексы, акции, валюту и нефть! Приятного просмотра!

Источник: https://t.me/s/take_pr

*Не является инвестиционной рекомендацией

❗️Недавно к нам попали статистические данные от ЦБ РФ по движению и распределению средств российских инвесторов физических лиц. Давайте разбираться👇

- 23 июня 2023, 10:42

- |

✅Итак, общая сумма распределенных средств с начала СВО 11.6 трлн рублей.

✅Распределение средств в наличность и депозиты составили в совокупности 8.6 трлн в период с начала февраля 2022 по 30 апреля 2023.

✅Наличность распределили так: 2.9 трлн ушли в национальную валюту и почти 2.1 трлн в иностранную валюту, причем с сентября поток в рублевую наличность не ослабевает, несмотря на высокие процентные ставки в банках. На пике паники перед СВО(март 2022) домохозяйства покупали в основном иностранную валюту за наличные деньги.

✅С декабря 2022 по апрель 2023 отмечается хороший приток в рублевые депозиты, в которых распределили 3.2 трлн из 4 трлн общего потока. При этом происходит стабильный отток валютных депозитов с совокупным чистым оттоком 3.1 трлн с февраля 2022.

✅Почти все средства(2.7 трлн) с депозитов в иностранной валюте выведены за рубеж. С начала 2023 года средний отток средств в иностранные банки составлял 152 млрд в месяц, а самый пик пришелся на лето — осень 2022 года, тогда средний отток составлял 256 млрд. Это почти в 8 раз выше, чем за периоды 2020-2021 г.

( Читать дальше )

❗️Туземун подкрался незаметно🤣. Что дальше? Обзор рынков 17.06.2023

- 17 июня 2023, 13:23

- |

✅Вашему вниманию обзор рынков за неделю👇👇👇

В этом выпуске мы разобрали все ведущие индексы, валюту и нефть. Приятного просмотра!

*Не является инвестиционной рекомендацией.

Источник: https://t.me/s/take_pr

Обзор рынка 10.06.2023

- 10 июня 2023, 11:55

- |

Еженедельный обзор рынков.

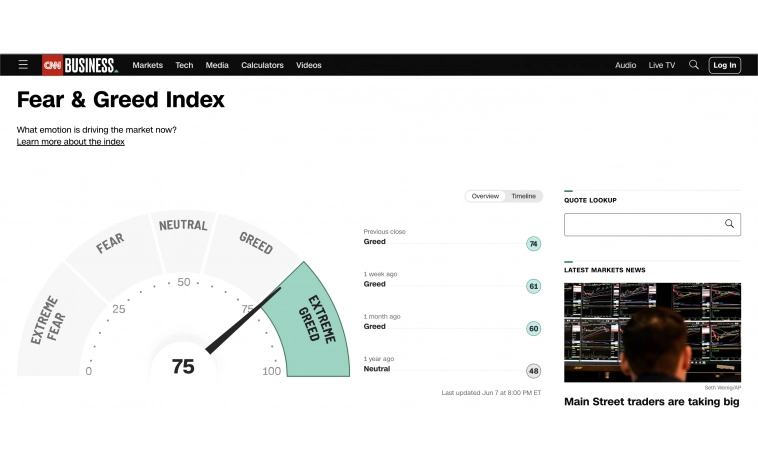

В этом выпуске постарались максимально разобрать ситуацию на финансовых рынках и сделать краткосрочный и среднесрочный прогноз. США 🇺🇸 S&P500 #SPX #VIX #FEAR & GREED INDEX Nasdaq 100 #US100 Germany Dax #DAX Нефть #Brent Валюта #USDRUB Россия 🇷🇺 Мосбиржа #IMOEX Тинкофф #TCSG Самолет #SMLT Китай 🇨🇳 #HSI #NIO #KWEB

Источник: https://t.me/s/take_pr

Экстремальная жадность в американских акциях

- 08 июня 2023, 07:17

- |

Наш телеграмм канал: https://t.me/take_pr

Паника в банковском секторе США сходит на нет

- 03 июня 2023, 11:10

- |

После краха нескольких региональных банков ФРС влила в банковскую систему объем кредитов на 303млрд$, из них 143млрд получила Система Федерального Страхования Банковских Вкладов(FDIC), туда же 40млрд$ добавил Минфин США, у самой FDIC было ~128млрд$ в основном в госбондах, общий обьем ликвидности FDIC $300-310 млрд с предельными выплатами ~$260 млрд по двум банкам.

На прошлой неделе банки США заняли более 150млрд$ из дисконтного окна ФРС, побив предыдущий рекорд финансового кризиса 2008 года(примерно 112млрд). В итоге экстренное предоставление ликвидности стабилизировало ситуацию и остановило панику в банковском секторе.

Источник: https://t.me/s/take_pr

теги блога _TakeProfit_

- ALRS

- BABA

- bitcoin

- Brent

- Brent & Ri

- brent НЕФТЬ

- BTCUSD

- ChatGPT

- CNYRUB

- CPI

- DAX

- DJI

- eurostoxx

- EURRUB

- Fear & Greed Index

- FOMO

- GMKN

- Gold

- Hang Seng

- IMOEX

- jd.com

- LKOH

- MGNT

- MTSS

- nasadq

- nasdaq

- Nasdaq 100

- NDX

- ng

- NVTK

- Ozon

- RGBI

- rosn

- rual

- Russel 2000

- S&P

- S&P 500

- s&p-500

- S&P500

- S&P500 фьючерс

- sber

- Silver

- sngs

- SPX

- SPX 500

- TCSG

- treasuries

- urals

- USDRUB

- USDRUB-TOM

- Vipshop Holdings

- vix

- VTBR

- Акции

- акции США

- алроса

- аналитика

- Банк ВТБ

- биткоин

- валюта

- втб

- ГКО США

- доллар рубль

- европа

- Золото

- ИИ

- инвестиции в недвижимость

- Индекс МБ

- индексы США

- иностранные акции

- инсайдерская информация

- инфляция

- инфляция в США

- итоги года

- Итоги недели

- Китай

- китайский фондовый рынок

- крипта

- криптовалюта

- лукойл

- мобильный пост

- натуральный газ

- нефть

- нефть Brent

- обзор рынка

- облигации

- облигации США

- российский рынок акций

- российский фондовый рынок

- Россия

- Рынки

- рынок США

- ставка ФРС

- технический анализ

- торговые сигналы

- трейдинг

- форекс

- ФРС

- фьючерс mix