Блог им. activeinvestor |Citadel Securities нацелена на открытие триллионных финансовых рынков Китая,

- 16 сентября 2021, 13:53

- |

dealbreaker.com/2020/02/citadel-china-plans

Now that he’s all but cornered the U.S. securities market, Ken Griffin is looking for a new land to conquer—and that land will be China. Citadel Securities already has a beachhead in Shanghai, and the firm just spent almost $100 million to make one of the last significant obstacles to Sino-Citadel go away.

Citadel Securities has big expansion plans and has set its sights on prying open the trillion-dollar financial markets in China, the world's second-largest economy. If history is a lesson, working with the Chinese government won't be easy (witness recent U.S.-China trade tension), but it's likely to pay off, given that the Asia-Pacific region is already Citadel Securities' second-biggest market, behind the U.S.

Теперь, когда он практически загнал рынок ценных бумаг США в угол, Кен Гриффин ищет новую землю, которую он хочет завоевать, и этой землей будет Китай. У Citadel Securities уже есть плацдарм в Шанхае, и компания только что потратила почти 100 миллионов долларов на устранение одного из последних серьезных препятствий на пути к Sino-Citadel.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. activeinvestor |Я не сочувствую тем, кто теряет непристойные деньги на одной акции.

- 22 августа 2021, 21:51

- |

Discussion

I see it all the time on here: I lost 10k or 50k or 100k and I just don’t get it. People say that “it ruined my life” and I don’t doubt that but if you are stupid enough to invest enough money to “ruin your life” into a volatile stock, then you deserve to have your life ruined by your poor choices. All I can say to those people is what did you think was going to happen. When you play the game of volatile trading, and you loose, please don’t bitch on Reddit and fish for sympathy. What’s the best outcome that you can get by telling your sob story on Reddit? Nothing. Maybe you can get some reddit awards but if you are shallow enough to need digital pictures on reddit to feel better about yourself, then you clearly do not have enough common sense to be investing. Sorry for the rant, I just hate seeing this shit on this subreddit.

( Читать дальше )

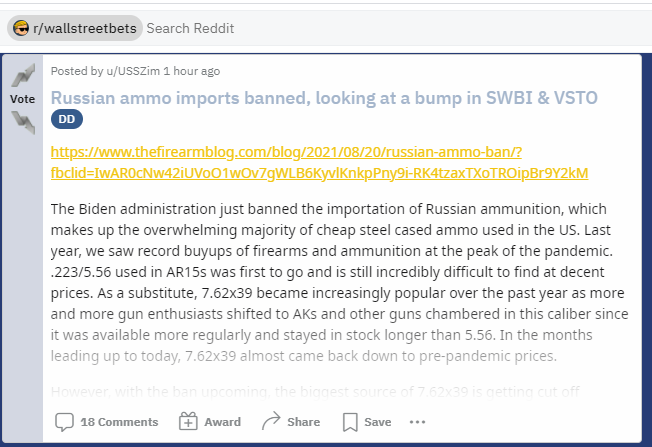

Блог им. activeinvestor |Ввоз российских боеприпасов запрещен,

- 21 августа 2021, 11:38

- |

www.reddit.com/r/wallstreetbets/new/

Ввоз российских боеприпасов запрещен, глядя на шишку в SWBI & VSTO

DD

www.thefirearmblog.com/blog/2021/08/20/russian-ammo-ban/?fbclid=IwAR0cNw42iUVoO1wOv7gWLB6KyvlKnkpPny9i-RK4tzaxTXoTROipBr9Y2kM

Администрация Байдена только что запретила ввоз российских боеприпасов, которые составляют подавляющее большинство дешевых боеприпасов в стальных гильзах, используемых в США. В прошлом году мы стали свидетелями рекордных скупок огнестрельного оружия и боеприпасов на пике пандемии. .223 / 5.56, используемые в AR15, были первыми, и их до сих пор невероятно сложно найти по приличным ценам. В качестве замены патроны 7,62x39 становились все более популярными за последний год, поскольку все больше и больше энтузиастов оружия переходили на АК и другое оружие под патроны этого калибра, поскольку оно было доступно более регулярно и оставалось на складе дольше, чем 5,56. За несколько месяцев до сегодняшнего дня цена 7,62x39 почти снизилась до уровня, предшествовавшего пандемии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс