Андрей Хохрин

Квазивалютные облигации: страховка от валютных рисков в условиях «качелей» рубля.

- 16 марта 2025, 16:34

- |

Рубль за последние 10 лет пережил настоящие американские горки: с 2014 по 2024 год его курс к доллару обесценился на 311,3% (данные по курсу ЦБ). Но сейчас, когда рубль временно укрепляется, интерес инвесторов к валютным инструментам повышается. Так в чем же преимущество квазивалютных бондов?

Что это такое?

Это гибридный инструмент: номинал и выплаты — в рублях, но доходность привязана к курсу доллара или евро. Например, если вы вложили 100 тыс. рублей в такую облигацию, а рубль за год укрепился на 10%, ваша доходность всё равно будет рассчитана с учетом валютной корректировки. Это как «рублевый кокон» с начинкой из валютной логики.

Одно из преимуществ квазивалютных облигаций — отсутствие инфрастуктурных рисков, (как это было с валютными облигациями) так как все расчеты привязаны к курсу ЦБ.

Фёдор Зверев

🌾 На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, $2 млн, номинал $10, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Обновление кредитных рейтингов в ВДО и розничных облигациях («ХРОМОС Инжиниринг» подтвержден на уровне ruBB | «Электрорешения» присвоен статус «Рейтинг на пересмотре — негативный»)

- 15 марта 2025, 13:11

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢 ООО «ХРОМОС Инжиниринг»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB

ООО «ХРОМОС Инжиниринг» специализируется преимущественно на производстве жидкостных и газовых хроматографов – программно-аппаратных комплексов для количественного и качественного анализа состава смесей.

Доля крупнейшего контрагента не превышает 7%, что оказывает поддержку рейтингу. Зависимость от труднозаменимых поставщиков и подрядчиков отсутствует ввиду диверсифицированной структуры закупок.

В 2024 г. Компания разместила два облигационных займа на общую сумму 750 млн. руб., направленных на пополнение оборотного капитала для возможности увеличения объемов производства продукции с целью покрытия возросшего спроса как со стороны постоянных, так и новых клиентов. Однако благодаря двухкратному росту EBITDA за отчетный период, отношение чистого долга на 30.09.2024 (далее – «отчетная дата») к LTM EBITDA составило 2,3х, что несмотря на рост показателя г/г (1,0х на 30.09.2023), является комфортным значением по бенчмаркам агентства.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 14 марта 2025 г.

- 14 марта 2025, 18:35

- |

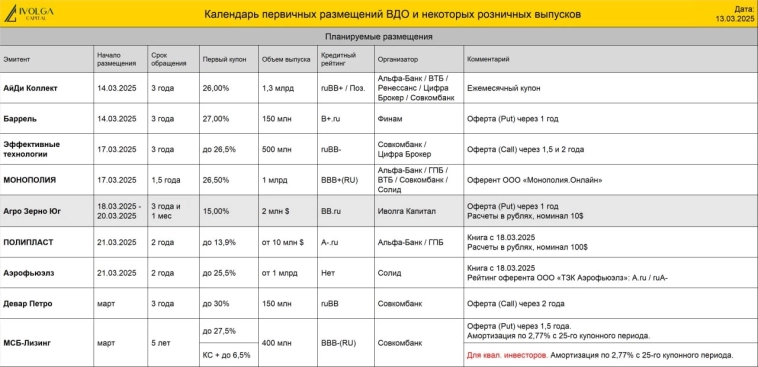

Календарь первички ВДО и розничных облигаций (Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32% | РДВ ТЕХНОЛОДЖИ, купон 31% | МФК Быстроденьги, купон 29%)

- 14 марта 2025, 09:59

- |

- На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08(для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Почему у рубля всё ещё больше шансов на укрепление и причем тут нефть?

- 14 марта 2025, 06:52

- |

Возьмем два на данный момент схожих графика, нефть и доллар к рублю (на место доллара можно поставить евро или юань).

И там, и там снижение. Что уже парадоксально. Но глобальный рынок – это не система рычагов. Тенденции отдельных элементов могут долго противоречить друг другу.

Однако уже состоявшиеся снижения этой пары графиков должны получить разное развитие.

О нефти, что она на дне, писал неделю назад. С того момента ничего не изменилось. Эксперты в один голос готовят нас к пессимистичным сценариям, тогда как котировки даже подросли. И, думаю, подрастут еще и заметно.

Нынешнее эмоциональное восприятие и реальное положение котировок нефти – удобный ориентир для оценки перспектив рубля.

Падение рублевых валютных пар не сопровождается прогнозами «доллара по 50». Тогда как для нефти уход ниже, причем существенно ниже – мейнстрим прогнозов. Когда эксперты сходятся в одном направлении, рынок выбирает противоположное. Нужно только не обманывать себя, увидеть, а не придумать этот экспертный консенсус.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 марта 2025 г.

- 13 марта 2025, 18:36

- |

Скрипт сегодняшнего размещения МФК Быстроденьги (BB-, 250 млн р., YTM 33,2%)

- 13 марта 2025, 09:46

- |

Скрипт сегодняшнего размещения облигаций МФК Быстроденьги, одного из лидеров бизнеса и роста в отрасли:

BB-.ru // 250 млн р. // 1 год до оферты put // 29% — купон до оферты (месячный) // Доходность / дюрация: 33,2% годовых / 0,9 года // Подробнее — в презентации

— Полное / краткое наименование: МФК Быстроденьги 002Р-08 / БДеньг-2Р8

— ISIN: RU000A10B2M3

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 13 марта:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❓ Исполнение заявок без предварительной подачи и подтверждения непредсказуемо

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: https://ivolgacap.ru/verification/

( Читать дальше )

Лизинговые компании – эмитенты ВДО в рэнкинге Эксперт РА. Рост хуже рынка

- 13 марта 2025, 07:01

- |

Эксперт РА опубликовал рэнкинг лизинговых компаний по итогам 2024 года.

Выберем из него только лизингодателей – эмитентов ВДО (точнее, компании с кредитными рейтингами ниже A-).

• Первое. Большинство ВДО-лизингодателей в 2024 году выросли. Лизинговый портфель сократился лишь у 3 из 20 участников выборки. Средний прирост портфеля – 23,5%.

• Второе. ВДО-лизингодатели крайне неоднородны по масштабу. Даже не так: в их списке есть 2 явных исключения, КОНТРОЛ Лизинг и БИЗНЕС АЛЬЯНС, чьи портфели в разы и десятки раз отличаются от основной группы.

• Третье. И для нас главное. Хоть ЛК – эмитенты ВДО, в массе, и выросли в прошедшем году, рост оказался хуже среднего по рынку. На отдельном графике – изменение места каждой ЛК в рэнкинге Эксперта. Позиции большинства ВДО-эмитентов, 12 из 20 в нашем списке, снизились.

Почему третий пункт обращает на себя внимание? Сначала точно было, а затем долго считалось, что выход на облигационный рынок, если речь идет не о гигантах отрасли, улучшает позиции компаний. Лучше диверсификация кредитного портфеля, больше упоминаемости и т. д. Для новых эмитентов едва ли не основная аргументация для выхода на рынок. Итог ушедшего года эту аргументацию, как минимум, не подтверждает.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 12 марта 2025 г.

- 12 марта 2025, 18:35

- |

Быстроденьги: отвечаем на вопросы эмитентов перед новым облигационным выпуском 13 марта (BB-, для квал.инвесторов, YTM 33,2-33,8%)

- 12 марта 2025, 17:40

- |

На прошлой неделе мы провели эфир с Яковом Ромашкиным, финансовым директором ГК Eqvanta (эмитент «Быстроденьги»).

В дополнение публикуем ответы на вопросы, которые не успели обсудить в моменте:

1. Какие стратегии компании по привлечению финансирования вы считаете наиболее эффективными и почему?

Группа старается диверсифицировать источники финансирования. Последние годы два основных источника — банковское кредитование и облигации, доли обоих источников примерно одинаковые. По итогам 2024 года на банковские кредиты приходится 41% (сейчас 3 банка в портфеле), облигации занимают 40%, оставшаяся часть — прямые займы.

2. Как изменение регулирования, в частности увеличение госпошлины за подачу исков, повлияло на бизнес по взысканию для коллекторских агентств и МФО?

Для МФО новые пошлины снизили доход от цессии, для коллекторских агентств существенных изменений не произошло, т. к. цены покупаемых портфелей отреагировали на новые правила. Если МФО занимается судебным взысканием, то это также повлияло на юнит экономику и привело к незначительному снижению доходностей.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал