Андрей Хохрин

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 16 мая 2022, 07:54

- |

16.05.2022

- Джи-групп, 002Р-01 Ежеквартальные выплаты ставка купона 10,6% Сумма купона 26,43 руб.

- Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

- Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

19.05.2022

- АО им. Т.Г. Шевченко, 001P-02 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

- Агрофирма-племзавод Победа, 001P-01 Ежеквартальные выплаты ставка купона 9,75% Сумма купона 24,31 руб.

- Маныч-Агро, 01 Ежеквартальные выплаты ставка купона 12% Сумма купона 29,92 руб.

- Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

Увеличение доли акций в индикативном портфеле PRObonds Акции с 40% до 45%

- 16 мая 2022, 07:31

- |

Сегодня в портфеле PRObonds Акции доля самих акций увеличится с ~40% до ~45% активов. Соответственно, доля свободных денег, размещенных в РЕПО с ЦК под актуальные 13,8-14,2% годовых, сократится до ~55%.

Доля акций повышается с момента появления портфеля 22 апреля. Тогда их начальная доля акций составила 10% от активов, в 27 и 28 апреля увеличилась до 30%, и достигла 40% 6 мая.

За почти полный месяц от своего старта портфель PRObonds Акции не принес особых результатов: прирост по итогам пятницы 13 мая – всего 0,05%. За это же время Индекс Мосбиржи прибавил 1,6%. Правда, и волатильность Индекса была кратно выше. Так, за последний месяц амплитуда колебаний Индекса МосБиржи превысила 9% от его среднего значения. Тогда как для портфеля PRObonds Акции она уложилась всего в 2%.

Доля акций может увеличиться в ближайшее время и до 50% от активов. Дальнейшее же ее увеличение уже сомнительно.

У меня нет даже приблизительного понимания, куда пойдет рынок акций в обозримой перспективе. Однако отдаленное будущее предполагает, что акции, как и прочие неденежные активы, будут впитывать в свои цены инфляционный виток, в котором мы сейчас находимся.

( Читать дальше )

Покупка доллара для многих из нас - рецепт от любого кризиса. Стали бы вы покупать доллар (или евро) сейчас? И кризис вроде есть, и за 64 вроде недорого

- 14 мая 2022, 07:13

- |

Покупка доллара для многих из нас - рецепт от любого кризиса. Стали бы вы покупать доллар (или евро) сейчас? И кризис вроде есть, и за 64 вроде недорого

Портфель PRObonds ВДО всё ещё теряет, но заметно сокращает потери

- 13 мая 2022, 07:37

- |

За последние 365 дней портфель высокодоходных облигаций PRObonds ВДО (прежнее название портфель PRObonds #1) потерял 8,3%. При этом результат портфеля постепенно выправляется, даже несмотря на нисходящую динамику фондового рынка. С начала 2022 года и по 11 мая потеря портфеля, оставшись двузначной, всё же сократилась до -12% (неделей ранее была -13%). От минимального значения, установленного 31 марта, портфель поднялся уже на 10%. При этом средняя доходность к погашению входящих в портфель облигаций на 11 мая составила 26%. В конце марта она достигала 33% и с того момента поступательно снижается вслед за подъемом облигаций.

( Читать дальше )

Прямой эфир с МФК "Займер": финансовые и операционные результаты компании за 1 квартал 2022 года.

- 12 мая 2022, 18:47

- |

( Читать дальше )

ЛК Роделен опубликовал отчетность за 2021 год

- 12 мая 2022, 11:14

- |

Публикуем финансовую отчетность ЛК Роделен за 2021 год по Международным стандартам финансовой отчетности (МСФО).

Ключевые показатели в тыс. руб. по итогам 2021 года. В скобках показатели за 2020 год.

- Чистая прибыль — 112 944 (91 850) +23%

- Процентные доходы от финансового лизинга — 299 183 (249 076) +20%

- Чистые инвестиции в лизинг — 1 273 329 (1 092 117) +17%

- Собственный капитал — 350 749 (264 805) +32%

- Активы — 1 638 459 (1 269 441) +29%

- ROE — 36,7%

- ROA — 7,8%

Показатели отражают устойчивое развитие компании и подтверждают правильность управленческих решений, направленных на сдержанный рост.

Отчетность по стандартам МСФО доступна на сайте компании в разделе Инвесторам – Раскрытие информации

Портфель PRObonds Акции прибавил с конца апреля 1,3%

- 12 мая 2022, 08:01

- |

Индикативные портфелей, которые я и коллеги ведем, обретают упорядоченность, в т.ч. в названиях. Всего на сегодня ведется 3 портфеля: PRObonds ВДО (прежнее название PRObonds #1), PRObonds РЕПО с ЦК (прежнее название Портфель денежного рынка) и запущенный менее месяца назад PRObonds Акции. Каждый из портфелей опирается на открытую методологию расчета, учитывает транзакционные издержки и реальные рыночные цены и публикует операции до момента их совершения.

Индикативный портфель PRObonds Акции основывается на двух идеях. Первая: сложно обогнать индекс. Вторая: баланс акций и свободных денег способен снизить риск в большей степени, чем доходность.

Сейчас рынку акций я уделяю серьезное внимание. Поскольку с одной стороны акции в рублевом выражении понесли максимальные потери с 2008 года. С другой – инфляционный виток уже состоялся и может продолжиться, а рост цен со временем почти неизбежно сказывается и на рынке акций. Так что время входа в акции считаю неплохим.

( Читать дальше )

Прямой эфир с МФК "Займер". Итоги деятельности в 1-м квартале 2022

- 11 мая 2022, 11:34

- |

Уважаемые инвесторы!

МФК «Займер» готова отчитаться о результатах своей деятельности в I квартале 2022 года.

Отчётность доступна по ссылке: e-disclosure.ru/portal/files.aspx?id=38344&type=3

Завтра, 12 мая в 12:00 МСК генеральный директор компании Роман Макаров расскажет об основных событиях начала года на онлайн-встрече с Андреем Хохриным, генеральным директором ИК «Иволга Капитал».

Также Роман прокомментирует финансовые и операционные результаты компании и ответит на все ваши вопросы. Их вы можете задавать заранее, направив письмо на электронную почту invest@zaymer.ru.

Онлайн-встреча будет доступна по ссылке: us06web.zoom.us/j/89469519456?pwd=VEJjVXJhMm9oUms4dU1XUElwRG1UQT09

Присоединяйтесь!

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 11 мая 2022, 09:01

- |

09.05.2022

- Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

10.05.2022

- Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

11.05.2022

- Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

12.05.2022

- АПРИ Флай Плэнинг (АО), БО-П03 Ежеквартальные выплаты ставка купона 14,25% Сумма купона 26,65 руб. 12.05.2022 Амортизация: 250 руб.

12.05.2022

- Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 7,71 руб. 12.05.2022 Амортизация: 83,3 руб.

Больше информации в телеграм-канале t.me/probonds

Индикативный портфель PRObonds РЕПО с ЦК (доходность - 16,9% годовых)

- 11 мая 2022, 07:13

- |

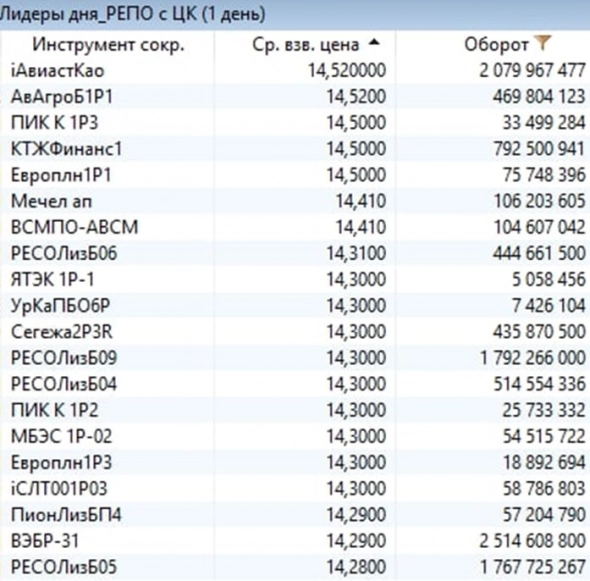

Наш индикативный портфель сделок РЕПО с ЦК вырос с момента своего запуска 28 февраля на 3,3% (+0,2% за неделю). Накопленный доход что соответствует 16,9% годовых.

Доходность однодневных сделок РЕПО с ЦК снижается вслед за снижением ключевой ставки, но медленнее ее. Так, ставка с начала мая ушла вниз на 3% (до 14% с 17%), а ставки РЕПО понизились в среднем только на 2,5%, со средних 16,3% за последнюю неделю апреля до 13,8% на первой неделе мая.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал