Андрей Хохрин

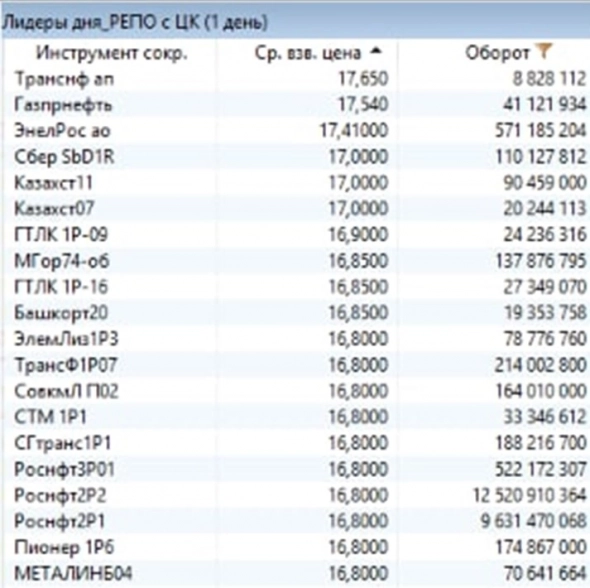

Доходность однодневных сделок РЕПО с ЦК сегодня снизится с 16-17% до 13,5-14%

- 04 мая 2022, 07:13

- |

Индикативный портфель сделок РЕПО с ЦК накопил с момента своего запуска 28 февраля 3,1% совокупного дохода, что соответствует ровно 17,3% годовых.

В конце прошедшей недели доходности сделок РЕПО с ЦК повышались, в ряде случаев до 17% годовых, а и иногда и выше. Сегодня же на денежный рынок начинает влиять новое значение ключевой ставки (29 апреля ЦБР принял решение о её понижении до 14% с прежних 17%). Так что теперь размещение денег должно стоить уже 13,5-14%.

Топ наиболее доходных однодневных сделок РЕПО с ЦК под ликвидные инструменты за 29 апреля

( Читать дальше )

- комментировать

- Комментарии ( 2 )

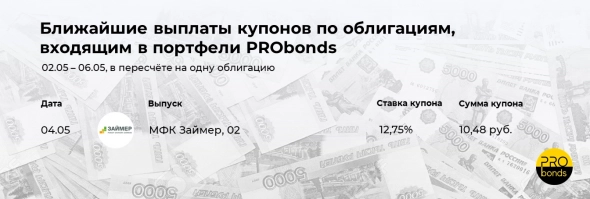

Портфель ВДО в апреле отскочил на 9% и 5 мая пополнится новым выпуском МФК Быстроденьги

- 03 мая 2022, 07:33

- |

Портфель ВДО PRObonds #1 резко отскочил вверх после объявления о снижении ключевой ставки в прошлую пятницу. Средняя доходность входящих в него облигаций снизилась до 26,4% (в конце марта – середине апреля достигали рекордных 33%).

С начала года портфель ВДО теряет 13%, а от своего минимума 31 марта вырос уже на 9%. Для сравнения, акции, по Индексу голубых фишек МосБиржи (полная доходность, включая дивиденды) на истекшей неделе тоже росли, но за апрель всё равно снизились на 10%, а с начала года остаются в минусе на 35%.

Если результат портфеля ВДО в 2018–2021 годах составлял усредненно 12,3% годовых, то за нынешний год ожидается всего около 0-2%. Это предполагает рост портфеля от сегодняшнего уровня примерно на 16-17% до конца года.

Об облигационных изменениях в портфеле.

( Читать дальше )

Публикуем методологию расчёта доходности публичного портфеля высокодоходных облигаций RRObonds #1

- 02 мая 2022, 08:02

- |

Данный портфель ведётся более 3.5 лет с 17.07.2018

Изменения состава портфеля и показатели доходности портфеля за весь период его существования можно проследить по хештегу #портфелиprobonds

Для увеличения уровня прозрачности мы формализовали методологию расчёта доходности портфеля RRObonds #1. Использование методологии позволит верифицировать предоставляемые данные о доходности публичного портфеля

Методология вступает в действие с 1 мая 2022 года

Посмотреть методологию расчета можно по ссылке

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Первое размещение этой весны (МФК Быстроденьги 03, ruBB, 150 м.р., 3 года, 1-4 купоны - 24%, 5-36 купоны - КС+5%)

- 02 мая 2022, 08:01

- |

Быстроденьги назначили старт размещения на 5 мая и, видимо, станут первым эмитентом на Мосбирже с 23 февраля.

Презентация выпуска облигаций МФК «Быстроденьги» (2.9 МБ). Только для квалифицированных инвесторов.

Прочие параметры выпуска:

- Объем 150 млн рублей

- Срок обращения — 3 года

- Амортизация не предусмотрена

- Купон — ежемесячный

- Ставка купона с 1 по 4 периоды — 24% годовых

- Ставка купона с 5 по 36 периоды — КС + 5%

- По выпуску предусмотрено поручительство от МКК «Турбозайм»

- Выпуск предназначен для квалифицированных инвесторов

Подробности на сервере раскрытия информациипо ссылке

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Новая реальность. Что ожидает отечественный фондовый рынок?

- 29 апреля 2022, 12:50

- |

- Как сохранить доверие к фондовому рынку у новых инвесторов?

- Какие инструменты альтернативных инвестиций будут востребованы в кризис?

- Какими станут защитные стратегии вне фондового рынка?

- Какие меры поддержки индустрии и инвесторов должно оказать государство?

Ответы на эти вопросы определим 18 мая на конференции «Финансовые продукты для розничных инвесторов».

( Читать дальше )

Кому-то не хватило денег? Рынок РЕПО с ЦК вчера подал сигнал тревоги

- 29 апреля 2022, 07:29

- |

На рынке сделок РЕПО с ЦК вчера проявилась необычная ситуация. Я уже писал, что в последние дни ставки однодневного размещения денег увеличивались по ходу сессии. Обычно всё наоборот: особенно нуждающиеся привлечь короткие деньги под свои ценные бумаги выходят на рынок первыми и по наиболее привлекательным ставкам. Однако уже неделю как динамика обратная, когда потребность в деньгах и щедрость на ставки их привлечения возрастает в ходе торгов. Но пока однодневные ставки РЕПО с ЦК были ниже ключевой ставки (она пока что 17%), больших вопросов это не вызывало.

Динамика однодневных сделок РЕПО с ЦК под ОФЗ с 11 по 28 апреля

Вчерашнее же поведение рынка РЕПО настораживает. Доходности однодневных сделок не только заметно росли по ходу торгов, но и к их завершению превысили ключевые 17%. И это накануне решения ЦБ по новому уровню ставки, который едва ли не всеми ожидается на 15% и ниже.

( Читать дальше )

Рейтинг ООО «Калита» понижен до уровня ruD

- 28 апреля 2022, 16:48

- |

Рейтинговое агентство «Эксперт РА» понизило рейтинг кредитоспособности нефинансовой компании ООО «Калита» до уровня ruD и изменило прогноз на стабильный. Ранее кредитный рейтинг компании действовал на уровне ruC с развивающимся прогнозом.

Источник: raexpert.ru/releases/2022/apr28c

Читатели блога ждут ключевую ставку ЦБ к концу года на уровне 12%

- 28 апреля 2022, 16:43

- |

На этой неделе мы задали вопрос:

• КАКУЮ КЛЮЧЕВУЮ СТАВКУ ВЫ ОЖИДАЕТЕ НА КОНЕЦ ГОДА?

Результаты опроса показали весьма широкий разброс мнений. При этом самым популярным ответом стало 12% (за этот вариант проголосовало 28% респондентов), далее – 10% (24,7%) и ниже 10% (18,5%).

В опросе приняло участие 271 человек:

- Выше 15 – 6,3%

- 15 – 5,5%

- 14 – 4,1%

- 13 – 5,2%

- 12 – 28%

- 11 – 7,7%

- 10 – 24,7%

- Ниже 10 – 18,5%

Андрей Хохрин, генеральный директор ИК «Иволга Капитал»

Большинство проголосовавших — за 12% по ключевой ставке на конец года. Обычно мы строим прогнозы на предыдущем опыте. Опыт говорит: в 2015 году ключевая ставка опустилась с 17.5% до 9%. Переносим на стартовые 20% этого года и получаем около 12% в его конце. Однако, думаю, Банк России на фоне налогового стимулирования экономики и ее общей либерализации будет более консервативным в смягчении ДКП и выберет своей целью сдерживание инфляции. А потому оценивал бы ключевую ставку на конец года как диапазон 12-15% и не исключал бы ее сохранения в верхней части диапазона.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал