Андрей Хохрин

PRObondsмонитор. Доходности ОЗФ, субфедов, корпоративных облигаций. Чистый проигрыш банковскому депозиту

- 04 апреля 2022, 07:17

- |

По завершении первой после перерыва более-менее нормальной торговой недели можно сделать срез облигационных доходностей.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

АКРА подтвердило кредитный рейтинг ООО КБЭР «БАНК КАЗАНИ» (на 60% принадлежит ООО "Лизинг-Трейд")

- 01 апреля 2022, 18:03

- |

АКРА подтвердило кредитный рейтинг ООО КБЭР «БАНК КАЗАНИ» на уровне BB+(RU), прогноз «стабильный»

Кредитный рейтинг ООО КБЭР «Банк Казани» (далее — Банк Казани, Банк) обусловлен удовлетворительным бизнес-профилем, адекватной оценкой достаточности капитала, слабым риск-профилем, а также адекватной оценкой фондирования и ликвидности.

Банк Казани на 60% принадлежит ООО «Лизинг-Трейд», оставшиеся 40% находятся в собственности у правительства Казани.

/Облигации ООО «Лизинг-Трейд» входят в портфели PRObonds на 6,5-8.5% от активов/

ИК "Иволга Капитал" провела перечисление средств в НРД для выплаты купона по выпуску облигаций Калита1P2

- 01 апреля 2022, 17:03

- |

Перечисление средств в НРД для выплаты купона по выпуску облигаций Калита1P2 провела ИК «Иволга Капитал» на основании договора займа с ООО «Калита».

Ссылка на сервер раскрытия информации: www.e-disclosure.ru/portal/event.aspx?EventId=fUHsauB850u-Av1IxDTb7WQ-B-B&attempt=2

Прямой эфир: насколько глубокий кризис мы получили и какие возможности он нам дает?

- 01 апреля 2022, 13:46

- |

Напоминаем, сегодня в 15:00 — прямой эфир с Евгением Суворовым, автором одного из крупнейших экономических telegram-каналов MMI.

Вопросов к Евгений много, про инфляцию и курс доллара, про ставки банковских депозитов и падение ВВП. Но в общем, тема одна — насколько глубокий кризис мы получили и какие возможности он нам дает?

Обратите внимание, что эфир пройдет в telegram-канале Probonds, а значит не надо никуда переходить!

И хотим дать несколько советов перед эфиром:

1. Не пропускайте! После завершения трансляции активная ссылка на прямой эфир не откроется, так как трансляция закончена.

2. Обязательно! Если вы хотите смотреть прямые эфиры в Telegram, обновите телеграмм до последней версии.

3. Очень важно! Поделитесь ссылкой на Telegram-канал @probonds, чтобы как можно больше подписчиков могли вместе с нами смотреть прямой эфир!

Подключиться можно будет, нажав в 15:00 на соответствующую кнопку в шапке канала или по ссылке: t.me/probonds?livestream

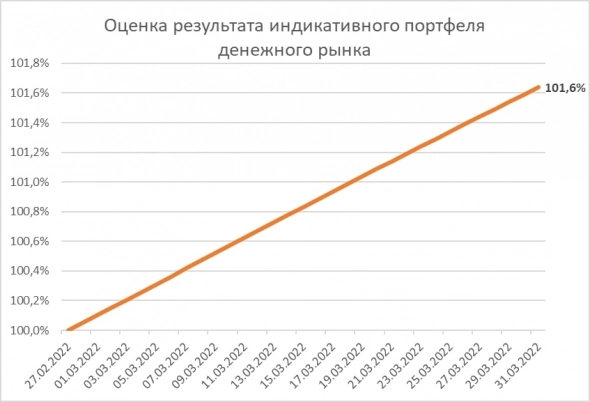

Индикативный портфель денежного рынка за март принес 1,6%. А сам денежный рынок толкает депозиты вниз и фондовый рынок вверх

- 01 апреля 2022, 07:45

- |

Индикативный портфель денежного рынка запущен 28 февраля, когда ЦБ РФ резко поднял ключевую ставку. Расчет портфеля за это время не менялся и оценивается по формуле: доходности индекса однодневного РЕПО с ЦК (индекс MXREPO) с учетом реинвестирования однодневного дохода и за минусом 1,5% годовых на транзакционные и прочие издержки.

Первый месяц ведения портфеля завершается с накопленным доходом 1,6% или 18,7% годовых. Это примерно соответствует реальным операциям РЕПО с ЦК, которые мы проводим на счетах доверительного управления и собственных счетах. Доходность портфеля денежного рынка пока чуть ниже средней доходности банковских депозитов (по статистике ЦБ, средняя максимальная доходность в топ-10 банков на первые 2 декады марта – 20,1%). Однако депозиты постепенно становятся ниже, так что через пару недель ситуация может измениться на противоположную.

( Читать дальше )

Рейтинговое агентство «Эксперт РА» понизило рейтинг кредитоспособности ООО «Калита»

- 31 марта 2022, 17:55

- |

Пересмотр кредитного рейтинга обусловлен публикацией 30 марта 2022 года ООО «Калита» сообщения о рисках кредитоспособности компании, в котором указан факт наличия просроченной задолженности перед действующими кредиторами. Согласно сообщению, в настоящее время ведутся переговоры с кредиторами о вариантах урегулирования задолженности. Агентство трактует факт неисполнения обязательств перед кредиторами в срок как технический дефолт. Наступление технического дефолта является основанием для снижения рейтинга кредитоспособности компании до уровня ruС согласно методологии агентства.

Источник: raexpert.ru/releases/2022/mar31c

Инфляция за март показывает худшие результаты за последние 20 лет

- 31 марта 2022, 16:36

- |

Инфляция уже превышает показатели 2015 года, и при этом темпы ее роста сейчас кратно выше.

❗️В экономике всё ещё превалируют проинфляционные факторы: на складах ещё осталась продукция, закупленная по старым ценам, расчёты по многим контрактам всё ещё вычисляются из прежних условий.

❗️ В ближайшее время не стоит ожидать значительного снижения инфляции, а с ней, следовательно, и снижения ставок на рынке.

Подписывайтесь на наш телеграм-канал: t.me/probonds

Сообщение ИК "Иволга Капитал" о собственных планах, связанных с выплатой ближайшего купона по облигациям Калита1P2

- 31 марта 2022, 12:11

- |

Завтра 1 апреля выплата купона по облигациям Калита1P2. Если с учетом опубликованного эмитентом пресс-релиза о существенных рисках его кредитоспособности завтра эмитент не перечислит указанный купон в НРД, ИК «Иволга Капитал» планирует перевести необходимую для выплаты купона сумму в НРД самостоятельно, предоставив, таким образом, заем эмитенту.

Мы планируем предпринять этот шаг в случае его необходимости (невыплаты купона эмитентом), чтобы, как нам кажется, снизить давление продаж на рынке на какое-то время и позволить держателям или покупателям облигаций ООО «Калита» более трезво оценить ситуацию. Мы не имеем какой-либо финансовой заинтересованности в снижении этого давления и стабилизации цен облигаций. Помимо этого, не считаем, что этот шаг улучшит кредитное качество эмитента.

Андрей Хохрин

генеральный директор ООО ИК «Иволга Капитал»

Бесценные бумаги или почему у евробондов нет котировок?

- 31 марта 2022, 09:42

- |

1. Дилемма евробонда

Евробонды не сходят с первых полос СМИ уже практически месяц. С одной стороны, говорят о крайне высокой доходности в валюте на длительные сроки, с другой стороны, из-за санкций и ответных мер по валютному контролю появились серьезные технические сложности. Что в сухом остатке, интересны ли российские облигации в иностранной валюте для покупки?

Основные проблемы — нарушение трансферных цепочек между российскими и зарубежными депозитариями, а также блокировка платежей некоторых российских компаний. Даже если компания имеет достаточную ликвидность на счетах, далеко не факт, что она сможет расплатиться: платежный агент может просто не перевести деньги на счета держателей из-за санкций. И если российские эмитенты, в частности, МинФин, могут объявить оферты через НРД внутри страны в рублевом эквиваленте, то зарубежные SPV, выступающие эмитентами большинства евробондов, скорее всего, не смогут перевести выплаты российским держателям.

( Читать дальше )

Средние доходности однодневных сделок РЕПО с ЦК снизились до 19,4% годовых

- 31 марта 2022, 07:31

- |

Рынок РЕПО с ЦК постепенно, хоть и очень медленно, теряет доходность. Базовый индекс рынка – MXREPO (индекс однодневных сделок РЕПО) – снизился с пиковых 20,6% 4 марта до 19,38% вчера. Тенденция напоминает динамику банковских депозитов, хотя и с меньшей амплитудой. Однако неизменная ключевая ставка в 20% и инфляция, которая в годовом исчислении вчера превысила 15%, позволяют ожидать доходность сделок РЕПО близкими к 20% продолжительное время.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал