Андрей Хохрин

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 01 ноября 2021, 10:04

- |

(с 01.11 по 05.11.2021, в пересчёте на 1 облигацию)

01.11.2021

• ООО ОР, 001P-02 Ежемесячные выплаты ставка купона 12% Сумма купона 9,86 руб.

• Займер, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

• Элит Строй, 01 Ежемесячные выплаты ставка купона 12% Сумма купона 9,86 руб.

02.11.2021

• Калита, 001P-02 Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

03.11.2021

• Литана, 001P-01 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

05.11.2021

• Займер, 02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- комментировать

- Комментарии ( 0 )

Рынки и прогнозы. Скепсис к рублю, облигациям и нефти

- 01 ноября 2021, 07:30

- |

Новая неделя и новый месяц вызывают у меня много непонимания в том, чего ждать от тех или иных рынков.

Больше осмысленности, наверно, в отношении американского рынка акций. Рынок вернулся к максимумам и подтвердил жизнеспособность растущего тренда. Думаю, тренд еще продолжится, без ориентиров по сроку и целям его продолжения.

( Читать дальше )

Интересны ли вам ОФЗ с нынешними доходностями (8%+)?

- 29 октября 2021, 16:28

- |

Индекс чистых цен ОФЗ (RGBI) вчера на закрытии оказался ниже минимальной цены закрытия последних полутора лет. Сегодня попробовал вернуться выше, но возврата не получилось. Между тем, доходности однолетних ОФЗ — 8%. Есть ли у вас мнение, чего ждать от ОФЗ дальше? Интересны ли они вам для покупки?

( Читать дальше )

Обзор портфелей PRObonds (доходности 11,5-12,0%). Снижаемся вслед за рынком облигаций

- 28 октября 2021, 08:11

- |

Годовые доходности публичных портфелей PRObonds (за последние 365 дней) заметно снизились. Результат портфеля ВДО PRObonds #1 упал до 11,5%, смешанного портфеля #2 – до 12%. Снижение широкого рынка облигаций на фоне высокой инфляции и роста ключевой ставки добралось и до высокодоходного сегмента.

( Читать дальше )

❗️ Новейший обзор рынка облигаций (2021 г.)

- 27 октября 2021, 11:30

- |

ЭКСПЕРТ РА:

📌 Мы оцениваем текущее состояние рынка как нестабильное. Макроусловия неблагоприятны. Ключевая ставка растет вслед за инфляцией, при этом количество дефолтов уже достигло девятилетних максимумов.

📌 Крупные эмитенты вдвое уменьшили активность на рынке облигаций и ушли в банки. У дебютантов сезона низкой ключевой ставки такой возможности нет. Поэтому их безусловный приоритет – сохранение доступа к рыночной ликвидности в ближайшие два года.

📌 В 2022 году эмитентам с рейтингами А- и ниже предстоит пройти через 120 оферт и погашений на сумму в 170 млрд рублей, а в 2023-м – еще по 85 на 136 млрд рублей. У большинства компаний в модели развития заложен рефинанс долга, а на погашение операционного денежного потока и запаса кэша не хватит.

📌 Это значит, что из-за рыночных условий низкорейтинговые и безрейтинговые эмитенты могут оказаться в дефолте, если не начнут готовить подушку ликвидности заранее.

087389e8497451ba88623eb.pdf (raexpert.ru)

Подробности в приложенном файле ⬆️

⚡️⚡️ООО «Литана» стала генеральным подрядчиком строительства тракторного завода ООО «КЗ «Ростсельмаш» в Ростове-на-Дону.

- 27 октября 2021, 11:09

- |

🚜Соглашение о строительстве нового завода губернатор Ростовской области Василий Голубев и генеральный директор компании Ростсельмаш Валерий Мальцев подписали на Международной промышленной выставке ИННОПРОМ-2021. ГК Ростсельмаш входит в число крупнейших разработчиков и производителей сельхозтехники мира

🏗Общая площадь завода составит 62 000 кв. м; из них 50 000 кв. м отведено под производственные корпуса, оставшаяся площадь будет выделена под шестиэтажное офисное здание для организационных, инженерных и коммерческих служб.

/Облигации ООО Литана входят в портфели PRObonds на 2 % от активов/

Результаты облигационного доверительного управления ИК "Иволга Капитал". Всё еще в среднем выше 12% годовых до НДФЛ. И сидение на деньгах

- 27 октября 2021, 07:44

- |

Сумма активов частных инвесторов под управлением ИК «Иволга Капитал» за неделю увеличилась до 391 с 385 млн.р. Накопленный клиентами совокупный доход за последние 7 дней снизился вторую неделю подряд, всего за 2 недели на 1,7 млн.р., до 26,7 млн.р. Таким образом, за последние 2 недели портфели в сумме потеряли около 0,4% от активов. Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) пополнен на 0,5 млн.р. и достиг 12,5 млн.р. (3,2% от активов).

( Читать дальше )

⚡️Результаты Донского Ломбарда за 3 квартал 2021

- 26 октября 2021, 13:05

- |

Финансовые показатели по итогам 3 квартала:

💼Финансовые вложения 837 млн (+17.5% г/г)

📈Выручка 436 млн (+26% г/г)

📊EBIT 142 млн (-0,6% г/г)

EBIT/ Проценты к уплате 1.6

/Облигации АО «Донской Ломбард» входят в портфели PRObonds на 2% от активов/

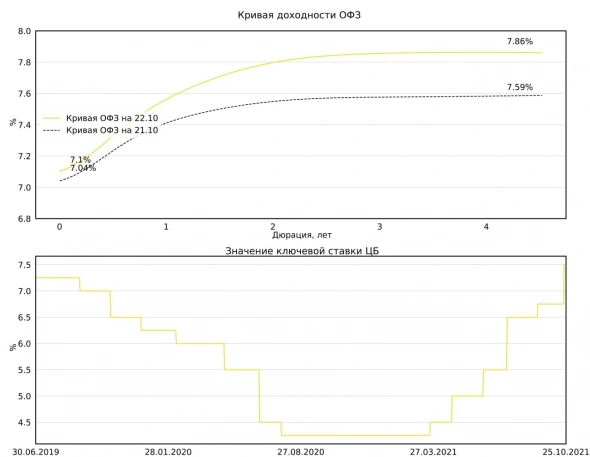

Ключевая ставка ЦБ и доходности ОФЗ

- 26 октября 2021, 13:03

- |

📈Совет директоров Банка России 22 октября 2021 года принял решение повысить ключевую ставку на 75 б.п., до 7,50% годовых. Что оказалось выше ожиданий рынка (из 42 прогнозов, собранных агентством Bloomberg, только 1 аналитик оценивал повышение ставки на 0,75 п.п.)

• Индекс государственных облигаций (Cbonds-GBI RU) снизился на 0,76%

• Индекс корпоративных облигаций (IFX-Cbonds) снизился 0,08%

🧾ЦБ пересмотрел среднесрочный прогноз по инфляции и ключевой ставке. Согласно прогнозу до конца 2021 года средняя ключевая ставка прогнозируется в диапазоне 7,5-7,7%. На 2022 год ставка прогнозируется в диапазоне 7,3-8,3%. Средняя инфляция в 2021 году по прогнозам ЦБ 6,5-6,6%, в 2022 5,2-6,0%, после 2022 года инфляция вернётся к таргету 4%

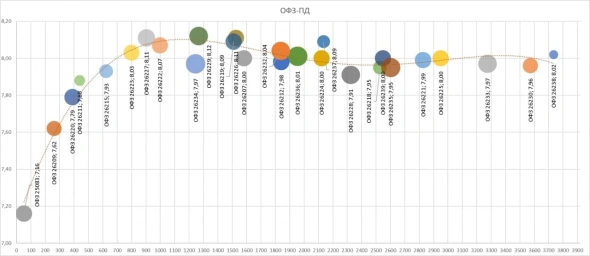

PRObondsмонитор. ОФЗ. "Жить будем плохо, но недолго"

- 26 октября 2021, 07:24

- |

График индекса чистых цен гособлигаций RGBI, источник https://www.moex.com/ru/index/RGBI/technical/

Падение котировок отечественных рублевых облигаций произошло повсеместно. Корпоративный первый эшелон за последние 2,5 недели снизился на наименьшие 0,25% по котировкам, ВДО упали в среднем на 0,75%, субфедеральные бумаги на процент. Особенно заметно бумаги падали в преддверии и после повышения ключевой ставки до 7,5% в прошедшую пятницу.

Особенно же пострадали ОФЗ. За 2,5 недели падение в среднем на 2% по цене. Доходность 3-летних бумаг – 8%.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал