Андрей Хохрин

Краткий обзор портфелей PROobnds. Доходность портфеля облигаций превысила 20% с апреля 2020

- 06 апреля 2021, 06:32

- |

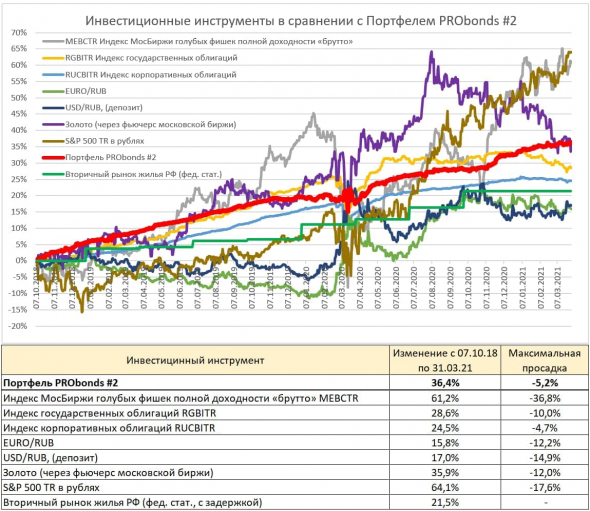

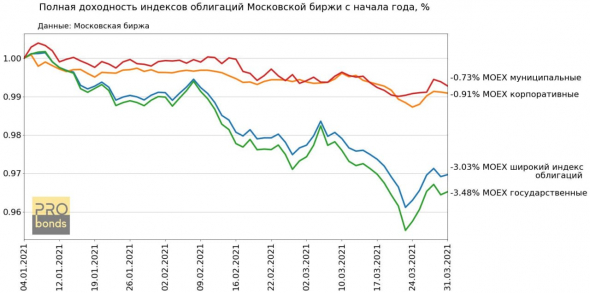

Доходность в годовых (за последние 365 дней) у обоих портфелей PRObonds продолжает находиться на высоких уровнях за счет эффекта низкой базы: портфель #1 – 20,2%, портфель #2 – 14,9%. Прошлой весной облигации стоили существенно дешевле, и те, кто тогда покупал или удерживал позиции, получили достойную компенсацию.

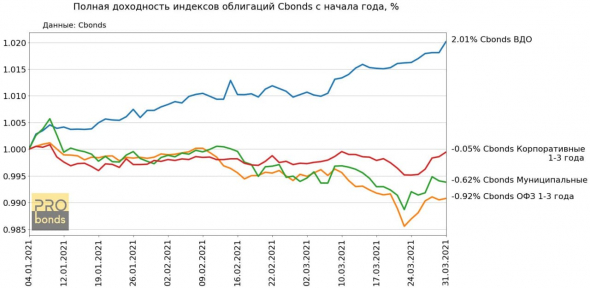

Постепенно портфели отыгрывают просадку облигационного рынка уже этого года. Доходность в годовых с начала года для чисто облигационного портфеля #1, наконец поднялась выше 10% (абсолютный прирост с начала года – 2,67%). Это происходит несмотря на коррекцию облигаций OR Group (ранее ГК «Обувь России») в ходе оферты по ним, поскольку основная масса имен с конца марта начала повышаться в цене. Портфель #1 продолжает обыгрывать индекс Cbonds-CBI RU High Yield, который с начала года повысился на 2,3% (8,7% годовых).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

ОАО «Агрофирма – племзавод «Победа» (входит в Концерн "Покровский") опубликовало отчет эмитента за 2020

- 05 апреля 2021, 12:45

- |

В нем содержится, в том числе, информация о результатах облигационной Группы (объединенные показатели Эмитента и Поручителей по выпуску), а также результаты всего Концерна «Покровский»

🔹Выручка Холдинга составила 26,2 млрд рублей

📊EBITDA увеличилась на 26% до 6,8 млрд рублей

🌱Согласно оценке Forbes , стоимость земли Концерна составила 36,3 млрд руб

🐄Группа находится на 8 месте по удою молока в РФ

🏭По производству сахара Концерн занимает 6 место в стране

🚩Элеваторные мощности, благодаря сделке с РСХБ, выросли до 10% от совокупных объемов хранения Краснодарского края

2020 год прошел для Концерна со знаком "+". Но к задачам на 2021 год, помимо бизнес-результатов, добавилось юридическое структурирование Группы.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

/Облигации Концерн Покровский 001P-01 (эмитент ОАО «Агрофирма – племзавод „Победа“) входят в портфели PRObonds на 6,5-7% от активов/

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 05 апреля 2021, 06:41

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(с 05 по 09.04.2021, в пересчете на 1 облигацию)

06.04.2021

• Калита, 001P-02 Ежемесячные выплаты, ставка купона 13% Сумма купона 10,68 руб.

• ОбъединениеАгроЭлита, БО-П02 Ежемесячные выплаты, ставка купона 13,75% Сумма купона 11,3 руб. (не входит в портфели, Иволга Капитал – организатор)

07.04.2021

• АПРИ Флай Плэнинг (АО), БО-П02 Ежеквартальные выплаты ставка купона 15% Сумма купона 37,4 руб.

09.04.2021

• МСБ-Лизинг, 002P-01 Ежемесячные выплаты, ставка купона 13,75% Сумма купона 0,87 руб. Амортизация: 38,46 руб. (не входит в портфели, Иволга Капитал – организатор)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Рынки и прогнозы. Рост американского рынка и рост доллара пока могут продолжиться параллельно

- 05 апреля 2021, 06:28

- |

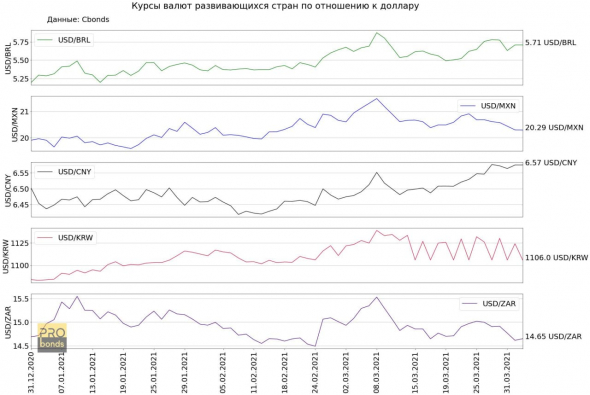

Самый устойчивый из биржевых трендов, судя по графику – тренд роста американского рынка акций. Несмотря на скептическое отношение к нему, рост, наиболее вероятно, будет продолжен и на наступающей неделе. Прошлой осенью я высказывал предположение, что кульминация этого роста придется на середину весны. Но видимо, произойдет она несколько позже.

( Читать дальше )

Отчетность, которую стоит открыть. Роделен, РСБУ, 2020г.

- 02 апреля 2021, 17:58

- |

Сравнение бухгалтерских показателей по итогам 2020 и 2019 года (здесь и далее в скобках будут указаны ключевые показатели в тыс. руб. за аналогичный период 2019 года).📊

Чистая прибыль💰

96 759 (62 526) +54,8%

Собственный капитал💼

276 889 (180 129) +53,7%

Выручка💳

761 535 (771 077) -1.23%

Заемные средства🏦

900 157 (905 852) -0,62%

🔘Остаток лизинговых платежей, млрд. руб. – 2,1

🔘Остаток ссудной задолженности, млн. руб. – 900

🔘Коэф. платежи/долг= 2,2

За отчетный период мы улучшили Чистую прибыль и Собственный капитал.🔝

Показатель Заемные средства остался на уровне прошлого года (вместе с показателем Остаток платежей в 2 млрд. руб.)

Выручка компании незначительно снизилась за счет досрочных выкупов, и отгрузок, которые преимущественно прошли во второй половине года.

Мы достигли не всех своих целей в трудном 2020 году. Но при этом проделали большой объем качественной работы. И она принесла хорошие результаты❗️

Движемся дальше!

Мы помогаем развивать бизнес

ЛК Роделен

Полная отчетность для ознакомления выложена на сайте компании в разделе Инвесторам — Раскрытие информации⬇️

Инвестирование в лизинговые компании (rodelen.ru)

( Читать дальше )

О качестве финансового прогнозирования на одном графике

- 02 апреля 2021, 06:53

- |

Попался на глаза интересный график (Источник: JPMorgan, Bloomberg). Толстая белая линия – ставка ФРС. Тонкие белые линии и оранжевая линия – ожидания участников рынка по ставке, определяемые на основании форвардных контрактов.

Интерес здесь в том, что, даже делая прогнозы относительно предсказуемых событий (в данном случае – прогнозы динамики ключевой ставки), люди чаще ошибаются, чем оказываются правы или даже примерно правы. А ведь ФРС не играет против рынка и его участников, что упрощает любые предположения ее поведения. Если же речь о биржевой игре, где эти самые участники на курсах ценных бумаг, валют и товаров играют уже друг против друга, процент удачливости, надо полагать, совсем скромный.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

МФК "Займер" опубликовала аудированные результаты 2020 года

- 01 апреля 2021, 11:45

- |

🚩Чистые процентные доходы после резервирования выросли на 45% до 4,4 млрд рублей

📊Чистая прибыль выросла на 179% до 1,67 млрд рублей

🧾Чистый долг стал отрицательным: он составил -128,8 млн рублей

🔹Основной источник пассивов — собственный капитал. Он составил 2,276 млрд рублей

💼Чистый портфель (портфель после резервов) компании составил 2,212 млрд рублей

🔎Эксперт РА присвоило рейтинг ruBB со стабильным прогнозом

Ранее «Займер» провел вебинар, посвященный результатам года, с которым можно ознакомиться по ссылке:

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал