Андрей Хохрин

Рынок акций собирает камни

- 05 декабря 2024, 06:52

- |

• Дырка от бублика вам, а не дивиденды Газпрома (акции Газпрома -5% на торгах среды). Зачем удивляться очевидному? • Государство – мажоритарный акционер российской экономики – не видит прямой прибыли от своей собственности. Значит, обеспечит себя через косвенную, через налоги. Всё по-честному.

• Компании могут зарабатывать меньше, но платить будут столько же или больше. А за тех, кто сам нуждается, через бюджетные механизмы доплатят те, кому получше. Рыночная экономика с монособственником, если такая бывает, то выглядит примерно так.

Структура собственности сформировалась давно. И многим на фондовом рынке нравилась. Да, госкомпании не очень растут в цене, но исправно платят дивиденды. А вот идея рынка госакций с непредсказуемыми дивидендами (и без них) начала оформляться только 2022 году. Когда иностранные инвесторы закончились, а игры с корпоративными отчетностями начались.

И вполне оформилась.

• Когда в том же 2022 году ожидался некий «иранский сценарий», он ожидался в терминах фондового роста. В общем-то, этот сценарий и имеем. Только официальная инфляция ниже 10%, для целей чего ключевая ставка 21%. И девальвация рубля, который всё же не удалось избежать, происходит без роста цен на то, в чем нет повседневной необходимости, или импортной составляющей.

( Читать дальше )

- комментировать

- Комментарии ( 22 )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 4 декабря 2024 г.

- 04 декабря 2024, 18:43

- |

Тактика доверительного управления Иволги. Девальвация, структурный кризис, юань, рубль, ВДО и акции

- 04 декабря 2024, 06:54

- |

0️⃣ 2 базовых предположения для распределения и управления активами, исходя из оценки обстоятельств:

• 1) рубль продолжит слабеть,

• 2) экономика от перегрева переходит к структурному кризису.

1️⃣ Денежный рынок в юанях.

В ноябре мы добавили в линейку доверительного управления стратегию ДУ РЕПО с ЦК CNY. Посчитали биржевые юани наиболее надежным способом валютной диверсификации. Юаневое РЕПО в отличие от рублевого не имеет четкой ставки размещения денег. • В ноябре средняя дневная ставка составляла ~10% годовых. В первые дня декабря она всего 2,3%.

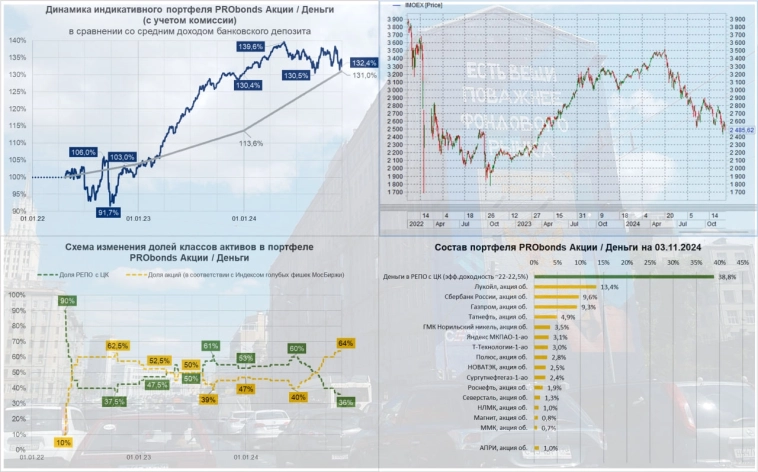

У нас есть Сводный портфель, который объединяет основные стратегии управления. До ноября в нем по трети занимали 3 стратегии: ВДО, Акции / Деньги и рублевое РЕПО. Теперь 7% от портфеля приходится на РЕПО юаневое. И • доля юаня продолжит увеличиваться. Снижение ставки размещения компенсируется ростом самого юаня к рублю.

2️⃣ Рублевый денежный рынок (РЕПО с ЦК в рублях).

Здесь • однодневная ставка размещения ушла к 21%. Не вполне типично: обычно ставка денежного рынка чуть ниже ключевой, которая как раз 21%. Но, видимо, рубли востребованы. • Эффективная ставка (с реинвестированием ежедневного дохода), таким образом, превысила 23% годовых.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 3 декабря 2024 г.

- 03 декабря 2024, 18:38

- |

Календарь размещений ВДО+ (Селектел под КС + 4%, Монополия под 28%, АПРИ под КС + 8% и под фикс 30%...)

- 03 декабря 2024, 09:42

- |

Актуальные размещения Иволги:

• АПРИ БО-002Р-06 (BBB–|ru| / BBB-.ru), 200 млн руб., ставка купона КС+8) размещен на 9%. Интервью с эмитентом YOUTUBE | ВК

• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru), 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 53%.

• Р-Вижн 001Р-01 (ruA+), 300 млн, ставка купона КС+ 2,75%) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• МФК ВЭББАНКИР 07 (ruBB, 150 млн руб., ставка купона КС+5%) размещен на 71%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Опять антирекорд первичных размещений ВДО (1 млрд р. в ноябре при купоне 23,9%). Или эпизод, как в России остановилось коммерческое кредитование

- 03 декабря 2024, 06:52

- |

• В ноябре 2024 первичные размещения высокодоходных облигаций поставили антирекорд с октября 2022. /К ВДО мы относим розничные выпуски облигаций с кредитными рейтингами не выше BBB/

• 0,9 млрд р. новых размещений при средней ставке купона 23,9% годовых.

В 2022 году как-то перетерпели и дальше восстановились. Но, на взгляд из ноября 2024, это больше напоминает формулу «дуракам везет».

Можно одернуть себя. Экая мелочь: в 4-й экономике мира какие-то там ВДО заклинило.

А можно посмотреть на малую локальную проблему как на симптом большой и общей.

Большая проблема: • встало всё коммерческое кредитование.

Когда ЦБ рапортует о росте или высоком уровне кредитования, он не акцентирует, что это кредитование с теми или иными льготами. С доплатами из бюджета. А бюджета, у которого расходов больше доходов, хватает в трех вариантах: когда есть возможность занимать, пока есть резервы и при включенном печатном станке. Судя по курсам валют, перешли к третьему.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 2 декабря 2024 г.

- 02 декабря 2024, 18:38

- |

Сделки в портфеле ВДО. Сегодня совсем немного

- 02 декабря 2024, 08:59

- |

Сегодня совсем немного. Вся серия сделок этого понедельника в Портфеле PRObonds ВДО — по 0,1% от активов за торговую сессию, начиная с сегодняшней. Для каждой из позиций.

Интерактивная страница портфеля PRObonds ВДО: ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Ближайшие выплаты купонов и амортизаций по облигациям в портфеле PRObonds ВДО

- 02 декабря 2024, 07:00

- |

Интерактивная страница портфеля PRObonds ВДО: ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Доходность ВДО почти дотянулась до 40%

- 02 декабря 2024, 06:12

- |

Пару недель казалось, что худшее позади. 18 ноября писали о средней доходности ВДО (бумаги с кредитными рейтингами не выше BBB) 36%. И думали, это предел. Но «нет предела беспределу». 2 декабря пишем про почти 40%.

Весь спектр доходностей в рейтингах от B- до A+ с ретроспективой их роста – на верхней диаграмме. Средняя доходность ВДО на фоне ключевой ставки – на нижней.

Может быть, заманчиво. Для тех, кто еще не обжегся.

Но доходность ВДО превышает ключевую ставку в 1,9 раза. И это очень много. Или рынок облигаций должен стабилизироваться и повернуть к снижению доходностей. Или грядущие повышения ставки мы недооцениваем. Но на нынешних позициях этот рынок фактических закрыт для привлечения новых денег. Для чего, вообще-то, и существует.

Остается наблюдать.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал