Андрей Хохрин

Состояние рынков. Акции переоценены, облигационные риски недооценены.

- 27 апреля 2020, 08:00

- |

В пятницу, особенно когда Банк России снизил ставку с 6% до 5,5%, возникало мимолетное ощущение, что отпустило, жизнь налаживается, дно позади. Но ощущение мимолетно.

В пятницу, особенно когда Банк России снизил ставку с 6% до 5,5%, возникало мимолетное ощущение, что отпустило, жизнь налаживается, дно позади. Но ощущение мимолетно.Едва ли не первая проблема для отечественных экономики и фондового рынка – цена нефти. Финансовые, т.е. спекулятивные участники рынка, по большей части ожидают нефтяного восстановления. Возможно, они правы. Но графики сырья все еще сдают рубеж за рубежом, а коммерческие участники не столько заняты ценовым прогнозированием, сколь вопросом, где хранить излишки. Очень вероятно, что Brent мы еще увидим ниже.

Алексей Кудрин, главный федеральный скептик, снизил собственный прогноз падения российской экономики к концу 2020 года с 5 до 8% (https://russia.tv/brand/show/brand_id/64995/). Несмотря на определенную управляемость кризисных процессов, несмотря на уже введенные и еще предполагаемые меры господдержки экономики, валовый продукт, скорее всего, окажется под прессом, сопоставимым или даже бОльшим, чем пресс 2008 года. Соответственно, в ответ на вопрос, покупать ли отечественные акции на нынешних уровнях, можно предложить ожидание. Возможно, акции в России какое-то время будут даже дороже нынешних уровней. Но волну откровенно плохих отчетностей мы увидим примерно в августе. И они неизбежно и драматично скажутся на ценах акций.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

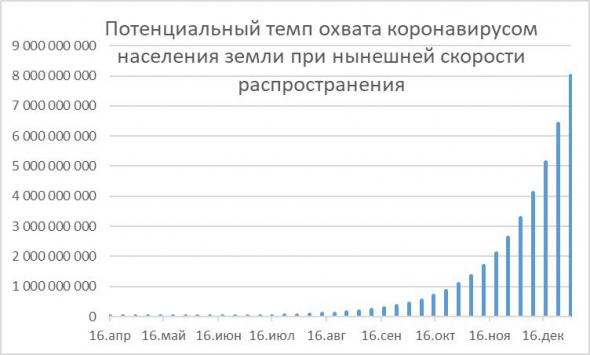

Чехия снимает ряд пандемических ограничений. И пара статистических абстракций

- 24 апреля 2020, 08:23

- |

( Читать дальше )

Как падали и росли высокодоходные облигации в нашем портфеле

- 24 апреля 2020, 07:50

- |

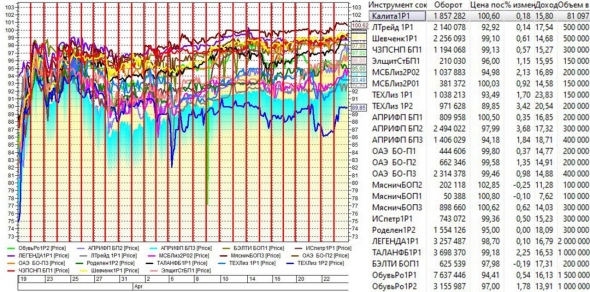

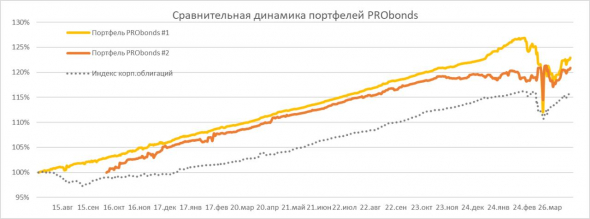

Вчера доходность нашего основного портфеля – PRObonds #1, полностью состоящего из высокодоходных облигаций, превысила 11% годовых. Портфель, наконец-то, вышел в плюс с начала года. Доходность не учитывает налоги, но включает в себя комиссии и строится на реальных ценах сделок. На иллюстрации – изменения цен облигаций, входящих в портфель. Высказывал тезис, что падение цен ВДО слишком резко увеличивает их доходности. И если дефолтные риски не реализуются, доходности затем снижаются энергично. Тезис оправдался.

Должно ускориться размещение облигаций сервисно-логистической компании «Калита» (https://www.probonds.ru/posts/346-vypusk-obligacii-kalita-001r-01-300-mln-r-kupon-15-0.html), которое мы начали 31 марта. Конкуренция с другими именами высокодоходного сегмента становится менее острой, нормальных вариантов с доходностью 16%+ (при цене 100% на первичном рынке доходность Калита 001Р-01 к погашению – 16,1%) – меньше. Вторичный рынок «Калиты» формируется на ценах 100,05-101% от номинала.

( Читать дальше )

"Но почему аборигены съели Кука"? Научное объяснение заменам в портфелях высокодоходных облигаций PRObonds

- 23 апреля 2020, 08:54

- |

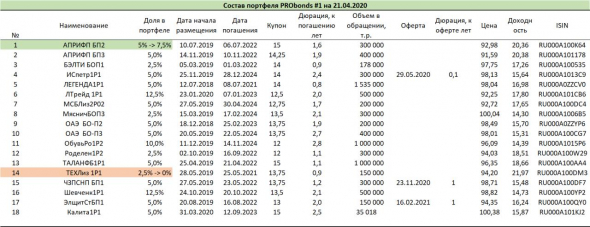

За последние 2 дня я и коллеги много раз получили один и тот же вопрос: зачем мы исключили из портфелей PRObonds облигации «ТЕХНО Лизинга» (ТЕХНО Лизинг 001P-01, 150 м.р., купон 13,75%)? И уточняющий: впереди дефолт? Если коротко, то нет.

«ТЕХНО Лизинг» — компания с более чем 10-летней историей, успешно пережившая сложности с недружественным кредитором, имеющая одну из самых больших (наравне с «БЭЛТИ-ГРАНД») долю собственного капитала в балансе и лизинговом портфеле. Единственная лизинговая компания из нашего портфеля, получившая кредитный рейтинг (BB+ от АКРА).

В общем, предубеждений нет. Но вывод облигаций из портфеля вполне осознан. Я оцениваю экономическую обстановку как тяжелую и – главное – как перспективно тяжелую. Соответственно, первая задача для «Иволги» сейчас – задача риск-менеджмента. Чтобы ни одна из бумаг в портфелях PRObonds, простите, не грохнулась. Уже многократно говорил, что инвесторы склонны нерационально оценивать дефолтные риски. Оценки, что «мне компания нравится/не нравится» — это, в большинстве, и начальные, и сразу же финальные оценки розничных держателей облигаций. Однако я считаю, что дефолтные риски компаний, входящих в наши портфели и даже выходящих из них, этим же большинством преувеличены.

( Читать дальше )

Ключевая ставка, видимо, снизится на 0,5%. Рубль не проиграет. Выиграть должны высокодоходные облигации

- 23 апреля 2020, 07:43

- |

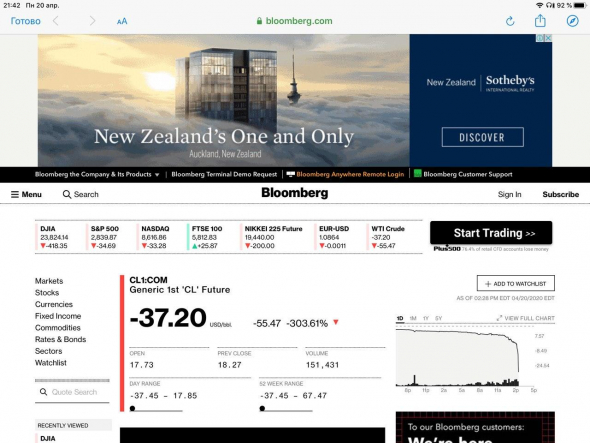

Ожидания изменения ключевой ставки Банка России 24 апреля 2020 года. Данные Bloomberg

В пятницу Банк России снизит ставку. Само утверждение почти не обсуждается. Обсуждается разве что величина шага. И, видимо, это 0,5%, т.е. снижение с 6,0% до 5,5%. Даже месяц назад снижение рублевой ставки при падающем рубле воспринималось бы как экзотика. Но в последние дни ставки снизили несколько центральных банков, в частности банки Китая, Мексики и Турции. Борьба с экономическими проблемами монетарными методами продолжается. И пусть продолжается. Не особенно особенно действенно, но вроде бы и не лишне.

Ждать ли дальнейшего ослабления рубля после завтрашнего снижения? Вряд ли. Рубль и так дешев, а валютные ослабления имеют общий характер, и в близкой перспективе мы может увидеть еще и доллар с отрицательными ставками. А вот облигационный рынок России в выигрыше. ОФЗ, особенно длинные, растут на опережение. Падал по ставкам и корпоративный сектор.

( Читать дальше )

Еще раз о монетаризме. На примере баланса ФРС

- 22 апреля 2020, 07:58

- |

На скриншоте из Bloomberg баланс ФРС. Т.е. остаток суммы фондовых активов, скупленных федрезервом за последние годы. Даже превентивная реакция на экономические потрясения 2020 года уже вдвое масштабнее скупок 12-летней давности. Хотя номинальный ВВП Штатов на конец 2007 года составлял 14,5 трлн.долл., а по итогам 2019-го – 21,3 трлн. И все же. Баланс ФРС в конце 2008-го был сопоставим с 15% от величины валового продукта. Баланс ФРС сейчас – уже 30% от ВВП. И это не конец. Действия ФРС и, вообще, крупнейших центробанков напоминают процесс биологический старения, когда погибающие функциональные клетки замещаются соединительной тканью. Организм может даже прибавлять в весе. Но обязательно теряет в жизнеспособности.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

Непрофессиональные участники продолжают покупать нефть, оправляя ее в дальнейшее пике

- 22 апреля 2020, 07:10

- |

Это короткое замечание, основанное на недолгом наблюдении. Общаясь с большим числом людей, иногда замечаешь сходные поведенческие элементы. С конца прошлой недели многократно получал сообщения о том, как вложиться в нефть, о том, что нефть куплена, о том, что однажды она должна обязательно подорожать. О том, чтобы продать и уж тем более продать «в короткую» не слышал. Мой круг общения с участниками торгов относительно широк, можно давать интерпретации. И интерпретация не оптимистична. Спекулятивного капитала на рынке нефти много. Видимо, огромное число спекулянтов покупало контракты «под встречу ОПЕК». Их деньги частично сгорели в понедельник, тлели вчера, но все еще не выгорели полностью, создавая навес панических продаж на будущее. В общем, по-моему, нефти, и нефти Brent в частности, все еще сложно будет выйти из отвесного пике.

Источник графика: profinance.ru

( Читать дальше )

Замены в портфелях PRObonds

- 21 апреля 2020, 12:16

- |

( Читать дальше )

Падение американской нефти - справедливая кара спекулятивной индустрии

- 21 апреля 2020, 07:56

- |

Вчерашнее падение фьючерсов на американскую нефти до минусовых значений – событие, которое в том или ином виде однажды обязательно должно было произойти. Разгон экономик и компенсация их потерь масштабными монетарными стимулами приводит не только и не столько к экономическим успехам. В первую очередь оно создает финансовые пузыри. Пузырь последних лет оказался беспрецедентным и по величине, и по влиянию на ценообразование глобальных активов. Это пузырь – спекулятивный капитал.

Биржи окончательно превратились в площадки для сделок пари: один выиграл, один проиграл. Хеджирование стало наиболее рискованной разновидностью спекуляций. Само понятие хедж-фонд вполне извращенно предлагает заработать на использование инструментов финансовой страховки. Инвестиционная компания – это уже давно разновидность букмекерской конторы или интеллектуального казино.

Спекулятивная индустрия существовала и до 21 века, но с конца нулевых стала угрожающе увеличиваться. Как раз за счет монетарных вливаний. Которые, в большинстве, так и не дошли до реального потребителя, оставшись циркулировать в сделках спекулятивного толка.

( Читать дальше )

Скептически о нефти, рубле и акциях. Спокойно – об облигациях

- 20 апреля 2020, 07:39

- |

Чтобы оценить успех сделки ОПЕК+ по снижению нефти, достаточно взглянуть на нефтяные графики. Лучше на сорт WTI. В отличие от Brent, которая сейчас котируется в диапазоне 25-30 долл./барр., WTI продолжает падать, опустившись уже до 15 долл./барр. Спред между сортами достиг рекордных 45% (если считать американскую нефть в ценах североевропейской). Это невзирая на масштабное закрытие работающих буровых установок в США. Как раз вынужденное сокращение добычи в США должно остановить падение нефтяных котировок. Но маховик падения из-за избытка нефти здесь и сейчас пока не остановлен. И вот здесь впору задуматься уже о котировках самой Brent. Чтобы американской нефти приблизиться к ним, придется вырасти на 80%. Сомнительно. Спред цен, который мы имеем сегодня, тоже слишком велик. Путь наименьшего сопротивления – снижение Brent.

WTY, источник profinance.ru

Окажет ли оно давление на рубль? Видимо, да. Пары USD|RUB и EUR|RUB вернулись значениям полуторамесячной давности. Однако остались выше ценовых разрывов первой декады марта. Нынешние 74 рубля за доллар и 80 – за евро можно оценивать как нижние значения в складывающихся диапазонах колебания валютных пар. Либо, оптимистично, как относительно равновесные. В пятницу 24 апреля Банк России, вероятно, снизит ключевую ставку, это дополнительный минус для устойчивости рубля.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал