Андрей Хохрин

Высокодоходные облигации на рынке Европы: позаимствованная и адаптированная традиция

- 23 января 2020, 07:32

- |

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.Удачный момент для удачного заимствования

Первая волна подъема ВДО в Америке, как мы помним, пришлась на начало 1980-х годов. Американский рынок высокодоходных облигаций в течение последующего десятилетия находился под давлением, ограничившим его возвращение к росту. В то время, как американская экономика восстанавливалась от кризисных явлений конца 80-х, в Европе шли активные интеграционные процессы. Они подталкивали не только экономический рост, но и применение новых конструкций на финансовом рынке.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

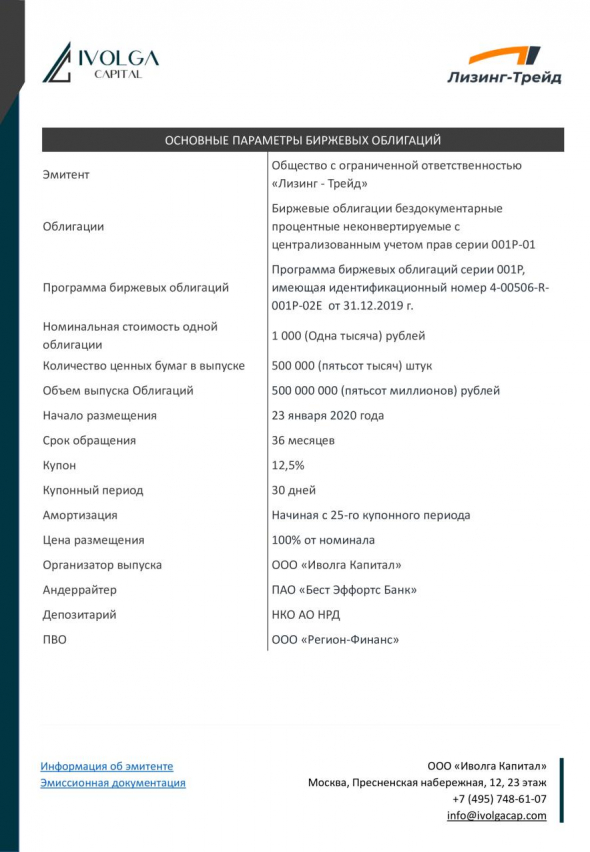

Скрипт подачи заявки на первичное размещение облигаций Лизинг-Трейд серии 001P-01 (500 м.р., 3 года, купон 12,5%)

- 22 января 2020, 20:25

- |

23 января стартует размещение облигаций ООО Лизинг-Трейд серии 001P-01

Основные параметры выпуска:

• 500 млн.р.,

• 3 года (амортизация с 3-го года),

• Купон – 12,5%, выплата ежемесячно

Время приема заявок 23.01.2020: с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

Скрипт подачи заявки (его нужно сообщить Вашему брокеру или указать в торговом терминале):

— полное / краткое наименование: Лизинг-Трейд 001P-01 / ЛТрейд1P1

— ISIN / идентификационный номер: RU000A101CB6 / 4B02-01-00506-R-001P

— контрагент (партнер): Бест Эффортс Банк (код: BE Bank, либо БестЭффБанк [MC0020800000])

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

С уважением, Иволга Капитал

@AndreyHohrin

( Читать дальше )

Вчерашний рост акций «Обуви России» и его предполагаемое продолжение

- 22 января 2020, 08:11

- |

Вчера акции «Обуви России» выросли почти на 3% в противовес снижению индекса МосБиржи (-0,3%). Акции «ОР» повышаются уже почти месяц на максимальных для этого инструмента торговых оборотах (в январе среднедневной оборот торгов выше среднедневных оборотов 2019 года в 2,5 раза). С 25 декабря акции выросли на 13,5%, тогда как индекс МосБиржи – на 5,9%.

И есть достаточные основания предполагать продолжение роста. Мы выпустили консервативную оценку справедливой стоимости одной акции – 80 рублей (вчера цена достигла 46,1 р.) и покупать акции в собственных интересах и интересах клиентов я буду продолжать.

Идея роста акций «ОР» достаточно проста. На нынешних уровнях группа компаний «ОР» стоит менее 4-х годовых прибылей, тогда как основной инвестиционный цикл, длившийся последние 2 года после проведения IPO, завершился. Процесс инвестирования внешне ухудшает показатели эмитента, по его итогам эмитент должен быть максимально дешев и достаточно устойчив. А эмитент готов как к увеличению выручки, так и – главное – к росту маржинальное бизнеса. Причем развитие бизнеса упрощается снижением конкуренции: бесснежная зима подкосила показатели обувных сетей, сосредоточенных в центральном регионе и Москве (у «ОР» в Москве магазинов нет).

( Читать дальше )

Оценка справедливой стоимости акций ПАО "ОР" (ГК "Обувь России") от "Иволги Капитал" - 80 рублей за акцию (текущая цена 46,1)

- 22 января 2020, 07:17

- |

Оценка предполагает 76%-ный потенциал прироста цены акции от текущих уровней.

Оценка предполагает 76%-ный потенциал прироста цены акции от текущих уровней.Мы оценили справедливую стоимость акции ПАО «ОР» (ГК «Обувь России»). Оценка консервативна, ниже цены размещения акций на IPO 2 года назад на 50 рублей, но выше нынешних цен на 35 рублей (или на 76%).

Акции «ОР» входят в экспериментальный портфель #3.1, добавлены в него на 34% от капитала исходя из ожиданий реализации потенциала повышения их цены в текущем году.

( Читать дальше )

23 января - размещение облигаций Лизинг-Трейд (500 млн.р., купон 12,5%, 3 года с амортизацией)

- 21 января 2020, 08:25

- |

На данный момент книга заявок собрана на 60%. За 2 ближайших дня, скорее всего, будет собрана на 70-75%. Это позволяет завершить размещение в течение 3-5 сессий.

Как подать заявку на участие в размещении?

Пожалуйста, сообщите нам:

• Ваше имя,

• Объем покупки (минимальная заявка — 300 000 р.),

• Наименование Вашего брокера.

Наши координаты:

— Наш общий почтовый ящик: info@ivolgacap.com

— Наш общий телефон: +7 495 748 61 07

С уважением, Иволга Капитал

Презентация эмитента и выпуска облигаций: www.probonds.ru/emitent/12-ooo-lizing-treid.html

Видео-обзор эмитента:

( Читать дальше )

Дефолты-2019: новые имена

- 21 января 2020, 07:45

- |

Дефолтов в прошедшем году произошло сравнительно небольшое количество: по своим облигационным обязательствам не заплатили 32 компании по 61 эмиссии. Однако большинство из них имели уже дефолты в прошлых годах. «Новичками» же в дефолтных списках стали 10 компаний по 23 бумагам. Перечислим основные причины каждого из них.

Дефолтов в прошедшем году произошло сравнительно небольшое количество: по своим облигационным обязательствам не заплатили 32 компании по 61 эмиссии. Однако большинство из них имели уже дефолты в прошлых годах. «Новичками» же в дефолтных списках стали 10 компаний по 23 бумагам. Перечислим основные причины каждого из них.

( Читать дальше )

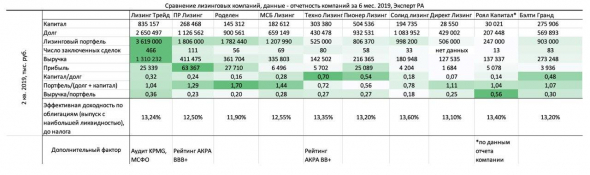

Сравнение лизингодателей в секторе высокодоходных облигаций

- 21 января 2020, 07:30

- |

Без интерпретаций, только цифры. Данные приведены за 6 мес. 2019, чтобы была сопоставимость показателей между всеми компаниями и с Рэнкингом Эксперт РА (https://www.raexpert.ru/ratings/leasing/1h2019). Так как данные приведены за половину года, отношение выручки к портфелю само по себе ничего не говорит, задача — сравнить показатели в секторе, и с ней показатель вполне справляется. По «Лизинг-Трейду» приведена предполагаемая доходность к погашению при покупке бумаги на размещении.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Андрей Хохрин вошел в совет директоров АО АПРИ "Флай Плэнинг"

- 21 января 2020, 07:24

- |

Включение в СД состоялось 17 января, как и было намечено ранее.

Включение в СД состоялось 17 января, как и было намечено ранее.АО АПРИ «Флай Плэнинг» раскрыло существенный факт — решения общего собрания акционеров.

«По вопросу №4 повестки дня принято решение:

Избрать Совет директоров Акционерного общества АПРИ «Флай Плэнинг» в следующем составе:

1. Букреев Александр Сергеевич;

2. Володарчук Сергей Анатольевич;

3. Карабинцев Дмитрий Анатольевич;

4. Овакимян Алексей Дмитриевич;

5. Савченков Владимир Васильевич;

6. Хохрин Андрей Витальевич»

Взаимодействие с эмитентом со стороны «Иволги Капитал» стало более тесным. Оцениваем это как плюс для надежности и развития эмитента.

( Читать дальше )

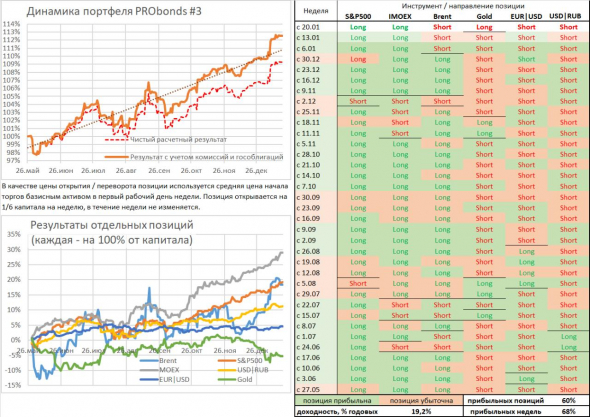

Состояние портфелей высокодоходных облигаций PRObonds. Актуальные доходности - 13-16%

- 20 января 2020, 11:57

- |

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал