Андрей Хохрин

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 05 ноября 2019, 07:29

- |

Примерно через месяц эксперимент, который тянется уже почти полгода, должен получить (или не получить) физическое исполнение, стать стратегией доверительного управления. Ближайший месяц важен. С одной стороны, доходность портфеля сейчас превышает 15% годовых. С другой — не раз в подобных ситуациях мы получали резкое снижение его результативности и стоимости. Сегодня, как и пока что всю осень, позиции без изменения. Просится к развороту в шорт позиция в индексе МосБиржи, но оснований еще недостаточно. Остается слабо предсказуемой динамика золота и пары EUR|USD.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 3 )

Депозиты уже не те

- 03 ноября 2019, 09:24

- |

«Ведомости» дают свежую статистику по доходностям банковских депозитов (https://www.vedomosti.ru/finance/articles/2019/11/02/815327-stavki?utm_campaign=vedomosti_public&utm_content=815327-stavki&utm_medium=social&utm_source=telegram_ved). Ситуация возвращается в естественные рамки: проценты по депозитам приближаются к ставкам инфляции. А выше инфляции они быть и не должны. Банк, в теории, дает деньги в кредит выше инфляционной ставки, принимает на депозит – ниже. Нелюбовь к рублю и боязнь экономических потрясений приучили нас к обратному. Стабилизация финансовой системы возвращает цифры на свои места.

Это с одной стороны. С другой, население видит падающие банковские проценты и ищет альтернативы с бОльшими доходностями. И обязательно найдет. Будем считать, что денежный поток даст стимул к здоровому развитию облигационного рынка, краудлендинга, рынка акций. Но с неизбежными перегибами. Потому, если дешевизна денег продержится еще хотя бы с полгода, будут нам и громкие дела о финансовых пирамидах, и новые и вполне оправданные регуляторные ограничения доступа для частных инвесторов к ряду финансовых инструментов.

( Читать дальше )

Портфели PRObonds #1, #2. Что имеем сегодня и чего жать дальше?

- 01 ноября 2019, 09:01

- |

Давно не говорили в деталях о наших портфелях, размещенных в первую очередь в высокодоходных облигациях.

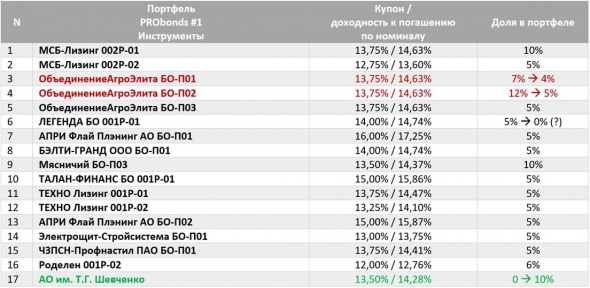

Давно не говорили в деталях о наших портфелях, размещенных в первую очередь в высокодоходных облигациях.Портфель PRObonds #1 – Российский бизнес.

Средняя доходность с момента создания – более 15% годовых (с налогами – около 14%). При этом доходность увеличивалась, начиная с лета. Последние полгода она выше 16%. Но впереди, скорее всего, ее понижение, видимо, в район 13-14% до уплаты налогов. В задачах портфеля никогда не стояло опережение рынка. Так, индекс высокодоходны облигаций от Cbonds за 12 месяцев подорожал на 17%. Правда, там нет транзакционных издержек, которые для нас составили около 1%. Задача – в стабильности результата.

А в целях сохранения стабильности число бумаг, входящих в портфель, продолжит увеличиваться, их доли будут сокращаться. Раньше одни бумаги заменялись на другие, теперь – скорее, новые будут добавляться к старым. Срок жизни отдельной бумаги в портфеле немного вырастет (облигации «Легенды» — тому подтверждение). Кроме того, возможно, уже на следующей неделе в портфеле начнет появляться денежная составляющая. Портфель, рано или поздно, придется хеджировать от фондовых потрясений. Для хеджирования нужны свободные деньги. До 10% от портфеля постепенно будет в деньги и выведено.

( Читать дальше )

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 31 октября 2019, 08:25

- |

#субфеды Спекулятивный спрос сродни туристической тропе. Ажиотаж в ОФЗ почти не отражается на облигациях субъектов федерации. Не можете найти даже 7% в федеральном госдолге? Попытайте счастья в региональном! Здесь все еще встречаются реликты под 8%+.

( Читать дальше )

Беседа с Денисом Левицким, гендиректором ЗАО ЛК "Роделен"

- 30 октября 2019, 18:22

- |

( Читать дальше )

Среда. Решение ФРС

- 30 октября 2019, 08:44

- |

Ожидаемое понижение ставки — положительный фондовый стимул.

Ожидаемое понижение ставки — положительный фондовый стимул.Сегодня американский регулятор объявит новые ориентиры монетарной политики и раскроет новый диапазон ставок. Сейчас этот диапазон – 1,75-2%. Ожидается снижение до 1,5-1,75% и шансы на снижение велики. Событие, конечно, не столь знаковое в сравнении с заседаниями Комитета по открытым рынкам начала этого года. Но, если прогноз верен, на торговые площадки будет поставлена новая порция ликвидности. А она вполне способна добавить потенциала росту американского и глобального фондового рынка. Весь год игроки пребывают в депрессивном состоянии, ожидая кризиса или обвала. И весь год рынки, пусть с переменным успехом, растут.

( Читать дальше )

МСБ-Лизинг. Отчетность по РСБУ за 9 мес 2019 года

- 29 октября 2019, 08:23

- |

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.МСБ-Лизинг (облигации с купонами 13,75% и 12,75% входят в портфели PRObonds совокупно на 12,5% от активов) предоставил отчетность по РСБУ за 9 мес 2019. Компания прибыльна (чистая прибыль 7,5 млн.р. в сравнении с 10,4 млн.р. за 9 мес прошлого года), выросли выручка и долг (за счет долгосрочных обязательств). При этом доля собственного капитала в пассивах остается на достаточно высоком уровне — 19% от пассивов.

Отчетность по РСБУ: https://www.probonds.ru/posts/131-msb-lizing-otchetnost-po-rsbu-za-9-mes-2019-goda.html@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Доходности ОФЗ бьют рекорды. Смещаясь как инвестиция в зону риска

- 29 октября 2019, 07:46

- |

Решение Банка России о снижении ключевой ставки до 6,5% придало новый импульс роста облигациям федерального займа. Возможно и весьма вероятно, финальный импульс. ОФЗ (на иллюстрации – доходность 10-леток) торгуются с исторически минимальными значениями. Далеко не факт, что именно здесь и сейчас начнется заметный рост доходности, ситуация для госбумаг, да и для всего фондового рынка страны вполне комфортная. Но рассуждения о потенциале тренда – скорее, рассуждения о риске тренда. Конечно, бумаги могут продолжить повышение. Предполагая, что оно завершено, я в этом году несколько раз ошибся. Но, исторически, доходности ОФЗ ниже 7% и тем более ниже 6,5% — рискованные доходности.

Решение Банка России о снижении ключевой ставки до 6,5% придало новый импульс роста облигациям федерального займа. Возможно и весьма вероятно, финальный импульс. ОФЗ (на иллюстрации – доходность 10-леток) торгуются с исторически минимальными значениями. Далеко не факт, что именно здесь и сейчас начнется заметный рост доходности, ситуация для госбумаг, да и для всего фондового рынка страны вполне комфортная. Но рассуждения о потенциале тренда – скорее, рассуждения о риске тренда. Конечно, бумаги могут продолжить повышение. Предполагая, что оно завершено, я в этом году несколько раз ошибся. Но, исторически, доходности ОФЗ ниже 7% и тем более ниже 6,5% — рискованные доходности.Источник иллюстрации: img.profinance.ru/news/553356-1

( Читать дальше )

Изменение облигационной части портфелей PRObonds: доля облигаций "ОбъединенияАгроЭлита" снижается, добавляются облигации АО им. Т.Г. Шевченко

- 28 октября 2019, 09:59

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 28 октября 2019, 09:45

- |

Позиции экспериментального портфеля #3 не меняются уже почти 2 месяца. При этом подходит к концу длинная позиция на российском фондовом рынке. Но она себя еще не изжила до конца. По крайней мере, сигналов о развороте рынка к падению здесь и сейчас недостаточно.

Позиции экспериментального портфеля #3 не меняются уже почти 2 месяца. При этом подходит к концу длинная позиция на российском фондовом рынке. Но она себя еще не изжила до конца. По крайней мере, сигналов о развороте рынка к падению здесь и сейчас недостаточно. @AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал