Андрей Хохрин

Евро снизился к доллару до минимальных значений за два года. И вряд ли это дно

- 03 сентября 2019, 07:41

- |

Евро снизился к доллару до минимальных значений за два года. К рублю котировки евро стабилизировались в районе 73 рублей за евро. Какая судьба ждет европейскую валюту? С высокой вероятностью тренд ослабления еще не окончен. Евросоюз – это образование с децентрализованной и рискованной политикой, слабой экономикой, гигантскими долгами и бездоходной валютой. Ответьте себе, зачем бы вы стали сегодня покупать евро? И стали ли бы? Единственным евровым инструментом, приносящим заметный доход (по крайней мере из широкодоступных) являются, да-да, 30-100-летние гособлигации. Они растут и сильно. Но все же зарабатывать на них – виртуозная спекуляция. В остальном пустота.

С одной стороны, дешевеющая валюта, казалось бы, повышает конкурентоспособность экономики в глобальном пространстве. С другой, и это ближе к действительности, подкашивает доверие и к валюте, и к экономике, закладывая инфляционные ожидания, которые в скором времени способны реализоваться в самом нездоровом для валюты и экономике ключе.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 16 )

Продолжение манипуляций с золотым фьючерсом

- 02 сентября 2019, 09:59

- |

( Читать дальше )

Обзор портфелей PRObonds

- 02 сентября 2019, 09:30

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Прогноз на неделю. Время спокойствия

- 02 сентября 2019, 09:00

- |

- На прошедшей неделе рынки, в основном, возвращались к трендам роста или в спокойное состояние. Скорее всего, это начало нового восхождения, а не временная передышка перед еще большей турбулентностью.

- Наиболее вероятным представляется сценарий, при котором на нынешней неделе и далее, в течение сентября риск-аппетит вернется на торговые площадки, провоцируя повышение мирового и российского рынков акций, облигаций и товаров. Впрочем, о товарах суждения противоречивы.

- Нефтяные котировки все еще находятся в среднесрочном падающем тренде и выйдут из него, лишь преодолев вверх отметку в 61 долл./барр. для сорта Brent. Причем 5-балльный ураган «Дориан» пока не подталкивает их вверх. Возможно, даже при расширении глобального спекулятивного спроса, нефть окажется в стороне.

- Просадка рубля, которую мы наблюдаем с начала августа, на фоне относительно дешевой нефти, тоже может в какой-то степени продолжиться. Хотя сейчас даже 68 рублей за доллар выглядят не слишком перспективный вариант. Однако нельзя отрицать и того, что рубль потерял 4 фигуры к доллару с легкостью. При столь слабом сопротивлении падению дополнительная фигура – статистически не значимая величина. И шансы на несколько более дешевый рубль значительны. В то же время, рубль остается высококлассной по кредитному качеству валютой, и это серьезный фактор к его относительной стабильности на перспективу хотя бы нескольких месяцев.

- Золото, предположительно, вобрало в себя если не весь спекулятивный и стратегический спрос, то основную его часть. Истекшая неделя парадоксальна для этого актива: позитивных суждений и прогнозов относительно роста его цены стало больше, а сама цена за неделю снизилась. Все более реалистично, что максимальные отметки прошлого понедельника (в районе 1 550 долл./унц.) станут среднесрочным ценовым максимумом. А сами котировки постепенно откатятся к более оправданным 1 300 – 1 200 долл./унц.

- Российский облигационный рынок продолжает штурмовать новые ценовые высоты. 6 сентября состоится заседание совета директоров Банка России по денежно-кредитной политике. Предполагается, что рублевая ключевая ставка будет снижена. Возможно, после этого сами цены облигаций не поднимутся, но рост последних дней – это, видимо, рост на ожиданиях снижения ставки. Так и иначе, отечественные облигации, как государственные, так и корпоративные, перспективно видятся достаточно стабильным сектором фондового рынка.

( Читать дальше )

Мировой инвестпоток все более спекулятивен

- 01 сентября 2019, 08:03

- |

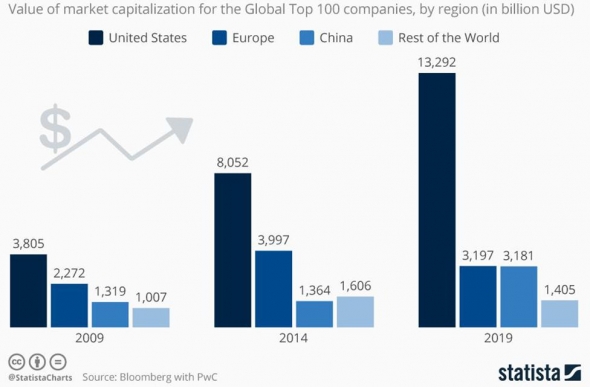

#paperbubble Когда денег много, их поведение становится сугубо спекулятивным. В чем отличие инвестора от спекулянта? Инвестор нацелен на внутренний поток платежей. Спекулянт – на рост стоимости. Инвестор ищет недооцененные активы, спекулянт сосредоточен на наиболее ликвидных. То, что глобальный денежный поток в последние годы имеет преимущественно спекулятивную природу, неплохо отражено на диаграмме. Наибольший прирост среди рынков акций – прирост наиболее дорогого из них, американского. Деньги удобнее размещать в максимально ликвидном инструменте, со сформированным растущим трендом. Дивидендная (она же внутренняя) доходность теряет приоритетность в этом хороводе вокруг стульчиков. Да она и отсутствует. У спекулятивных денег свое проклятье – слабый риск-менеджмент. Чем больше их доля в биржевом потоке, тем пренебрежительнее отношение к риску всей финансовой индустрии. А уровень пренебрежения риском опасен уже сегодня. И станет критическим в течение 2-5 месяцев.

( Читать дальше )

Неэффективность рынка на примере малых масштабов

- 30 августа 2019, 09:18

- |

( Читать дальше )

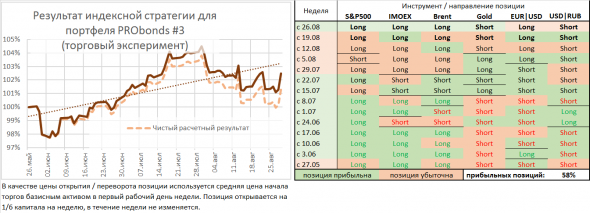

Состояние индексной стратегии

- 30 августа 2019, 08:10

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Видео-обзор портфелей PRObonds

- 30 августа 2019, 07:54

- |

О портфелях, которые продолжают удерживать 15-17% рублевой доходности. О давней нелюбви к золоту. О философии брокерского бизнеса.

( Читать дальше )

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 30 августа 2019, 07:13

- |

ОФЗ

Доходности казначейских облигаций повторили движение вниз, начатое западных рынках госдолга. Реакция на глобальные тенденции? Возможно и так, но и на нашем рынке достаточно сильны ожидания снижения ставок. Кривая доходностей стала немного более пологой, причем на всей ее протяженности: спред между “долгими” и “короткими” выпусками уменьшился, а бумаги среднего сегмента сконцентрировались на уровне семипроцентной доходности. Стоит ли проводить аналогии и готовиться к проблемам на фондовом рынке страны? Считаем, что это преждевременно: данные конца лета не самые показательные для составления прогнозов, а более четкая картина сложится в первой половине сентября.

( Читать дальше )

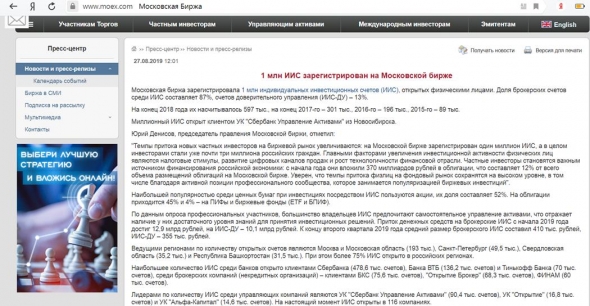

Миллионный ИИС и облигации

- 29 августа 2019, 09:27

- |

ИИСы продолжают покорять отечественное фондовое пространство. Первый миллион – есть. Мосбиржа отчиталась (https://www.moex.com/n24785/?nt=106). Наши поздравления! Интересно распределение активов на ИИС: облигации занимают меньшую долю, 45%. Историческое наследие, слишком долго биржевая индустрия воспринималась как сугубо спекулятивная. Это отношение изменится, и в конечном итоге, на долговые инструменты придется около 2/3 вложенных розничными инвесторами средств. Так что розничному облигационному рынку предписан рост.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал