Андрей Хохрин

9-я подряд ставка в плюс

- 14 августа 2019, 07:10

- |

Вчера нефть помогла вывести в плюс 9-ю подряд ставку в плюс. Все рекомендации заранее публикуются в этом блоге и в телеграм-канале PRObonds.

Пока, вероятно, ни лонг по нефти не будет закрываться, ни шорт по золоту.

Торговля обретает осмысленность и предсказуемость (насколько о предсказуемости можно судить на биржевом рынке).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- комментировать

- ★1

- Комментарии ( 21 )

10-летние трейжерис почти догнали по доходности 2-летние

- 13 августа 2019, 07:44

- |

Мы тут плотно заняты российскими облигациями. И предстоящие глобальные долговые проблемы для нас не абстрактны. Если внешняя долговая пирамида начнет падать, российские бумаги в какой-то мере обязательно пострадают. Сейчас я соображаю над механизмом блокирования кризисного риска. Прототип модели управления капиталом на случай долговых неприятностей – портфель PRObonds #2. Предлагаю Вам за нам понаблюдать.

( Читать дальше )

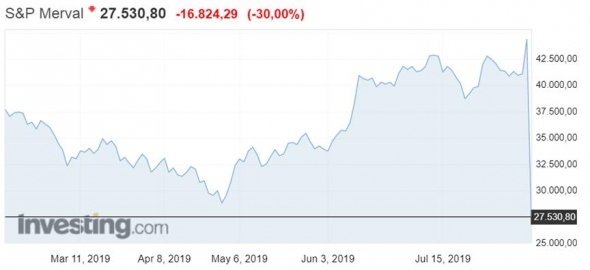

Аргентина (-30%) и выводы

- 13 августа 2019, 06:48

- |

Из вчерашнего падения аргентинского фондового индекса (как и падения аргентинского песо) легко выводятся 4 мысли:

1️⃣ Непредсказуемость. Любой рынок или актив бОльшую часть времени непредсказуем в цене. Периодически его непредсказуемость обретает столь трагичные формы. Предсказуемость повышается по мере роста капитализации актива, но никогда не становится полной и управляемой.

2️⃣ Диверсификация. Есть ошибка, есть цена ошибки. Диверсификация внутри одного класса активов, на нашем примере внутри акций отдельной экономики, не способна защитить Вас от просадок в десятки процентов. Инвесторам в российские акции это хорошо известно. Любой иностранный фондовый рынок, включая американский, относительно стабилен лишь временно. Хотите спокойствия – диверсифицируйтесь между разными странами и типами активов.

3️⃣ Политический риск. В качестве причины 30-40%-ного падения аргентинских акций называется результат праймериз, в соответствии с которым новым президентом страны может стать оппозиционный политик. Россия более 10 лет считается страной с предсказуемой политической системой. Протестные события июля-августа способны внести дестабилизацию.

( Читать дальше )

Условия продажи золотого фьючерса

- 12 августа 2019, 08:07

- |

Сегодня выставляется стоп-приказ на продажу золотого фьючерсного контракта GDU9. Цена условия – 1 489,5 п. Сделка совершается на 10% от активов портфеля PRObonds #2 или на 50% от чистой спекулятивной позиции. Помним, что в портфеле с пятницы уже куплены контракты на нефть. Нефтяную позицию увеличивать не предполагается. Тогда как продажа фьючерса на золото может быть увеличена до 20% от портфеля PRObonds #2 или до 100% от чистой спекулятивной позиции. Ожидания от падения цены – 1 300 – 1 400 долл./унц.

( Читать дальше )

Позиции на неделю, для портфеля PRObonds #3

- 12 августа 2019, 07:13

- |

#портфелиprobonds #сделки В портфеле #3 на текущую неделю 2 изменения позиций: переворачиваем из продажи в покупку американский фондовый индекс и из покупки в продажу золото. Прошедшая неделя не принесла плюса, лишь остановила снижение портфеля. Шансы на плюс на новой неделе, даже чисто статистически, выросли.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Нашей психологии пост. Или зачем продавать золото?

- 11 августа 2019, 06:48

- |

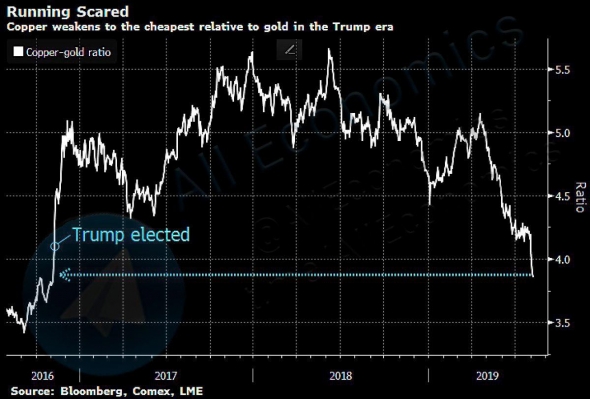

По ссылке (https://t.me/AllEconomics/1107) — показательная иллюстрация и не менее показательный комментарий господ их All Economics. Стремительное падение меди к золоту (=стремительный рост золота к меди) вызывает не желание купить медь и продать золото, а напротив — купить сильно подорожавший драгметалл. Желание безальтернативное.

Так завершаются тренды. Когда состоявшийся, длинный и серьезный рост начинает сопровождаться восторгами околорыночной публики. Золото оценено в максимальные с 2013 года 1 500 долл./унц., показало самый скорый взлет за эти 6 лет. И в подобной эмоциональной обстановке (участники рынка оптимистичны, а купить, в общем-то, недешево — заставлять себя не нужно) лучше либо не трогать, либо… как мы, набравшись храбрости — открыть с начала следующей недели короткую золотую позицию. Большую короткую позицию.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

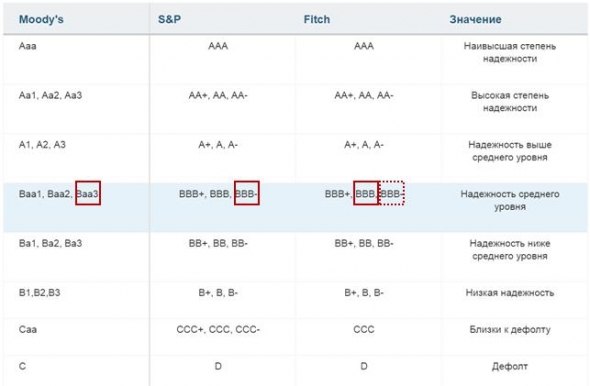

Для Fitch мы стали лучше

- 10 августа 2019, 07:22

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

О дефолтах лизинговых компаний

- 09 августа 2019, 08:35

- |

Мой коллега Илья Григорьев вчера подготовил справку (пока внутреннюю) об облигационных дефолтах лизингодателей. Подговтовим визуализацию, расшифровки и выоды для Вас, вопрос 2 дней. А пока небольшое превью.

В выборку попали все дефолты по облигациям лизингодателей с 2010 года.

Всего насчитали 20 дефолтов от 11 компаний на общую суму 22,3 млрд.р.

Причины дефолтов не оригинальны:

• 7 из 11 дефолтников были убыточны в год, предыдущий размещению,

• Долг остальных 4 компаний на момент выпуска облигационного займа, т.е. еще без его учета, превышал годовую выручку.

Иными словами: либо комании были слабы по бизнесу, либо задыхались от долгов, либо, простите, «схематозили».

Впереди размещения облигация ТЕХНО Лизинга (ориентир купона 13,25-13,5%, 200 млн.р., 3 года), ЛК Роделен (ориентир купона 12-12,5%, ориентир суммы 300 млн.р., срок обращения не определен). Доля лизингодателей в нашем портфеле, нравится нам это или нет, сохранится высокой, до 35%. Нужно понимать, не находимся ли мы при этом в зоне риска. Роделен, МСБ, ТЕХНО, БЭЛТИ, которые входят в портфели PRObonds – компании с непрерывным положительным финрезультатом хотя бы за 4 последних года, долг – в основном банковский и у всех не более 2/3 выручки, даже с учетом роста бизнеса. Основные любимчики – МСБ и ТЕХНО. МСБ в силу спокойного и очень последовательного роста, ТЕХНО – в силу своей доказанной живучести.

( Читать дальше )

Несколько предположений о будущих сделках

- 08 августа 2019, 08:02

- |

Несколько предположений о будущих сделках.

1️⃣ Полагаю, пара USD|RUB достигла своих ценовых максимумов, теперь более вероятно движение вниз. Видимо, к 63 с нынешних 65+. Наверняка, сделки здесь все же не будет: цели близки, ситуация все же недостаточно однозначна. Хотя рубль в данный момент и на перспективу месяца интереснее доллара или евро.

2️⃣ Покупка нефти, которая сегодня должна начаться, скорее всего на этой или следующей неделе получит развитие, длинная позиция будет увеличена.

3️⃣ Золото. Наиболее интересный спекулятивный актив. Интерес в том, что металл долго рос, включает в цену опасения и валютных войн, и торгового противостояния США и Китая, и падения мировых фондовых рынков. Плюс золото дорого в сопоставлении с себестоимостью (премия 50-100%), в исторически крупных масштабах накоплено на балансах центральных банков Китая и России. Спрос реализовался. Удерживать цену и тем более ее рост становится сложнее. Падать будет проще. Сделка не сегодня. Формально, слома растущего тренда нет. Ждем. Но, вероятно, недолго. Возможно, пятница-понедельник – дни открытия короткой позиции.

@AndreyHohrin

( Читать дальше )

Покупка нефти в портфель PRObonds #2 на открытии торгов

- 08 августа 2019, 07:28

- |

Сегодня в начале торгов покупаем контракт на нефть Brent. Через сентябрьский фьючерс Московской биржи BRU9. Лучше покупать, выставив стоп-приказ незначительно выше максимальной цены первых 5 минут торгов. Сделка в этом случае пройдет близко к 58 долл. за контракт. Размер позиции: 10% от портфеля PRObonds #2, либо 50% от чистой спекулятивной позиции (импульсной).

Обоснование. Нефть – не менее спекулятивный актив, чем золото или акции. Более спекулятивный. Последнее падение имело не фундаментальные, а эмоциональные и спекулятивные причины. О каком фундаменте можно говорить, когда товар совершает ценовые полеты на 10-20%! Что до спекуляций, то вчера, скорее всего, прошло массовое закрытие длинных позиций. Так что предложение на рынок вышло, и ослабло. Баланс сместился в сторону спроса. Возможно, рывок вверх достигнет всего 62 долл., возможно, через еще большую просадку. Главное – баланс, он за покупку.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал