Андрей Хохрин

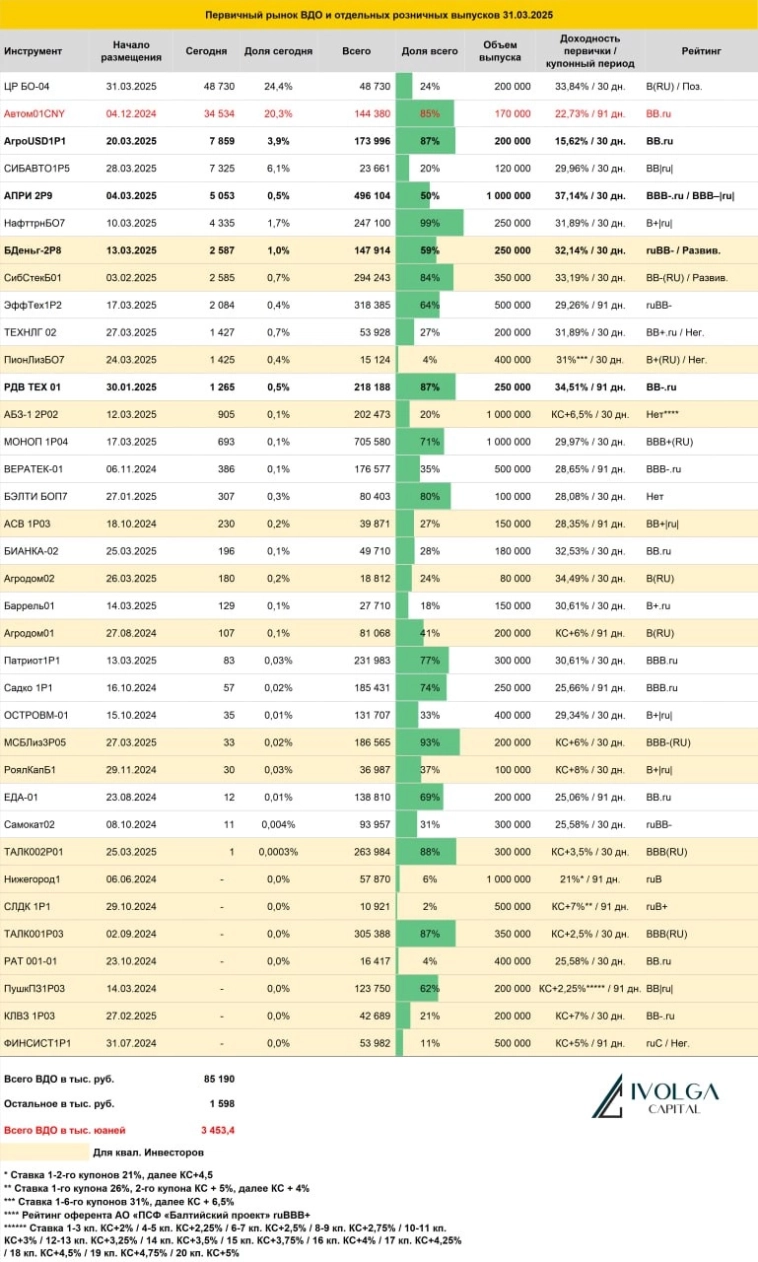

Итоги первичных размещений ВДО и некоторых розничных выпусков на 1 апреля 2025 г.

- 01 апреля 2025, 18:35

- |

- комментировать

- Комментарии ( 0 )

Скрипт завтрашнего размещения облигаций СЗА (ВB-|ru|, 100 млн руб., YTM 32,5% годовых)

- 01 апреля 2025, 16:28

- |

Скрипт завтрашнего размещения облигаций СЗА (ВB-|ru|)

— Полное / краткое наименование: ПКО СЗА БО-01 / СЗА БО-02

— ISIN: RU000A10B7S9

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

🧮 Время приема заявок 2 апреля:

с 10:00 до 15:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

______

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❓ Исполнение заявок без предварительной подачи и подтверждения непредсказуемо

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

______

Информация для квалифицированных инвесторов

Раскрытие информации и эмиссионная документация ООО ПКО «СЗА»: www.e-disclosure.ru/portal/company.aspx?id=39272

( Читать дальше )

Календарь первички ВДО и розничных облигаций (СЗА: ставка купона 28,5% | Агро Зерно Юг: ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ: купон 32% | РДВ ТЕХНОЛОДЖИ: купон 31%)

- 01 апреля 2025, 09:46

- |

- На 2 апреля запланировано новое размещение облигаций коллекторского агентства СЗА (для квал. инвесторов, BB–|ru|, 100 млн руб., ориентир ставки купона 28,5%, YTM 32,5%, дюрация 2 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года)размещен на 87%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- МФК Быстроденьги 002Р-08 (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года) размещен на 59%.Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 50%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 250 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 81%) размещен на 87%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Время покупать акции? До сих пор не пришло

- 01 апреля 2025, 07:25

- |

Неделю назад, а до этого еще за сколько-то недель я сообщал о желании сокращать вес акций в портфеле PRObonds Акции / Деньги. И воплощал желание в жизнь (по тегу #сделки в нашем ТГ-канале – вся история операций).

Так что доля корзины акций в активах портфеля сократилась с фактических 67% на конец февраля до 56% на конец марта. И более вероятно, в близкой перспективе сократится еще, нежели увеличится. Соответственно, доля денег в РЕПО с ЦК поднялась с менее чем 1/3 до 44% от активов.

Эти доли, вообще, подвижны, и мы чаще угадываем с рынком, чем нет.

Надо сказать, базовые ставки РЕПО последнее время обычно выше 21,5% годовых, что способно давать эффективную доходность вблизи или выше 23%. Денежный рынок по текущей доходности вновь выше банковского депозита.

А также при стабильной в районе 10% инфляции и жестком настрое ЦБ относительно будущего ключевой ставки.

Динамика и состав модельного портфеля – 👆на первой иллюстрации. 👇На второй – динамика реального портфеля нашего клиента доверительного управления, на этой же стратегии «Акции / Деньги». Портфель ДУ еще более консервативен, чем и так, в общем, далекий от агрессии модельный. И на этом или больше выиграл, или меньше проиграл.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 31 марта 2025 г.

- 31 марта 2025, 18:36

- |

Обновленные параметры нового выпуска облигаций коллекторского агентства СЗА (BB-, 100 млн руб., YTM 32,5%). Размещение стартует 2 апреля

- 31 марта 2025, 14:03

- |

Информация для квалифицированных инвесторов

🧮 Обновляем основные параметры второго выпуска облигаций СЗА (ВB-|ru|):

— 100 млн руб.

— 3 года до погашения (call-оферты через 1 и 2 года)

— купонный период 30 дней

— купон / доходность: 28,5% / 32,5% годовых

🧮 Размещение в среду 2 апреля

Подробнее — в презентации эмитента и выпуска облигаций СЗА

А на новой неделе проведем с СЗА и видео-интервью

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Платежи в портфеле PRObonds. На неделе 31 марта - 4 апреля

- 31 марта 2025, 10:07

- |

Интерактивная страница портфеля PRObonds ВДО:Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Сделки в портфеле PRObonds ВДО. Добавляем долларовую бумагу

- 31 марта 2025, 09:08

- |

Как всегда по понедельникам, сокращаем и наращиваем веса отдельных бумаг в публичном портфеле PRObonds ВДО. Каждую из выделенных в таблице позиций — по 0,1% от активов портфеля за 1 торговую сессию. Начиная с сегодняшней. Исключение — облигации Агро Зерно Юг с привязкой к доллару, их покупаем сегодня на первичном размещении, сразу на 0,5% от активов.

( Читать дальше )

Наиболее и наименее доходные облигации с рейтингами от BB- до A-, по оценке Иволги

- 31 марта 2025, 07:39

- |

Всё как обычно. 👆2 первые таблицы – бумаги, которые, по нашей оценке, дают премию к рынку (к нашему расчету их справедливой доходности). В порядке убывания премии. 👇Пара вторых таблиц – бумаги с наименьшими премиями и наибольшими дисконтами к рынку, в том же порядке.

Зеленые поля – облигации, входящие в наш публичный портфель PRObonds ВДО, а также – в портфели доверительного управления в ИК Иволга Капитал. В первой группе таблиц этих полей много, во второй их нет. Покупаем / держим недооцененное по формальным параметрам, не покупаем переоцененное.

👉 Напомним, новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях (Левел Груп рейтинг на пересмотре — развивающийся, Вэббанкир рейтинг подтвержден на уровне ruBB, Миррико подтвержден на уровне ruBBB-)

- 29 марта 2025, 13:53

- |

🔴 ООО «Левел Груп»

АКРА присвоило статус «рейтинг на пересмотре — развивающийся», действующий уровень кредитного рейтинга — A-(RU)

«Левел Груп» — девелопер жилой недвижимости. Компания занимается реализацией проектов жилья в премиум-, бизнес- и комфорт-классе на рынке Москвы и Московской области. На начало марта 2025 года объем портфеля текущего строительства составил порядка 788 тыс. кв. м. По данному показателю Компания входит в десятку наиболее крупных застройщиков Москвы. Земельный банк Компании составляет порядка 2,9 млн кв. м продаваемой площади (NSA).

Присвоение статуса «Рейтинг на пересмотре — развивающийся» связано с задержанием конечного бенефициара Компании. Претензии со стороны правоохранительных органов сформированы в отношении другого сегмента его бизнеса, однако в настоящий момент Агентство не может дать определенную оценку рискам, связанным с негативным влиянием указанных событий на кредитоспособность «Левел Груп».

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал