Блог компании Иволга Капитал |Рынки и прогнозы. Фондовое и рублевое спокойствие, но доллар готовится к наступлению

- 26 апреля 2021, 06:05

- |

Как и неделей ранее, считаю, что потенциал ослабления российской валюты ограничен, всё еще продолжал бы ставить на его некоторое укрепление. Однако не думаю, что пара доллар/рубль в ближайшие недели способна уйти вниз из сложившегося диапазона (72-78 рублей за доллар).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

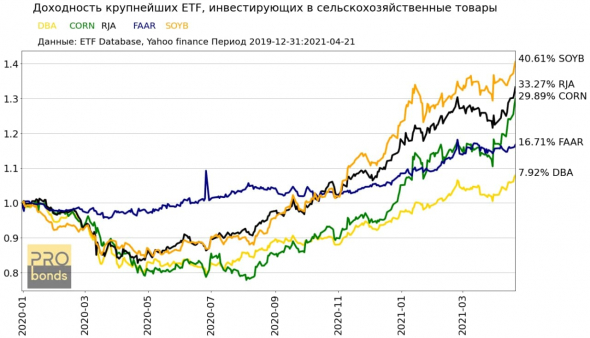

Блог компании Иволга Капитал |Результаты самых крупных ETF инвестирующих в сельскохозяйственные товары

- 23 апреля 2021, 08:55

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• Invesco DB Agriculture Fund (DBA)

Инвестирует в широкий спектр сельскохозяйственных культур

• Teucrium Corn Fund (CORN)

Все 100% фонда инвестируются в кукурузу

• RICI-Agriculture ETN (RJA)

Инвестирует в широкий спектр сельскохозяйственных культур

• First Trust Alternative Absolute Return Strategy Fund (FAAR)

Инвестирует в широкий спектр сельскохозяйственных культур

• Teucrium Soybean (SOYB)

Все 100% фонда инвестируются в соевые бобы

Доходность (годовая волатильность) ETF с начала 2020 года:

• DBA 7.92% (13.77%)

• CORN 29.89% (19.94%)

• RJA 33.27% (16.64%)

• FAAR 16.71% (13.72%)

• SOYB 40.61% (16.01%)

Доходность ETF с начала 2021 года:

• DBA 12.77%

• CORN 27.23%

• RJA 16.14%

• FAAR 8.27%

• SOYB 15.06%

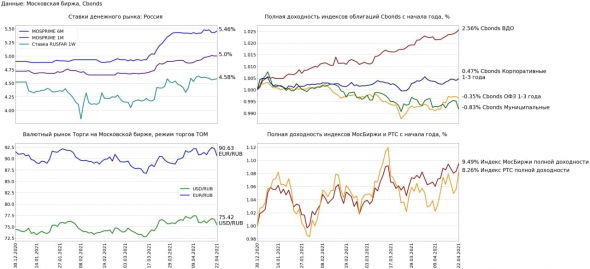

Блог компании Иволга Капитал |Финансовые рынки 22 апреля

- 23 апреля 2021, 08:43

- |

Главная новость дня: деэскалация конфликта на востоке Украины. Минобороны РФ заявило, что российская армия возвращается в пункты постоянной дислокации после учений на юге и западе страны.

Новые данные по инфляции. За период с 13 по 19 апреля 2021 г. индекс потребительских цен, по оценке Росстата, составил 100,2%, с начала апреля – 100,4%, с начала года – 102,5% (справочно: апрель 2020 г. – 100,8%, с начала года – 102,1%)

Главное событие 23 апреля: ЦБ объявит об изменении ключевой ставки. Сохраняется неопределённость относительно увеличения ставки: 0.25 п.п. или 0.5 п.п.

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.03 п.п. до 5.46% (-0.02 п.п. н/н, +0.56 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.0% (+0.03 п.п. н/н, +0.28 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, увеличилась на 0.01 п.п. до 4.58% (-0.03 п.п. н/н, -0.94 п.п. с начала года)

( Читать дальше )

Блог компании Иволга Капитал |МФК "Займер". Лидерство в отрасли, итоги 2020 года и первые цифры 2021-го

- 22 апреля 2021, 11:41

- |

Блог компании Иволга Капитал |Результаты самых крупных ETF инвестирующих в ВДО

- 22 апреля 2021, 10:54

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• iShares iBoxx $ High Yield Corporate Bond ETF (HYG)

Инвестирует большую часть средств высокодоходные облигации номинированные в долларах США. Небольшая часть активов сосредоточена в иностранных (по отношению к Америке) облигациях. Инвестиционные рейтинг покупаемых бумаг от BB до B

• SPDR Barclays High Yield Bond ETF (JNK)

Инвестируют в ВДО со сроком минимум 1 год и объёмом 600 млн долларов, основная часть активов сосредоточена на рынке США, но есть также иностранные облигации

• iShares Broad USD High Yield Corporate Bond ETF (USHY)

На 90% соответствует индексу ICE BofAML US High Yield Constrained Index. Оставшиеся 10% инвестируются в производные инструменты и фонды денежного рынка

Индекс состоит из облигаций с неинвестиционным рейтингом, которые размещены в США. Необходимые условия: фиксированный купон, срок до погашения больше 1 года и объем размещения больше 100 млн. долларов

( Читать дальше )

Блог компании Иволга Капитал |Финансовые рынки 21 апреля

- 22 апреля 2021, 10:49

- |

Ключевым событием дня стало послание президента к Федеральному собранию.

Значительная часть послания была посвящена социальной сфере. Размер новых выплат за 2 года составит 400 млрд рублей по оценкам министра финансов Силуанова.

Много было сказано про развитие инфраструктуры: новые автомобильные трассы и железнодорожные магистрали.

Новые изменения в налоговом законодательстве: президент объявил, что власти будут смотреть, как бизнес распорядится высокими корпоративными прибылями за 2020год. К лету правительство должно произвести донастройку налоговой системы, которая будет стимулировать бизнес реинвестировать полученную прибыль, а не выводить е на дивиденды.

Важным фактором было и практически полное отсутствие внешней повестки: не произошло словесной эскалации конфликта, что даёт надежду на постепенное улучшение или как минимум не ухудшение международных отношений.

В целом на послание президента рынок отреагировал положительно.

Вышли новые данные по рынку труда: уровень безработица в марте снизился на 0,3% до 5,4% (с пикового значения августа 2020 года уровень безработицы снизился уже на 1%)

Денежный рынок:

( Читать дальше )

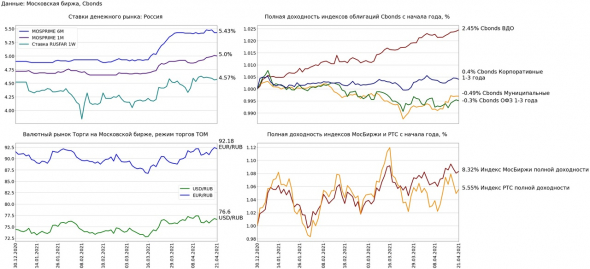

Блог компании Иволга Капитал |Финансовые рынки 20 апреля

- 21 апреля 2021, 13:08

- |

Все основные рейтинговые агентства (S&P, FITCH, MOODY’S) считают, что новые санкции не окажут существенного влияния ни на финансовые рынки, ни на макроэкономическую стабильность. В то же время агентства указывают, что санкции могут негативно повлиять на суверенный рейтинг России. По-прежнему слабо выглядят ОФЗ, рынок допускает возможные заявления Банка России в эту пятницу относительного дальнейшего ужесточения ДКП.

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME снизилась на 0.05 п.п. до 5.43% (+0.01 п.п. н/н, +0.53 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.02 п.п. до 5.01% (+0.09 п.п. н/н, +0.29 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.03 п.п. до 4.56% ( -0.07 п.п. н/н, -0.96 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.57% до 76.8 USD/RUB (+1.13% н/н, +3.2% с начала года)

• Рубль по отношению к евро снизился на 0.65% до 92.42 EUR/RUB(+1.83% н/н, +0.99% с начала года)

( Читать дальше )

Блог компании Иволга Капитал |МФК "Займер". Лидерство в отрасли, итоги 2020 года и первые цифры 2021-го

- 21 апреля 2021, 10:41

- |

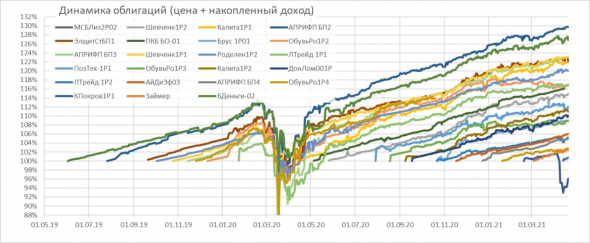

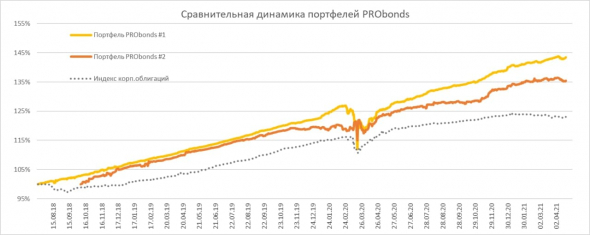

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Операции продолжаются. Доходности относительно стабильны

- 21 апреля 2021, 07:08

- |

Актуальные доходности портфелей PRObonds (за 365 дней) – 16,6% для облигационного портфеля #1 и 11,9% для смешанного портфеля #2. С начала года строго облигационный портфель #1 прибавил 2,4%, что на сегодня полностью соответствует приросту за этот же период индекса высокодоходных облигаций Cbonds.

( Читать дальше )

Блог компании Иволга Капитал |В рамках оферты OR GROUP предъявлено к выкупу облигаций на сумму 38 млн рублей

- 20 апреля 2021, 16:53

- |

Сбор требований по офертам 2-х выпусков облигаций OR Group завершен.

Предъявлено к погашению облигаций на 1,5% от возможного объема.

/Облигации OR Group входят в портфели PRObonds на 6-11% от активов/

Подробнее:

Пресс-релизы (orgroup.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал