Блог компании Иволга Капитал |📈 Продолжаем дайджест отчётностей по итогам 1 полугодия 2024 года

- 25 августа 2024, 11:49

- |

Эмитенты уже начали публиковать отчёты по итогам 1 полугодия 2024 года, приводим таблицу с некоторыми показателями из их отчётностей. В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Также не публикуем отчётности девелоперов, т.к. по ним целесообразно рассматривать только консолидацию

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (РКК, ОХТА ГРУПП, Сибэнергомаш — БКЗ)

- 24 августа 2024, 10:12

- |

🟢 ООО «ОХТА ГРУПП»

АКРА повысило кредитный рейтинг до уровня BB+(RU)

Охта Групп — девелопер жилой и коммерческой недвижимости, основной регион деятельности которого — Санкт-Петербург. Охта Групп специализируется на высокомаржинальных жилых проектах во всех сегментах (от комфорт-класса до клубных элитных домов), а также на редевелопменте промышленных площадок с целью строительства торгово-офисных зданий и апартаментов.

По итогам прошлого года доля Компании на первичном рынке жилой недвижимости Санкт-Петербурга и Ленинградской области осталась на уровне 2022 года и составила порядка 1,3% (исходя из объема проданного жилья). Охта Групп сохраняет свою бизнес-модель, заключающуюся в реализации значительной части проектов с привлечением соинвесторов.

По итогам 2023 года отношение скорректированного чистого долга к FFO до чистых процентных платежей составило 0,2х. Продажа нескольких земельных участков другим девелоперам, позволившая значительно увеличить остаток денежных средств, оказала положительное влияние на снижение показателя.

( Читать дальше )

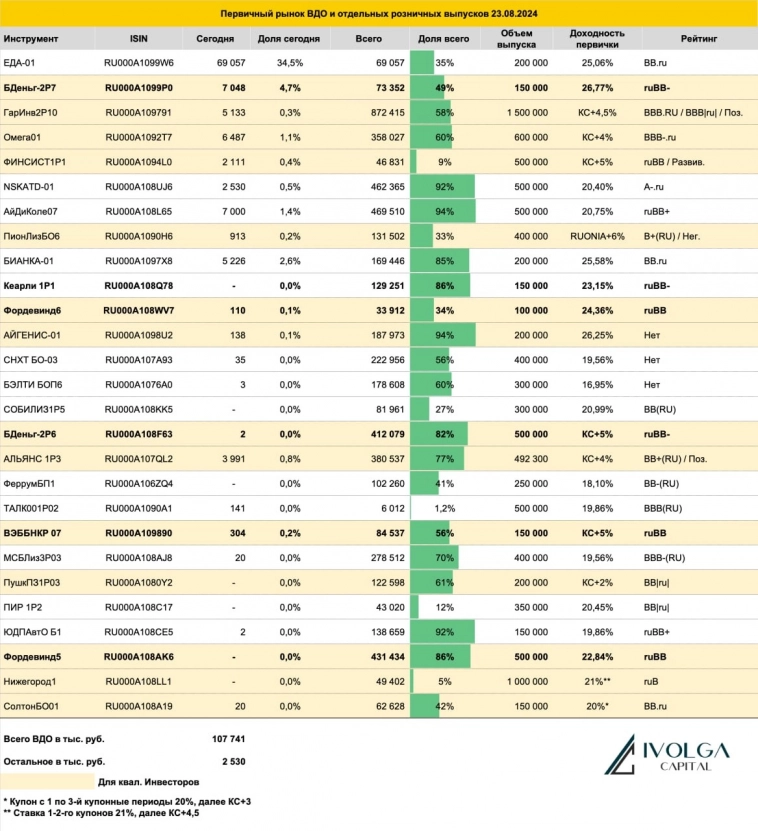

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 23 августа 2024 г.

- 23 августа 2024, 18:48

- |

Блог компании Иволга Капитал |О пользе диверсификации – в одном графике

- 23 августа 2024, 06:44

- |

На верхней диаграмме – динамика Сводного портфеля PRObonds ()10,6% за последние 12 мес.). Он объединяет в равных долях три наших базовых портфеля: PRObonds ВДО, PRObonds РЕПО с ЦК, PRObonds Акции / Деньги.

При указанном объединении получаем такие веса базовых инструментов, на вчерашний день: 62% от активов – деньги в РЕПО с ЦК (эффективная ставка сейчас около 19% годовых), 22% — высокодоходные облигации со средним кредитным рейтингом BBB- и актуальной доходностью к погашению 25,1%, еще 16% активов – голубые фишки + акции Займера и АПРИ.

Если взглянуть на веса в динамике, то заметно снижение денежной позиции. Нам не так давно казалось, что пришло время покупок и возможностей. Но потому мы и покупаем, и продаем что-либо длинной вереницей мелких сделок. Чтобы успеть остановиться. Чтобы обманутые надежды не били больно по карману.

Насколько нам это доступно в рублях и ликвидных позициях и с поправкой на эрудицию, портфель диверсифицирован. Что строго отражается на его результате. 15% годовых портфель имел на входе в майскую коррекцию. 11% имеет сейчас, по истечении 3 с лишним коррекционных месяцев.

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 22 августа 2024 г.

- 22 августа 2024, 18:35

- |

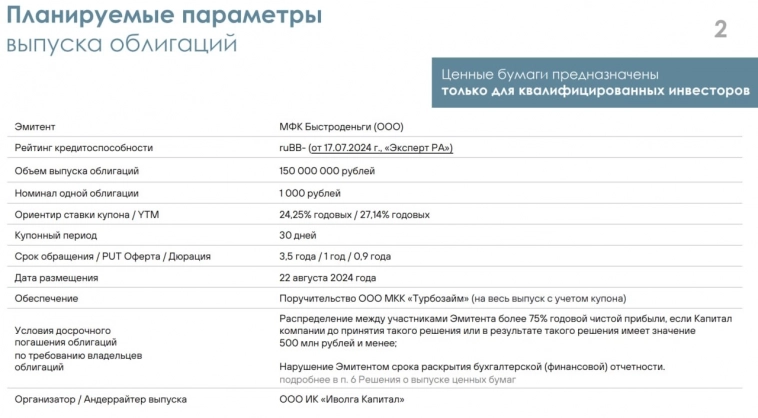

Блог компании Иволга Капитал |Презентация нового выпуска облигаций Быстроденьги 2P7 (ruBB-, 150 млн руб., купон / YTM: 24,25% / 27,14%, дюрация 0,9 года). Старт сегодня

- 22 августа 2024, 09:37

- |

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 21 августа 2024 г.

- 21 августа 2024, 18:38

- |

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 21 августа 2024, 12:05

- |

Блог компании Иволга Капитал |Скрипт нового выпуска облигаций Быстроденьги 2P7 (ruBB-, 150 млн руб., купон / YTM: 24,25% / 27,14%, дюрация 0,9 года)

- 21 августа 2024, 10:24

- |

Старт 22 августа.

— Полное / краткое наименование: МФК Быстроденьги 002Р-07 / БДеньг-2Р7

— ISIN: RU000A1099P0

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 22 августа:

с 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот в числовом формате (пример 12345678910)

Подробнее о выпуске: t.me/probonds/12487

❗️ Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Информация предназначена для квалифицированных инвесторов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Блог компании Иволга Капитал |Справедливые и реальные доходности ВДО. Цифры и польза

- 21 августа 2024, 07:09

- |

Наглядная и несложная для восприятия статистика про справедливые доходности облигаций.

Мы оцениваем «справедливую» доходность так (объяснение чуть сложнее):

• Берем среднюю вероятность дефолта в течение одного года для того или иного кредитного рейтинга (выводим ее из оценок 3-х рейтинговых агентств). Исходим из того, что облигацию в случае дефолта можно продать за 25% от номинала, иными словами, с потерей 75% вложенных в нее денег (тоже в среднем). «Справедливая» доходность для облигации такого-то кредитного рейтинга должна быть равна доходности денежного рынка (сейчас ~19% годовых) с поправкой на дефолтные потери.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал