Блог компании Иволга Капитал |Портфель PRObonds ВДО (15,2% за 12 мес.). Наши правила управления портфелем

- 01 марта 2024, 06:55

- |

Сегодня вспомним о правилах управления портфелем облигаций.

Сперва — зачем они?

Публичный портфель PRObonds ВДО за 12 месяцев с февраля по февраль принес 15,2% (до НДФЛ). Его же стратегия, реализованная в нашем доверительном управлении – в среднем 15,4%, но уже на руки, после комиссий и НДФЛ. Для сравнения, базовый индекс ВДО – Cbonds High Yield – дал 11,1% «грязными».

Правила управления и призваны обеспечивать портфелю его преимущество надо рынком. Обратно: наш портфель начал обгонять рынок после формализации управления.

Наиболее важные правила нашего управления портфелем ВДО:

• Доля каждого эмитента не должна превышать 3,5% от активов портфеля. Доля отдельного выпуска облигаций не более 2,5%. Мы часто нарушаем первую часть этого ограничения, но незначительно и на короткое время.

• Раз в неделю мы отбираем облигации, имеющие премию доходности к их кредитному рейтингу, чтобы, возможно, добавить их в портфель.

• Но любая облигация добавляется в портфель только после составления аналитической справки по ней. Даже если мы теряем на справку время.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Блог компании Иволга Капитал |Результаты доверительного управления в ИК Иволга Капитал (1,3 млрд р., средняя доходность на руки 15,8%)

- 29 февраля 2024, 07:11

- |

Рост активов в доверительном управлении ИК Иволга Капитал замедлился, но не остановился. +65 млн р. за январь-февраль. И суммарно 1 285 млн р. Год назад было 450 млн р.

Доходность. На основной стратегии – ДУ ВДО, ~65% активов – в зависимости от даты открытия счета она варьируется от 11,4% до 18,5% на руки. В наибольшем выигрыше те, кто открывали счета в 2022-23 годах. Здесь 17,1-18,5%. Динамика доходностей для счетов с разными сроками обслуживания приведена на иллюстрации.

Вообще же, сейчас средняя чистая доходность клиентов доверительного управления в ИК Иволга Капитал, вне зависимости от стратегии и даты открытия счета (не учитываем счета, открытые менее 5 месяцев назад) – 15,8%.

Всего на нашем обслуживании на 27 февраля находилось 169 счетов. Средняя сумма счета – 7,4 млн р. Сумма счета растет быстрее числа счетов: основной источник притока новых активов не новые же клиенты, а дозаводы денег от тех, кто с нами давно. Определенный показатель качества.

Мы определились с линией в управлении активами на близкую перспективу.

( Читать дальше )

Блог компании Иволга Капитал |Эксперт РА понизило рейтинг кредитоспособности АО КИВИ до уровня ruB- с развивающимся прогнозом

- 28 февраля 2024, 17:29

- |

Рейтинговое агентство «Эксперт РА» понизило рейтинг кредитоспособности АО «КИВИ» до уровня ruB- с развивающимся прогнозом и продлило статус «под наблюдением». Ранее у компании действовал рейтинг на уровне ruBBB+ с развивающимся прогнозом.

Судя по ковенантному пакету к выпуску КИВИФ 1Р02, должна быть внеплановая оферта.

Сообщение об оферте будет опубликовано на сервере раскрытия эмитента и/или ПВО

Пресс-релиз по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Презентация облигаций Мани Капитал (ruBB-, 200 млн р., купон первых 6 мес. 23%, YTM 19,6%)

- 28 февраля 2024, 14:24

- |

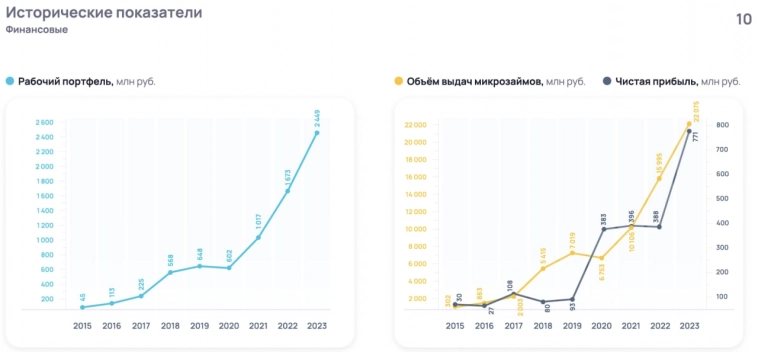

Слайды из презентации 3-го выпуска облигаций Мани Капитал (ruBB-, 200 млн р., купон первых 6 мес. 23% годовых, YTM на весь срок обращения 19,6% годовых).

О профиле деятельности (займы малому бизнесу), о ее результатах и финансовых метриках, о том, причем здесь Делимобиль. И не только.

📍 Размещение облигаций – 5 марта.

📍 Подать предварительную заявку на участие в размещении облигаций МФК Мани Капитал можно в телеграм-боте ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Блог компании Иволга Капитал |«Эксперт РА» повысило рейтинг кредитоспособности МФК Займер до уровня ruBB+

- 27 февраля 2024, 16:16

- |

Рейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности МФК «Займер» на одну ступень до уровня ruBB+ со стабильным прогнозом.

Эксперты признали эффективность нашей бизнес-модели, которая обеспечивает высокую кредитоспособность и финансовую устойчивость.

Аналитики Эксперт РА отметили следующие причины для повышения рейтинга:

— Высокие рыночные позиции компании на рынке МФО и лидерство по выдаче микрозаймов

— Высокий уровень достаточности капитала

— Существенный органический рост капитала

— Комфортная ликвидная позиция

— Приемлемая эффективность сборов по портфелю микрозаймов

— Снижение объема непрофильных вложений

— Умеренно высокая оценка корпоративного управления и бизнес-процессов.

«По мнению агентства, реализация стратегии компании позволяет сохранять лидирующие позиции на рынке МФО», – говорится в релизе Эксперт РА.

Ознакомиться с релизом «Эксперт РА» можно по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

( Читать дальше )

Блог компании Иволга Капитал |Анонс размещения 3 выпуска облигаций МФК Мани Капитал (ruBB-, 200 млн руб., YTM 19,6%)

- 27 февраля 2024, 14:36

- |

На 5 марта запланировано размещение 3 выпуска облигаций МФК Мани Капитал (предварительные данные):

- ruBB-, прогноз по рейтингу стабильный

- 200 млн рУБ. (сумма может быть увеличена),

- срок обращения: 3 года

- купон:

23% в 1-6 месяцы

20% в 7-12 месяцы

17% в 13-18 месяцы

15% в 19-36 месяцы

- Дюрация / доходность: 2,2 года / 19,6% годовых

Предварительная заявка на участие в размещении — через телеграм-бот ИК «Иволга Капитал» @ivolgacapital_bot

Раскрытие информации и публикация эмиссионных документов МФК Мани Капитал

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 27 февраля 2024, 11:09

- |

- МФК ВЭББАНКИР 05 (для квал. инвесторов, ruBB-, 150 млн руб., ставка купона 21% в 1-6; 19% в 7-12; 18% в 13-24; 17% в 25-30; 16% в 31-42 купонные периоды) размещен на 45%. Интервью с эмитентом

- БИЗНЕС АЛЬЯНС 001P-04 (BB(RU) с позитивным прогнозом, 500 млн руб., YTM 19,2% годовых) размещен на 61%.Интервью с эмитентом

- ЭкономЛизинг 001Р-07 (ruBB+, 100 млн руб., купон ежеквартальный, 20% годовых в 1-2, 18% в 3-4, 16% в 5-12 купонные периоды) размещен на 47%

( Читать дальше )

Блог компании Иволга Капитал |МФК Джой Мани (JoyMoney) подводит итоги 2023 года. Прямой эфир

- 27 февраля 2024, 09:04

- |

О результатах работы компании и ближайших планах поговорим с ТОП-менеджментом компании Людмилой Бородиной и Алексеем Окладниковым в прямом эфире 27 февраля в 11:00 (МСК)

Задать свой вопрос эмитенту можно в комментариях здесь, либо в чате прямой трансляции

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

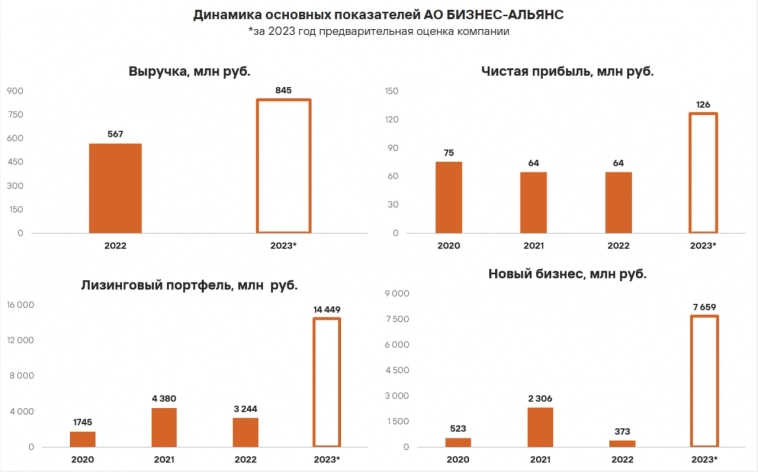

Блог компании Иволга Капитал |АО БИЗНЕС АЛЬЯНС. Предварительные итоги 2023 года. Взрывной рост

- 27 февраля 2024, 08:29

- |

ЛК БИЗНЕС АЛЬЯНС представляет предварительные итоги 2023 года. Данные еще не аудированы. Но по нашей практике, аудит обычно не приводит к значимым отклонениям.

Видим взрывной рост показателей в сравнении с 2022 годом: выручка +49%, чистая прибыль +96%, лизинговый портфель +345%.

В целом по отрасли нам доступны показатели только за 9 мес. 2023. Поэтому основной показатель масштаба – лизинговый портфель АО БИЗНЕС АЛЬЯНС – пока сравним с ними. Если финальные данные за год принципиально не будут отличаться от данных за 3 его квартала, БИЗНЕС АЛЬЯНС претендует выйти на 3 место среди лизингодателей – эмитентов ВДО.

ИК Иволга Капитал (совместно с АБ Россия) является организатором выпуска облигаций БИЗНЕС АЛЬЯНС серии 1P4 (BB(RU) с позитивным прогнозом, 500 млн руб., дюрация 2,3 года, доходность 19,2%). Размещение завершено на 61%.

( Читать дальше )

Блог компании Иволга Капитал |Облигации МФК ВЭББАНКИР (YTM 20,0%) добавляются в портфель ВДО

- 27 февраля 2024, 07:39

- |

Облигации МФК ВЭББАНКИР 05 (ruBB-, YTM 20,0%) добавляются в портфель PRObonds ВДО на 0,5% от активов. Покупка на первичных торгах.

В ближайшие дни позиция, вероятно, будет увеличена.

Интерактивная страница публичного портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Для ваших вопросов и мнений — чат канала PRObonds | LIVE: https://t.me/+UHsfqmxEquGnkhA6

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственностиСледите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал