Блог им. andreihohrin |Доходности и предстоящие операции портфелей PRObonds

- 11 августа 2020, 08:16

- |

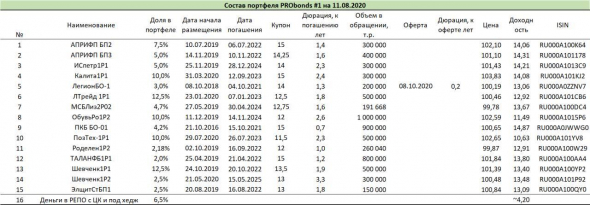

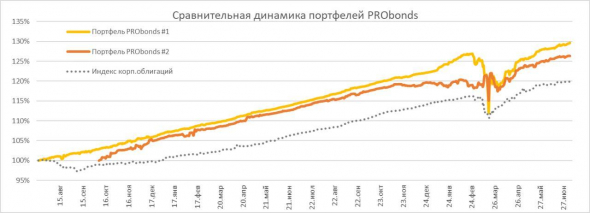

Актуальные доходности портфелей (за последние 365 дней): PRObonds #1 – 13,5%, PRObonds #2 – 10,5%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |Сравнительная динамика портфелей PRObonds и популярных инвестиционных инструментов

- 04 августа 2020, 06:52

- |

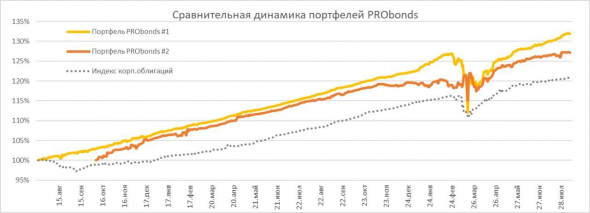

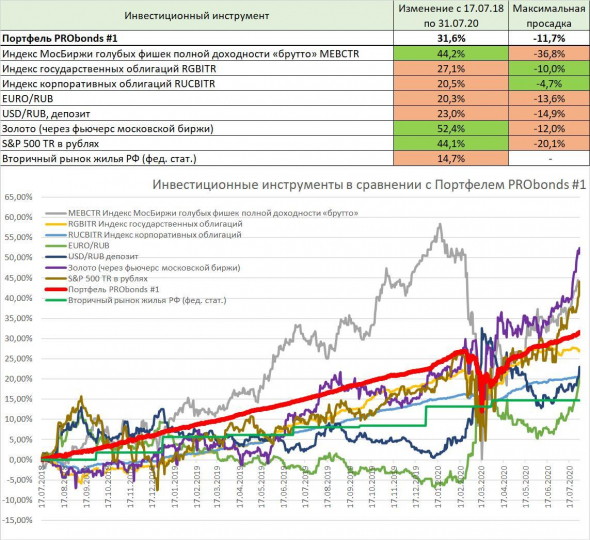

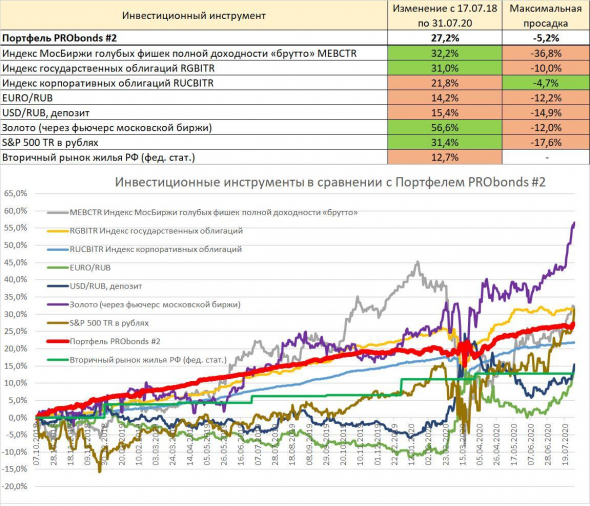

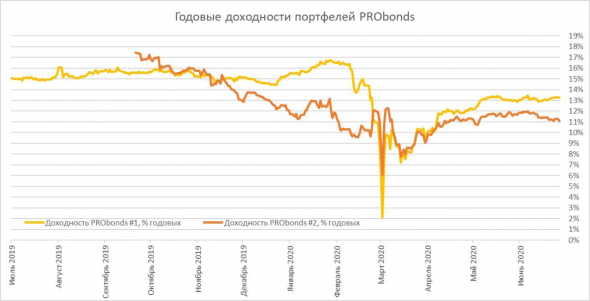

Закончился июль, сравним портфелей PRObonds с популярными инвестиционными инструментами. По сравнению с июнем накопленные доходности обоих портфелей растеряли часть позиций по отношению к прочим участникам рейтинга. При этом оба портфеля остаются одними из наиболее стабильных инструментов извлечения инвестиционного дохода. Доходность портфеля PRObonds #1 сейчас составляет 13,8% (за последние 365 дней, с учетом комиссий), портфеля PRObonds #2 – 10,8%. В портфелях будут происходить ребалансировки позиций, в первую очередь под новые облигационные размещения, но об этом – на следующей неделе.

( Читать дальше )

Блог им. andreihohrin |Обзор портфелей PRObonds: + Позитив

- 29 июля 2020, 08:28

- |

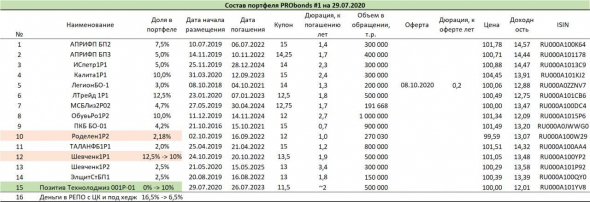

Доходности портфелей PRObonds последний месяц стабильны: 13,3% годовых для портфеля #1 и 10,1% для портфеля #2. Изменений, помимо объявленных неделей ранее, не происходило. Из портфелей выведены облигации «ОбъединенияАгроЭлита», уменьшена доля в «Электрощите» и «Талане». Сегодня на размещении добавятся облигации «Позитив Технолоджиз». Идет увеличение позиции в акциях «Обуви России». В обоих портфелях сохраняется небольшая сумма свободных денег для целей хеджирования рисков возможной (и предполагаемой) просадки.

( Читать дальше )

Блог им. andreihohrin |Обзор портфелей PRObonds. Время перемен

- 23 июля 2020, 07:08

- |

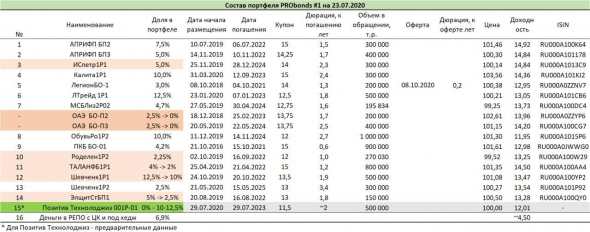

В портфелях серьезный пересмотр позиций. На следующей неделе (предварительно, 29 июля) будут куплены на размещении облигации АО «Позитив Технолоджиз». Эмитент имеет наиболее высокий рейтинг надежности среди позиций портфелей, по нашей внутренней оценке, доля бумаг «Позитива» в портфелях составит от 10 до 12,5%. Под сокращение подпадают облигации 2 и 3 выпусков «ОбъединенияАгроЭлита». Постепенно будут уменьшены доли «Талана», «Электрощита». В первом портфеле – первого выпуска АО им. Т.Г. Шевченко (доля была увеличена на весенней просадке). Также спустя какое-то время могут быть уменьшены доли в ЛК «Роделен» и «ИС петролеум».

( Читать дальше )

Блог им. andreihohrin |Обзор портфелей PRObonds. Управление стрессом

- 14 июля 2020, 07:39

- |

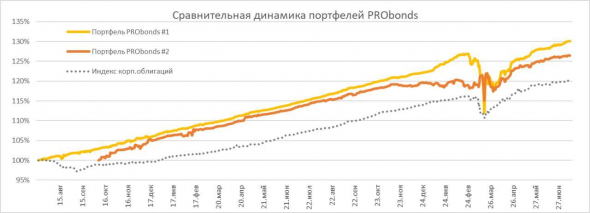

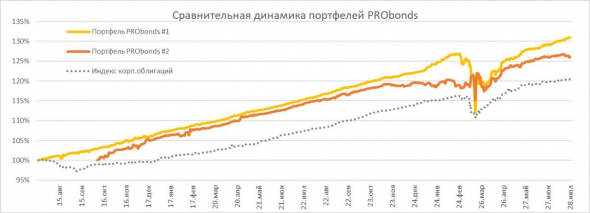

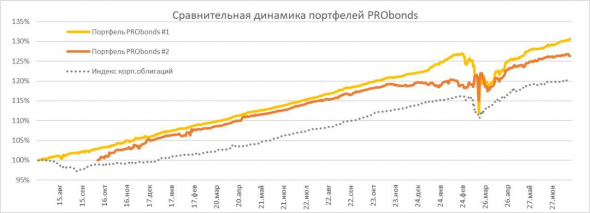

Портфели PRObonds не имеют целью заработать много. 2-3 депозитные ставки – вот ориентир. Но доходность достаточно стабильна, как это можно видеть на диаграмме годовых результатов. Даже самое дно весеннего падения не уводило доходности в минус (18 марта 2020 года в моменте доходность портфеля #1 опустилась до 2% годовых, #2 – до 6%).

Сейчас доходности обоих портфелей искусственно придушены (#1 имеет 13,3%, #2 – 11,2%). В каждом из портфелей сохраняется небольшая денежная подушка. Которая, с одной стороны, не позволяет выжать максимум из сектора высокодоходных облигаций. С другой – в случае нового падения сгладит его последствия для портфелей.

( Читать дальше )

Блог компании Иволга Капитал |Недельный срез портфелей PRObonds

- 07 июля 2020, 07:38

- |

Доходность портфеля #1 за последние 365 дней – 13,1%, портфеля #2 – 11,3%.

Отрадно, что портфели (в особенности это заметно по портфелю #1) сохраняют доходность на фоне коррекции рынка рублевых облигаций. Портфели в последние 2-3 недели заметно отрываются от широкого облигационного рынка.

Изменений в позициях в предстоящие дни не ожидается. Хотя состав облигаций планируем косметически менять в конце июля – августе.

( Читать дальше )

Блог им. andreihohrin |Портфели PRObonds на фоне популярных инвестиционных инструментов

- 03 июля 2020, 07:31

- |

Привожу сравнительную статистику наших портфелей и ряда популярных инвестиционных инструментов.

Актуальный состав портфелей PRObonds #1 и #2 опубликован здесь: https://www.probonds.ru/posts/470-portfeli-probonds-kratkii-obzor.html. Портфель #1 за 2 года своего ведения с учетом комиссий заработал 29% и занимает 4-ю строчку среди приведенных альтернатив. Правда, он менее волатилен в сравнении с более доходными инструментами, а отставание в доходности от них уже не так и велико.

( Читать дальше )

Блог им. andreihohrin |Портфели PRObonds. Краткий обзор

- 30 июня 2020, 07:36

- |

На облигационном рынке России наблюдается противоречие, которое хотелось бы считать аномалией: 19 июня была понижена ключевая ставка (на 100 б.п., до 4,5%), и с этого момента доходности большинства облигаций (если не брать короткие бумаги первого эшелона) или не снизились, или выросли. Отразилось оно и на наших результатах. Актуальная годовая доходность портфеля PRObonds #1 снизилась до 12,95%, а портфеля #2 – до 11,45%.

Позиции в портфелях неизменны. Разве что в портфеле #2 продолжается доведение до 4% от капитала акций «Обуви России». В ближайшие пару недель изменений не предполагается.

( Читать дальше )

Блог им. andreihohrin |Сравним результаты портфелей PRObonds с популярными инвестиционными инструментами

- 16 июня 2020, 07:24

- |

Сравним наши портфели с популярными инвестиционными инструментами. Оба портфеля – PRObonds #1 и #2 — не выбились в лидеры по доходности. Чего не скажешь об относительной результативности. Почти 30% накопленного дохода для портфеля #1 сопровождались просадкой в 11%. А портфель #2, вообще, терял максимально всего 5% стоимости, имея среднегодовую доходность около 15%. По соотношению доходности к просадке он занимает первое место в выборке.

Резонно возразить, что результаты портфелей – прямое отражение динамики сектора высокодоходных облигаций. Поспорю. Широкий портфель высокодоходных облигаций ведется здесь (https://t.me/angrybonds/3332) и за полгода проиграл нам 3%.

И о перспективах. Многие опасаются новых кризисных волн. Я тоже. Спрогнозированный кризис –возможность увеличить доходность вложений. Наша инвестидея: получать 2-3 депозитные ставки. Виток инфляции, равно как и падение стоимости фондовых активов не вносит в идею корректив.

( Читать дальше )

Блог им. andreihohrin |Портфель PRObonds #2. Результаты и сделки

- 11 июня 2020, 07:00

- |

Смешанный портфель PRObonds#2 (высокодоходные облигации + спекулятивные позиции) достиг результата в 12% годовых. Ожидаемая доходность на горизонте следующих 12 месяцев превышает 15%.

Несмотря на более низкую в сравнении с первым портфелем доходность (#1 сейчас имеет 13,1%), портфель имеет диверсификацию по источникам дохода, а также более выигрышное отношение результата к просадке. Так, с конца февраля по середину марта падение строго облигационного портфеля #1 достигало 12,5%, а падение портфеля #2 ограничилось 5%. При этом второй портфель полностью восстановил потери за 38 календарных дней. Просадка портфеля #1 длилась более 2,5 месяцев.

Облигационные части двух портфелей идентичны. Из недавних операций портфель покинули облигации лизинговой компании «Бэлти-Гранд», их место занял второй выпуск облигаций АО им. Т.Г. Шевченко (300 млн.р., YTM13,55%), размещение которого подходит к завершению. Новые изменения в списке облигаций придутся уже на июль-август.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал