Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ООО «ПЗ «Пушкинское», ООО «С-Инновации», ООО «ТФН»,ООО «ЭЛЕКТРОРЕШЕНИЯ»,ООО «ХайТэк», АО ЛК «Роделен»)

- 22 октября 2022, 11:40

- |

🟢 ООО «ПЗ «Пушкинское». НРА подтвердило кредитный рейтинг на уровне «ВВ+|ru|»

Компания зарегистрирована в 2013 году в Нижегородской области, занимается молочным животноводством и выращиванием зерновых. Компания владеет дойным поголовьем в размере 1 тыс. коров и 17 тыс. га земли.

Ключевыми положительными факторами рейтинговой оценки являются:

• высокая оценка обеспеченности собственными оборотными средствами. Доля собственных средств в оборотных активах на 30.06.2022 г. составила 0,3

• низкая зависимость от поставщиков. Доля крупнейшего поставщика в себестоимости в I полугодии 2022 года не превышает 10%;

• низкая подверженность Компании специфическим отраслевым рискам. НРА отмечает диверсификацию производимой продукции: в структуре выручки за I полугодие 2022 года доля молока составила 47%, продукции растениеводства— 44%.

Ключевыми сдерживающими факторами рейтинговой оценки являются:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Прямой эфир: Что будет с российским рынком акций?

- 28 апреля 2022, 08:52

- |

чтобы обсудить и понять:

- инфраструктурные проблемы рынка: что делать с ETF и расписками

- философию составления портфеля

- есть ли защитные акции на российском рынке

Задавайте свои вопросы спикерам в комментариях. Ждем вас на эфире!

/Обратите внимание, что эфир пройдет в telegram-канале Probonds, подключиться можно будет, нажав на соответствующую кнопку в шапке канала или по ссылке: t.me/probonds?livestream — ставьте напоминание/

Блог компании Иволга Капитал |Результаты самых крупных ETF инвестирующих в ВДО по итогам второго квартала 2021 года

- 02 июля 2021, 09:15

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• iShares iBoxx $ High Yield Corporate Bond ETF (HYG)

Инвестирует большую часть средств высокодоходные облигации номинированные в долларах США. Небольшая часть активов сосредоточена в иностранных (по отношению к Америке) облигациях. Инвестиционные рейтинг покупаемых бумаг от BB до B

• SPDR Barclays High Yield Bond ETF (JNK)

Инвестируют в ВДО со сроком минимум 1 год и объёмом 600 млн долларов, основная часть активов сосредоточена на рынке США, но есть также иностранные облигации

• iShares Broad USD High Yield Corporate Bond ETF (USHY)

На 90% соответствует индексу ICE BofAML US High Yield Constrained Index. Оставшиеся 10% инвестируются в производные инструменты и фонды денежного рынка. Индекс состоит из облигаций с не инвестиционным рейтингом, которые размещены в США. Необходимые условия: фиксированный купон, срок до погашения больше 1 года и объем размещения больше 100 млн. долларов

• Xtrackers USD High Yield Corporate Bond ETF (HYLB)

Инвестируют в индекс Solactive USD High Yield Corporates Total Market Index. В индекс входят высокодоходные облигации номинированные в долларах США, выпущенные по всему миру.

• VanEck Vectors Fallen Angel High Yield Bond ETF (ANGL)

Инвестирует в «Падших ангелов» — компании, которые имели инвестиционные рейтинг в момент выпуска облигаций, но в последствии получили не инвестиционный рейтинг

Доходности ETF за первые два квартала 2021 года:

• HYG 2.69%

• JNK 2.9%

• USHY 3.49%

• HYLB 2.61%

• ANGL 4.36%

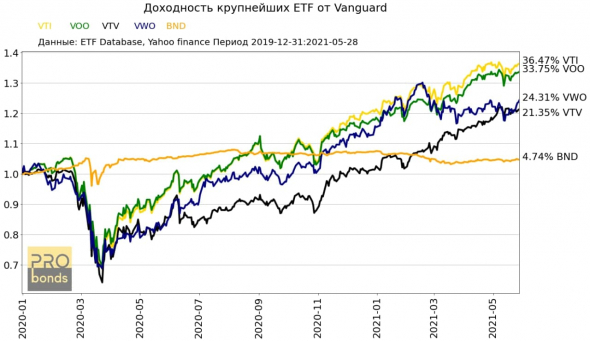

Блог компании Иволга Капитал |Доходности крупнейших ETF от Vanguard

- 31 мая 2021, 11:10

- |

• Vanguard Total Stock Market ETF (VTI) 4000 американских акций

• Vanguard S&P 500 ETF (VOO) Индекс S&P 500

• Vanguard Value ETF (VTV) Американские акции с самой большой капитализацией

• Vanguard FTSE Emerging Markets ETF (VWO) Акции развивающихся стран

• Vanguard Total Bond Market ETF (BND) Американские облигации с инвестиционным рейтингом

Доходности ETF с 2020 года:

• VTI 36.47%

• VOO 33.75%

• VTV 21.35%

• VWO 24.31%

• BND 4.74%

Доходности ETF с начала 2021 года:

• VTI 13.24%

• VOO 13.50%

• VTV 19.71%

• VWO 8.88%

• BND -2.45%

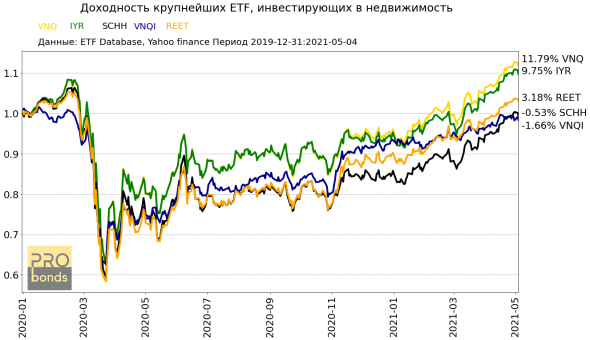

Блог компании Иволга Капитал |Доходности крупнейших ETF, инвестирующих в недвижимость

- 07 мая 2021, 16:27

- |

- Vanguard Real Estate Index Fund (VNQ) Американская недвижимость

- iShares U.S. Real Estate ETF (IYR) Американская недвижимость

- Schwab US REIT ETF (SCHH) Американская недвижимость

- Vanguard Global ex-U.S. Real Estate Index Fund ETF (VNQI) Европейская недвижимость и недвижимость Азиатско-Тихоокеанского региона, за исключением США

- iShares Global REIT ETF (REET) Широкий спектр инвестиций включающий в себя развитые и развивающиеся страны

- Пандемия сильно повлияла на доходности фондов недвижимости, в марте проглого года максимальные просадки достигали 44,5%

Доходности ETF с 2020 года:

• VNQ +11.79%

• IYR +9.75%

• SCHH -0.53%

• VNQI -1.66%

• REET +3.18%

Доходности ETF с начала 2021 года:

• VNQ +18.13%

• IYR +16.88%

• SCHH +17.78%

• VNQI +5.54%

• REET +15.50%

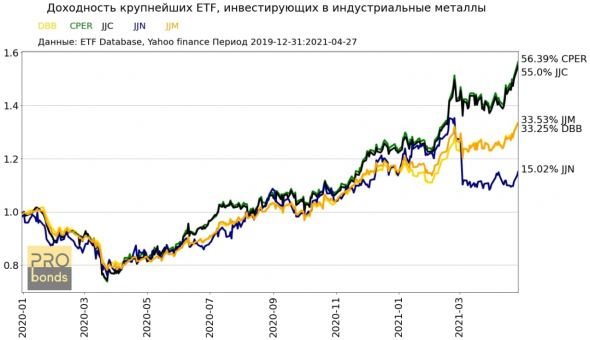

Блог им. andreihohrin |Доходность крупнейших ETF, инвестирующих в индустриальные металлы

- 01 мая 2021, 13:02

- |

• Invesco DB Base Metals Fund (DBB): Инвестирует в корзину металлов, включающую медь, цинк, алюминий

• United States Copper Index Fund (CPER): Инвестирует 100% средств в медь

• iPath Series B Bloomberg Copper Subindex Total Return ETN (JJC): Инвестирует 100% средств в медь

• iPath Series B Bloomberg Nickel Subindex Total Return ETN (JJN): Инвестирует 100% средств в никель

• iPath Series B Bloomberg Industrial Metals Subindex Total Return ETN (JJM): Инвестирует в корзину металлов, включающую медь, цинк, алюминий

Наибольшую доходность с начала 20 года показали индексы меди, в то же время диверсифицированные индексы хоть и показали не такую высокую доходность имеют меньшую волатильность

Доходность (годовая волатильность) ETF с начала 2020 года:

• DBB +33.25% (18.61%)

• CPER +56.39% (25.03%)

• JJC +55.00% (27.12%)

• JJN +15.02% (28.37%)

• JJM +33.53% (19.55%)

Доходность ETF с начала 2021 года:

• DBB 16.76%

• CPER 25.80%

• JJC 25.84%

• JJN -0.58%

• JJM 15.58%

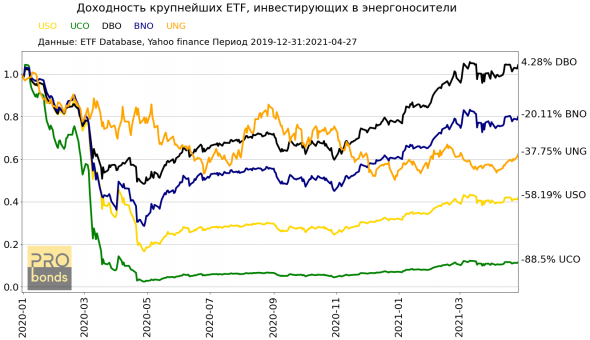

Блог компании Иволга Капитал |Результаты самых крупных ETF инвестирующих в энергоносители

- 29 апреля 2021, 12:13

- |

Из 5 крупнейших по сумме чистых активов ETF, инвестирующих в энергоносители, 3 инвестируют исключительно в нефть,1 фонд инвестирует в нефть или фонды денежного рынка и только 1 фонд инвертирует в натуральный газ.

• United States Oil Fund (USO):

100% средств в WTI

• ProShares Ultra Bloomberg Crude Oil (UCO):

100% в WTI с двойным плечом

• Invesco DB Oil Fund (DBO):

100% средств в WTI или в фондах денежного рынка

• United States Brent Oil Fund (BNO):

100% средств в Brent

• United States Natural Gas Fund (UNG):

100% средств в натуральный газ

2020 год стал крайне неудачным для энергоносителей. Падение спроса из-за массовых локдаунов крайне негативно повлияло на цены

Доходности ETF с начала 2020 года:

• USO -58.19%

• UCO -88.50%

• DBO 4.28%

• BNO -20.11%

• UNG -37.75%

За счёт крайне низкой базы 20 года в 21 все индексы показывают высокую доходность.

Доходности ETF с начала 2021 года:

• USO +31.51%

• UCO +66.23%

• DBO +34.21%

• BNO +32.08%

• UNG +18.87%

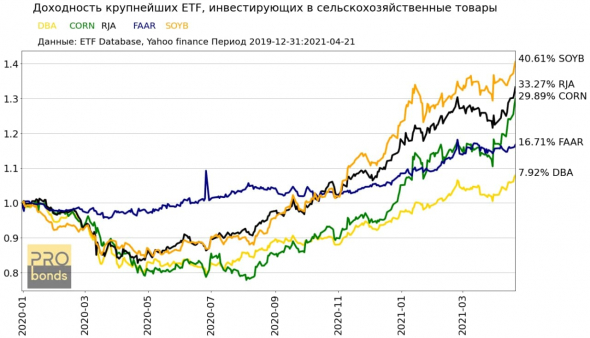

Блог компании Иволга Капитал |Результаты самых крупных ETF инвестирующих в сельскохозяйственные товары

- 23 апреля 2021, 08:55

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• Invesco DB Agriculture Fund (DBA)

Инвестирует в широкий спектр сельскохозяйственных культур

• Teucrium Corn Fund (CORN)

Все 100% фонда инвестируются в кукурузу

• RICI-Agriculture ETN (RJA)

Инвестирует в широкий спектр сельскохозяйственных культур

• First Trust Alternative Absolute Return Strategy Fund (FAAR)

Инвестирует в широкий спектр сельскохозяйственных культур

• Teucrium Soybean (SOYB)

Все 100% фонда инвестируются в соевые бобы

Доходность (годовая волатильность) ETF с начала 2020 года:

• DBA 7.92% (13.77%)

• CORN 29.89% (19.94%)

• RJA 33.27% (16.64%)

• FAAR 16.71% (13.72%)

• SOYB 40.61% (16.01%)

Доходность ETF с начала 2021 года:

• DBA 12.77%

• CORN 27.23%

• RJA 16.14%

• FAAR 8.27%

• SOYB 15.06%

Блог компании Иволга Капитал |Результаты самых крупных ETF инвестирующих в ВДО

- 22 апреля 2021, 10:54

- |

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• iShares iBoxx $ High Yield Corporate Bond ETF (HYG)

Инвестирует большую часть средств высокодоходные облигации номинированные в долларах США. Небольшая часть активов сосредоточена в иностранных (по отношению к Америке) облигациях. Инвестиционные рейтинг покупаемых бумаг от BB до B

• SPDR Barclays High Yield Bond ETF (JNK)

Инвестируют в ВДО со сроком минимум 1 год и объёмом 600 млн долларов, основная часть активов сосредоточена на рынке США, но есть также иностранные облигации

• iShares Broad USD High Yield Corporate Bond ETF (USHY)

На 90% соответствует индексу ICE BofAML US High Yield Constrained Index. Оставшиеся 10% инвестируются в производные инструменты и фонды денежного рынка

Индекс состоит из облигаций с неинвестиционным рейтингом, которые размещены в США. Необходимые условия: фиксированный купон, срок до погашения больше 1 года и объем размещения больше 100 млн. долларов

( Читать дальше )

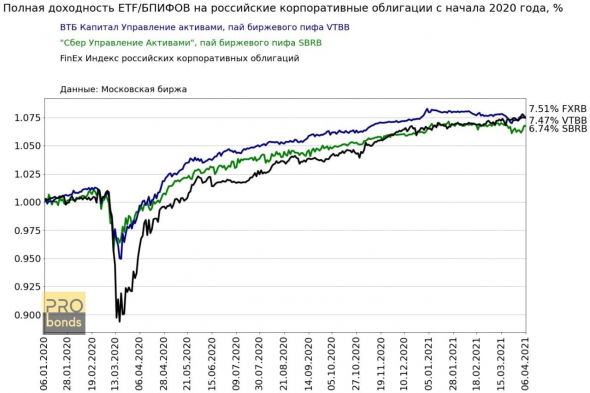

Блог компании Иволга Капитал |На Московской бирже немного ETF на рублевые облигации. Но они есть

- 08 апреля 2021, 05:57

- |

На текущий момент на Московской бирже доступно 3 основных ETF/БПИФ на российские корпоративные облигации: от ВТБ (VTBB), Сбербанка (SBRB) и FinEX (FXRB)

Результаты фондов с начала 2020 года:

FXRB Доходность: 7.51% Годовая волатильность: 8.71% Максимальная просадка: -11.6%

VTBB Доходность: 7.47% Годовая волатильность: 4.64% Максимальная просадка: -6.24%

SBRB Доходность: 6.74% Годовая волатильность: 5.24% Максимальная просадка: -5.35%

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал