Блог компании Иволга Капитал |Рынки и прогнозы. Рубль останется крепким

- 24 мая 2021, 06:42

- |

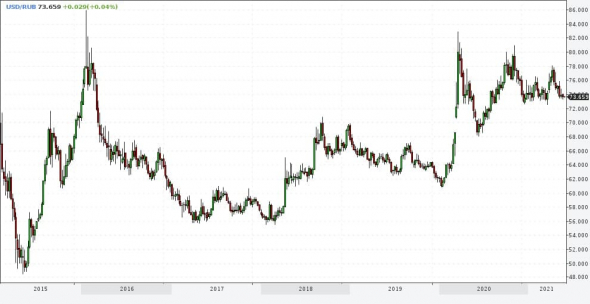

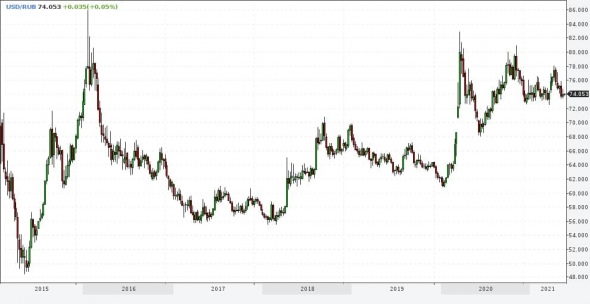

Продолжаю ставить если не на укрепление рубля, то на его стабильность. На страхах новых санкций и быстрой эскалации конфликта между Россией и США или Украиной, вероятно, участники валютного рынка активно меняли рубли на доллары и евро. Лимит этого обмена, похоже, исчерпан. Рубль при этом имеет более высокую ключевую ставку, имеющую возможность к дальнейшему росту, и предсказуемую инфляцию. Чего нельзя сказать про базовые валюты. Возможно, преодоление уровня 73 рубля за доллар спровоцирует закрытие части позиций против рубля и создаст новый импульс к укреплению.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Финансовые рынки 20 мая

- 21 мая 2021, 09:08

- |

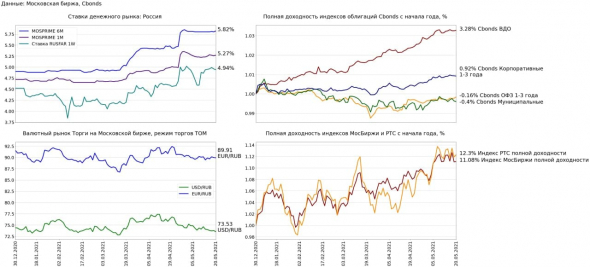

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.02 п.п. до 5.82% (+0.02 п.п. н/н, +0.92 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.27% (+0.04 п.п. н/н, +0.55 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.02 п.п. до 4.94% (+0.0 п.п. н/н, -0.58 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.35% до 73.53 USD/RUB (-0.74% н/н, -1.19% с начала года)

• Рубль по отношению к евро укрепился на 0.04% до 89.9125 EUR/RUB (+0.52% н/н, -1.75% с начала года)

Рынок акций:

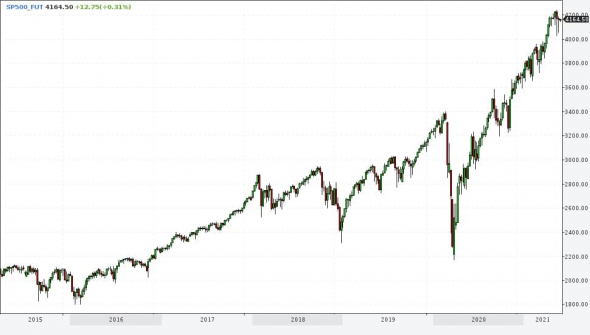

• Индекс полной доходности Московской биржи вырос на 0.04% до 6612.62 пунктов (-1.0% н/н, +11.08% с начала года)

• Индекс полной доходности РТС вырос на 0.37% до 2818.32 пунктов (-0.72% н/н, +12.3% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.03% (+0.05% н/н, +3.28% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.01% (+0.02% н/н, +0.92% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.07% (+0.16% н/н, -0.16% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.03% (-0.1% н/н, -0.4% с начала года)

Блог компании Иволга Капитал |Финансовые рынки 19 мая

- 20 мая 2021, 09:07

- |

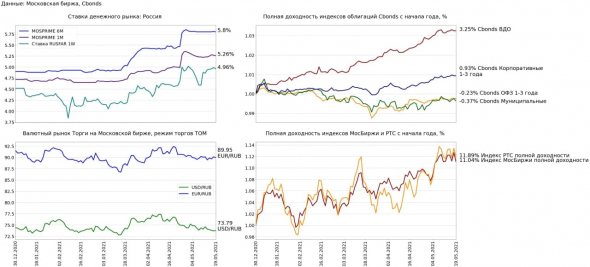

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.8% (+0.0 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.26% (+0.03 п.п. н/н, +0.54 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.03 п.п. до 4.96% (+0.1 п.п. н/н, -0.56 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.12% до 73.79 USD/RUB (-1.13% н/н, -0.84% с начала года)

• Рубль по отношению к евро укрепился на 0.2% до 89.95 EUR/RUB (-0.2% н/н, -1.71% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -1.44% до 6610.07 пунктов (-0.08% н/н, +11.04% с начала года)

• Индекс полной доходности РТС снизился на -1.36% до 2807.81 пунктов (+0.26% н/н, +11.89% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций не изменился (+0.1% н/н, +3.25% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет не изменился (+0.08% н/н, +0.93% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет не изменился (+0.04% н/н, -0.23% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.12% (-0.09% н/н, -0.37% с начала года)

Блог компании Иволга Капитал |Финансовые рынки 18 мая

- 19 мая 2021, 09:01

- |

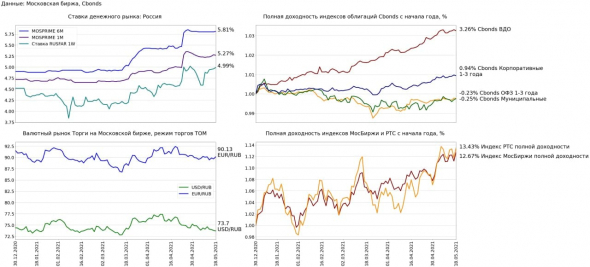

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.81% (+0.01 п.п. н/н, +0.91 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.27% (+0.05 п.п. н/н, +0.55 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.99% (+0.11 п.п. н/н, -0.53 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на -0.14% до 73.7 USD/RUB (-0.54% н/н, -0.96% с начала года)

• Рубль по отношению к евро подешевел на 0.51% до 90.13 EUR/RUB (+0.09% н/н, -1.52% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 1.33% до 6706.82 пунктов (+1.44% н/н, +12.67% с начала года)

• Индекс полной доходности РТС вырос на 1.48% до 2846.52 пунктов (+1.34% н/н, +13.43% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.05% (+0.11% н/н, +3.26% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.04% (+0.1% н/н, +0.94% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.01% (+0.05% н/н, -0.23% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.06% (-0.01% н/н, -0.25% с начала года)

Блог компании Иволга Капитал |Финансовые рынки 17 мая

- 18 мая 2021, 09:12

- |

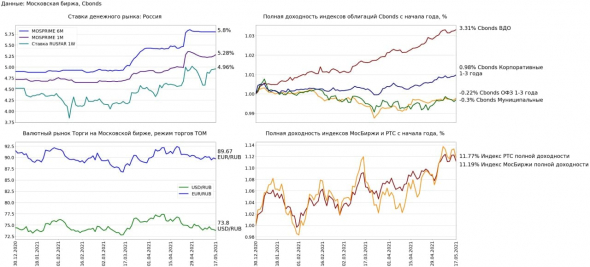

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.8% (+0.0 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.03 п.п. до 5.28% (+0.05 п.п. н/н, +0.56 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.01 п.п. до 4.96% (+0.37 п.п. н/н, -0.56 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.29% до 73.8 USD/RUB (-0.74% н/н, -0.83% с начала года)

• Рубль по отношению к евро укрепился на 0.22% до 89.67 EUR/RUB (-0.6% н/н, -2.02% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.94% до 6618.89 пунктов (-1.05% н/н, +11.19% с начала года)

• Индекс полной доходности РТС снизился на -1.35% до 2805.01 пунктов (-1.29% н/н, +11.77% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.06% (+0.01% н/н, +3.31% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.07% (+0.04% н/н, +0.98% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.09% (-0.02% н/н, -0.22% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.1% (-0.16% н/н, -0.3% с начала года)

Блог компании Иволга Капитал |Результаты отраслевых индексов Московской биржи за неделю

- 17 мая 2021, 08:45

- |

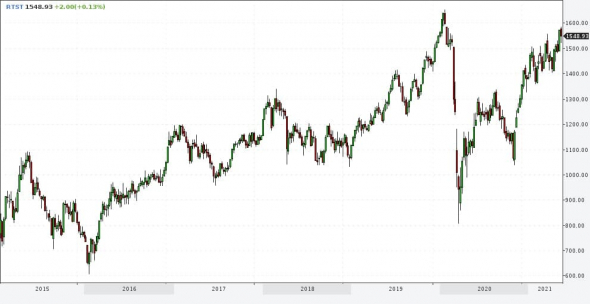

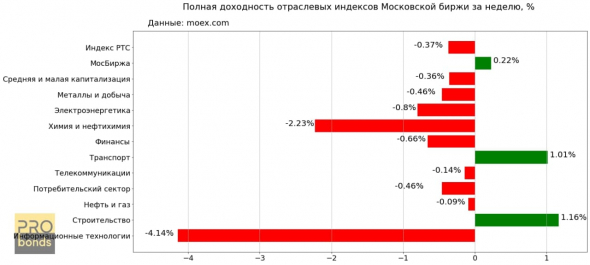

Индекс московской биржи за неделю вырос на 0.22%, Индекс РТС снизился на -0.37%

• Индекс нефти и газа -0.09% (С начала года: 10.3%)

• Индекс потребительского сектора -0.46% (С начала года: 5.97%)

• Индекс телекоммуникации -0.14% (С начала года: 0.38%)

• Индекс транспорта + 1.01% (С начала года: 0.47%)

• Индекс финансов -0.66% (С начала года: 39.53%)

• Индекс химии и нефтехимии -2.23% (С начала года: 23.51%)

• Индекс электроэнергетики -0.8% (С начала года: -1.28%)

• Индекс металлов и добычи -0.46% (С начала года: 16.32%)

• Индекс средней и малой капитализации -0.36% (С начала года: 7.92%)

• Индекс строительных компаний +1.16%

• Индекс информационных технологий -4.14%

Блог компании Иволга Капитал |Финансовые рынки 14 мая

- 17 мая 2021, 08:36

- |

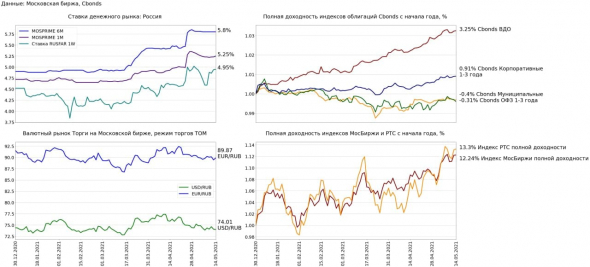

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.8% (+0.0 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.02 п.п. до 5.25% (+0.02 п.п. н/н, +0.53 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.01 п.п. до 4.95% (+0.36 п.п. н/н, -0.57 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.09% до 74.0125 USD/RUB (+0.19% н/н, -0.54% с начала года)

• Рубль по отношению к евро подешевел на 0.47% до 89.87 EUR/RUB (+0.11% н/н, -1.8% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.04% до 6681.67 пунктов (+0.22% н/н, +12.24% с начала года)

• Индекс полной доходности РТС вырос на 0.16% до 2843.37 пунктов (-0.37% н/н, +13.3% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.02% (-0.03% н/н, +3.25% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.01% (+0.07% н/н, +0.91% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.01% (+0.03% н/н, -0.31% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на -0.1% (-0.07% н/н, -0.4% с начала года)

Блог компании Иволга Капитал |Рынки и прогнозы. Рост - тактический

- 17 мая 2021, 07:46

- |

В очередной раз подтверждаю мысль о перспективной стабильности рубля. 74 рубля за доллар, которые мы сейчас наблюдаем, вряд ли окажутся очередным локальным дном. Напротив, думаю, есть потенциал укрепления в район 70.

( Читать дальше )

Блог компании Иволга Капитал |Финансовые рынки 13 мая

- 14 мая 2021, 12:36

- |

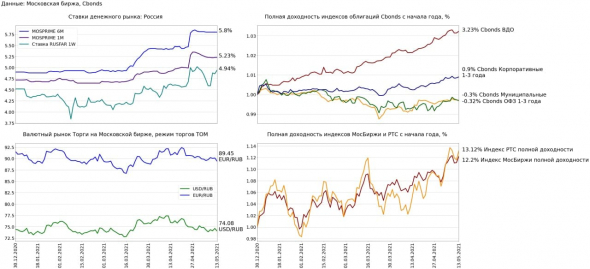

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.8% (+0.0 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.23% (-0.01 п.п. н/н, +0.51 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.08 п.п. до 4.94% (+0.22 п.п. н/н, -0.58 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.74% до 74.0775 USD/RUB (-0.33% н/н, -0.45% с начала года)

• Рубль по отношению к евро укрепился на 0.75% до 89.45 EUR/RUB (-0.13% н/н, -2.26% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.97% до 6679.31 пунктов (+0.85% н/н, +12.2% с начала года)

• Индекс полной доходности РТС вырос на 1.37% до 2838.87 пунктов (+1.19% н/н, +13.12% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.08% (+0.02% н/н, +3.23% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.05% (+0.07% н/н, +0.9% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на -0.06% (-0.05% н/н, -0.32% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на -0.02% (+0.04% н/н, -0.3% с начала года)

Блог компании Иволга Капитал |Финансовые рынки 12 мая

- 13 мая 2021, 08:13

- |

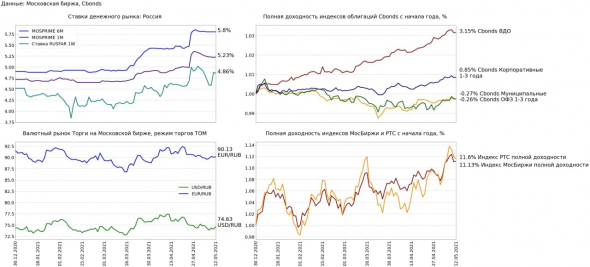

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.8% (-0.01 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.23% (-0.03 п.п. н/н, +0.51 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.02 п.п. до 4.86% (+0.02 п.п. н/н, -0.66 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.72% до 74.63 USD/RUB (-0.31% н/н, +0.29% с начала года)

• Рубль по отношению к евро подешевел на 0.09% до 90.13 EUR/RUB (+0.28% н/н, -1.52% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.06% до 6615.24 пунктов (+0.29% н/н, +11.13% с начала года)

• Индекс полной доходности РТС снизился на -0.3% до 2800.61 пунктов (+0.8% н/н, +11.6% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций не изменился (+0.1% н/н, +3.15% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.02% (-0.02% н/н, +0.85% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.01% (+0.04% н/н, -0.26% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.04% (+0.09% н/н, -0.27% с начала года)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал