Блог компании Иволга Капитал |Акции и товары исчерпывают потенциал повышения. Рубль готов к дальнейшему укреплению

- 11 мая 2021, 07:03

- |

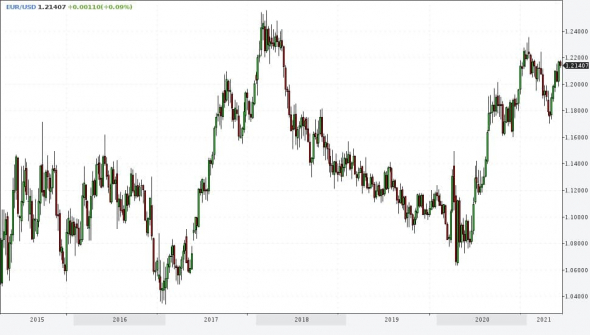

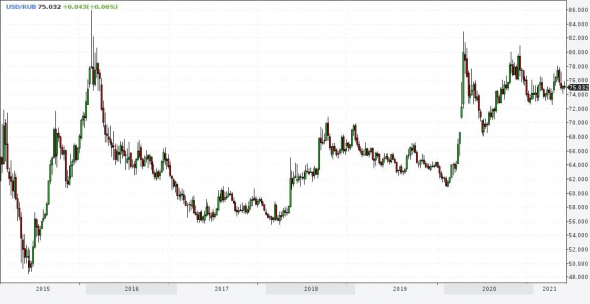

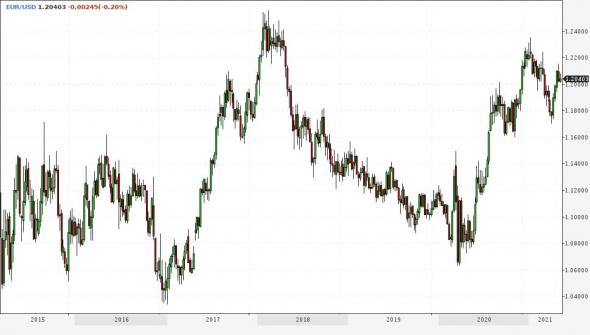

Как обычно, сначала о рубле. Подтверждаю предыдущие предположения: рубль имеет больше шансов на укрепление, чем на ослабление. Ждал бы его в мае ближе к 72 единицам за доллар, а в случае прохождения этого уровня вниз, закладывал бы снижение еще на пару-тройку рублей.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог компании Иволга Капитал |Рынки и прогнозы. Скепсис в отношении американских акций и нефти

- 04 мая 2021, 07:11

- |

Замечаю уменьшение полемики о судьбах рубля. Напряжения и эмоций здесь было много в течение весны. Надо сказать, рубль за это время принципиально не ослаб, а в течение апреля даже несколько укрепился к доллару. Считаю, что нацвалюта в значительной мере вобрала в себя худшие ожидания участников рынка, эти ожидания уже включены в цену. И не ждал бы ослабления рубля в близкой перспективе. Думаю, в предстоящие недели рубль будет или стабилен вблизи сложившихся котировок, или укрепится.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Фондовое и рублевое спокойствие, но доллар готовится к наступлению

- 26 апреля 2021, 06:05

- |

Как и неделей ранее, считаю, что потенциал ослабления российской валюты ограничен, всё еще продолжал бы ставить на его некоторое укрепление. Однако не думаю, что пара доллар/рубль в ближайшие недели способна уйти вниз из сложившегося диапазона (72-78 рублей за доллар).

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Ставлю на стабилизацию рубля и облигаций, подъем рынков акций и нефти и снижение золота

- 19 апреля 2021, 05:55

- |

Рубль. В отношении российской валюты много страхов. И страхи, полагаю, в достаточной мере учтены в котировках. Продолжаю считать 80 рублей за доллар верхним рубежом нынешнего рублевого ослабления. И ожидаю или колебания рубля в паре с долларом и евро вблизи сложившихся уровней, или с некоторого его укрепления.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Рост американского рынка и рост доллара пока могут продолжиться параллельно

- 05 апреля 2021, 06:28

- |

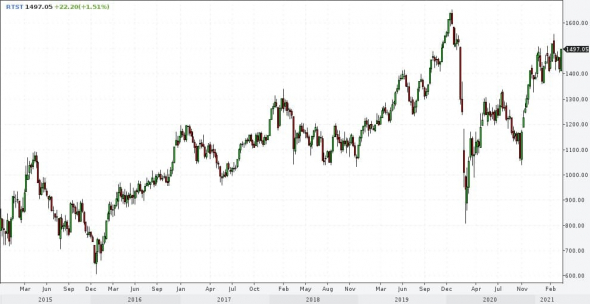

Самый устойчивый из биржевых трендов, судя по графику – тренд роста американского рынка акций. Несмотря на скептическое отношение к нему, рост, наиболее вероятно, будет продолжен и на наступающей неделе. Прошлой осенью я высказывал предположение, что кульминация этого роста придется на середину весны. Но видимо, произойдет она несколько позже.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Не беспокоюсь ни за рубль, ни за облигации, ни за нефть

- 29 марта 2021, 06:59

- |

Коротко об основных ожиданиях от рынков.

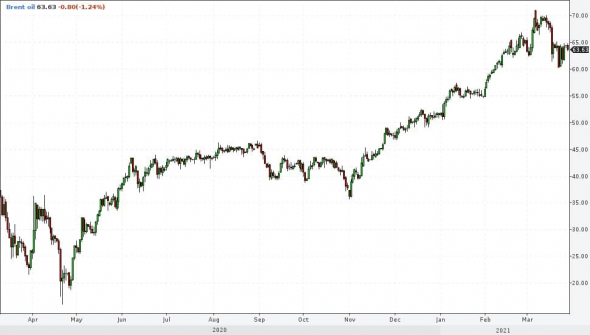

Наиболее обсуждаемая тема – нефть. Авария в Суэцком канале быстро остановила наметившееся падение нефтяных котировок. Считаю, что минимумы нефти, поставленные на ушедшей неделе (60 долл./барр. по Brent), мы в течение нескольких недель не увидим. Делать ставки на трендовый рост тоже не буду.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Надежды на стабилизацию.

- 22 марта 2021, 06:23

- |

Знаковыми событиями прошедшей недели стали обвал нефти и обострение риторики между США и Россией на уровне глав государств. Кроме того, в пятницу Банк России поднял ключевую ставку с 4,25% до 4,5%.

Неделей ранее считал, что нефть будет продолжать рост. Расчет оказался ошибочным. На сегодня не думаю, что движение нефти вниз будет глубоким, однако оно еще возможно. Вероятно, энергоресурс уходит в боковой тренд вблизи или ниже нынешних отметок.

( Читать дальше )

Блог компании Иволга Капитал |Динамика товарных активов с начала года

- 18 марта 2021, 06:23

- |

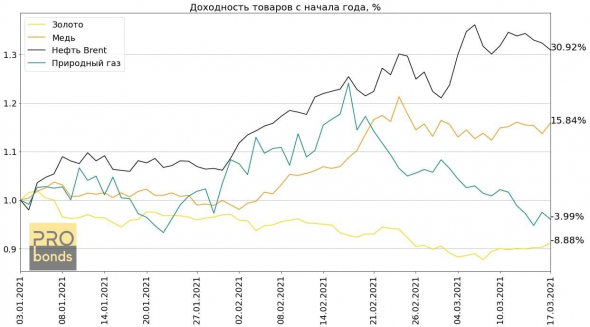

За прошедшую неделю (05.03.2021-12.03.2021) цена природного газа снизилась на 3.64% (-3.99% с начала года),

Золото выросло на 1.63% (-8.88% с начала года),

Медь выросла на 1.4% (+15.84% с начала года),

Нефть Brent снизилась на 0.66% (+30.92% с начала года),

Индекс CRB (The Thomson Reuters), включающий в себя 19 различных промышленных товаров, за прошлую неделю вырос на 0.18% (+15.3% с начала года).

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Вероятное закрытие короткой позиции в золоте в портфеле PRObonds

- 15 марта 2021, 10:24

- |

Если спот-цена золота превысит 1 743 долл./унц., короткая позиция во фьючерсе на золото (GOLD-3.21) будет сокращена в портфеле PRObonds #2 с 5% до 2,5% от активов.

Источник графика: profinance.ru

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Рынки и прогнозы. Противоречия. И закрытие короткой позиции в золоте

- 15 марта 2021, 07:22

- |

Динамика рынков, и уже сложившаяся, и еще предстоящая противоречива.

Так, к примеру, мы видим одновременное укрепление доллара к евро при растущем глобальном фондовом и товарном рынке, наблюдаем проседание отечественных облигаций параллельно с ростом акций.

Несколько предположений о дальнейших векторах движения цен.

Сначала о нефти. Тренд ее роста, несмотря на коррекцию последних дней, думаю, продолжится. Достаточным условием для этого может быть постепенное или массовое закрытие хеджирующих коротких позиций в данном товаре. Которые должны были накапливаться на уровнях в 50-60 долл./барр. по Brent.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал