Блог им. andreihohrin |МСБ-Лизинг. Отчетность по РСБУ за 9 мес 2019 года

- 29 октября 2019, 08:23

- |

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.

Отчетность отражает рост показателей бизнеса и сохранение устойчивого финансового положения компании.МСБ-Лизинг (облигации с купонами 13,75% и 12,75% входят в портфели PRObonds совокупно на 12,5% от активов) предоставил отчетность по РСБУ за 9 мес 2019. Компания прибыльна (чистая прибыль 7,5 млн.р. в сравнении с 10,4 млн.р. за 9 мес прошлого года), выросли выручка и долг (за счет долгосрочных обязательств). При этом доля собственного капитала в пассивах остается на достаточно высоком уровне — 19% от пассивов.

Отчетность по РСБУ: https://www.probonds.ru/posts/131-msb-lizing-otchetnost-po-rsbu-za-9-mes-2019-goda.html@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. andreihohrin |МСБ-Лизинг расшифровал лизинговый портфель по состоянию на 1 сентября

- 19 сентября 2019, 13:32

- |

Лизинговый портфель ООО «МСБ-Лизинг»: объем и стру

ктура

По состоянию на 1 сентября 2019 г. лизинговый портфель компании составил 1271.7 млн. руб., прирост 30% к аналогичной дате предыдущего года.

Развитие бизнеса компании в последние месяцы происходит за счет диверсификации географии ведения бизнеса и предметов лизинга:

✓ в августе были переданы в лизинг полувагоны клиентам в Екатеринбурге и Казани;

✓ структура портфеля по видам предметов лизинга была более диверсифицирована, чем месяцем ранее, за счет увеличения доли жд — техники с 8% до 11%;

✓ структура лизингового портфеля по регионам, в котором доля крупнейшего региона на 1 сентября не превышает уровень 40%, свидетельствует о хорошей степени диверсификации.

Компания в настоящее время специализируется на регионах ЮФО и Ставропольского края, при этом происходит постепенное расширение своего присутствие в других регионах: Уральский регион, Москва и Московская область, Республика Татарстан.

( Читать дальше )

Блог им. andreihohrin |МСБ-Лизинг завершает размещение облигаций

- 07 августа 2019, 09:06

- |

Второй выпуск облигаций МСБ-Лизинга размещен на 80%. До сих пор эмитент заявлял планово медленное размещение. Так и шло. Но ближе к концу мы решили ускориться. Так что первичные торги завершатся в течение нескольких дней.

Чем интересна компания? Входит в седьмой десяток лизингодателей России в портфелем более 1,5 млрд.р. Имеет супер-диверсифицированный портфель, и самый ровный его прирост в течение лет среди лизинговых компаний, облигации которых представлены на бирже. Стабильна по прибыли и капиталу, консервативна по заимствованиям. Бумаги МСБ занимают почетные 15% в составе портфелей PRObonds. Первый выпуск облигаций МСБ торгуется выше 101%, даже невзирая на амортизацию.

( Читать дальше )

Блог им. andreihohrin |ВДО: скрипты для первичного рынка и скорости размещения

- 18 июня 2019, 09:29

- |

#скрипт #ходразмещения Год назад в моду и практику вошло размещение розничных выпусков облигаций в течение периода времени. Спустя этот год инвесторам становятся доступны сразу несколько размещаемых выпусков. Появился выбор. И, видимо, он будет расширяться. В первый раз в таблице скриптов у нас сразу 4 имени. А сама таблица начинает выступать шпаргалкой не для покупки бумаги, а для набора хотя бы части портфеля.

Динамика размещений тоже прилагается.

( Читать дальше )

Блог им. andreihohrin |Как идет размещение облигаций МСБ-Лизинга (купон 12,75%) и ОбъединенияАгроЭлита (купон 13,75%)

- 11 июня 2019, 08:48

- |

На размещении 2 выпуска, организатором которых выступает созданная мною в этом году Иволга Капитал:

- третий выпуск ОбъединенияАгроЭлита, купон 13,75%

- второй выпуск МСБ-Лизинга, купон 12,75%

В МСБ настроены на спокойный темп продаж облигаций. Т.к. лизинговой компании с диверсифицированным портфелем и небольшими сделками сложно принимать облигационные деньги большими порциями. Лучше распределять во времени, что и происходит. Темп размещения – 5,2 млн.р./день. Завершение размещения ожидается в конце июля, или даже в начале августа.

От Goldman Group, куда входит ОбъединениеАгроЭлита, ждем и 14-18 июня должны получить аудированную отчетность по международным стандартам. Сюрпризов по ней не будет. А вот мнение эмитента о развитии и ожидаемых итогах уже настоящего года – это будет ценным. И это тоже ожидается. Темп размещения – 12,4 млн.р./день. Завершится оно, предположительно, в начале июля.

@AndreyHohrin

( Читать дальше )

Блог им. andreihohrin |Как идет размещение облигаций "ОбъединенияАгроЭлита" (купон 13,75%) и "МСБ-Лизинга" (купон 12,75%)

- 29 мая 2019, 08:08

- |

Как реагирует инвестсообщество на размещения облигаций, официальным организатором которых является пару месяцев назад созданная мною «Иволга Капитал»? Реагирует тепло.

За 7 торговых сессиий 400-миллионный выпуск облигаций «ОбъединенияАгроЭлита» (купон 13,75%) размещен на 35%.

За 2 сессии на 12% размещен 200-миллионный выпуск облигаций «МСБ-Лизинга» (купон 12,75%).

На рынке сразу несколько новых розничных облигационных выпусков, уже в состоянии размещения или в преддверии размещения. «АгроЭлита» и «МСБ» или лидируют по темпам, или уж точно не теряются среди них.

А в этот четверг в 19-30 я (@AndreyHohrin) и @Aleksandrov_Dmitry проведем экспериментальный парный вебинар (https://www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/videos): я как обычно расскажу о рынках и наших портфелях PRObonds, которые никак не выйдут выше 20% годовых, Дмитрий — об обновленных оценках финсостояния «АгроЭлиты», «МСБ» и «ТЕХНО Лизинга».

@AndreyHohrin

( Читать дальше )

Блог им. andreihohrin |Интервью с гендиректором МСБ-Лизинга Романом Трубачевым

- 21 мая 2019, 17:54

- |

Роман Трубачев в содержательном интервью рассказал каналу PRObonds, в чем секрет успешности бизнеса «МСБ-Лизинг», чем биржевые деньги выигрывают у кредитных, почему облигации компании достойны внимания

Тем, кто покупал или интересовался облигациями МСБ-Лизинга, посвящается!

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

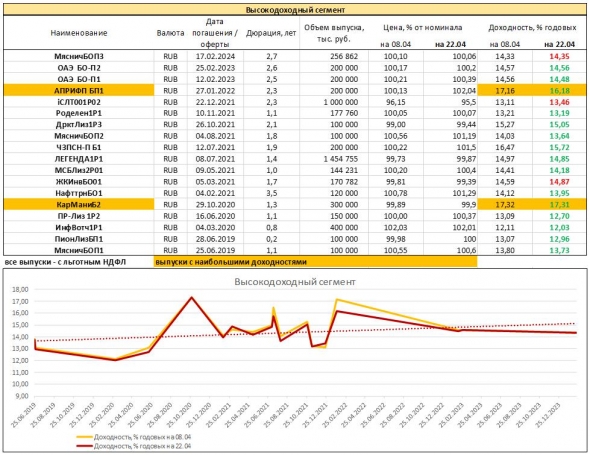

Блог им. andreihohrin |Мониторинг доходностей облигаций высокодоходного рублевого сегмента

- 23 апреля 2019, 08:14

- |

#probondsмонитор Облигации высокодоходного сегмента (наиболее ликвидные выпуски)

• К вопросу об эффективности рынка. КарМани и АПРИ Флай Плэнинг близки по своим экстремальным доходностям. Правда, первая компания, ведущая бизнес МФК, стабильно убыточна. Вторая – имеет нераспределенной прибыли более 300 млн.р., является крупнейшим застройщиком Челябинска, никогда не попадала в убытки, почти не имеет договоров ДДУ и полностью готова к эскроу-счетам.

• Закрепились в группе высокодоходных облигации Софтлайна (iСЛТ). Молчаливо падают котировки облигаций, неприятно молчалив сам эмитент. Чистая прибыль 2018 года менее 250 млн.р. при выручке в 39 млрд.р. не добавляет уверенности в том, что купив бумаги сейчас, купим их на дне.

• Из того, что понимаем и что нравится: ЛЕГЕНДА, ЛК Роделен (правда, доходность не особенно вкусная), МСБ-Лизинг, ТД Мясничий и ОбъединениеАгроЭлита, входящие в Goldman Group, с пониманием развития бизнеса – АПРИ Флай Плэнинг. Все указанные имена прибыльны, имеют высокую норму рентабельности («плавает» она у АПРИ) и, с некоторыми исключениями для ЛЕГЕНДЫ, высокую достаточность собственного капитала.

• Интересно, что длинный конец кривой менее доходен в сравнении с ее серединой. Он сформирован 3 выпусками Goldman Group (2 АгроЭлиты и 1 Мясничий). У GG одно из лучших даже на широком облигационном рынке соотношение капитала к долгу (3,7 млрд.р. против примерно 2,3 млрд.р.). В этом, наверно, причина лояльности покупателей.

( Читать дальше )

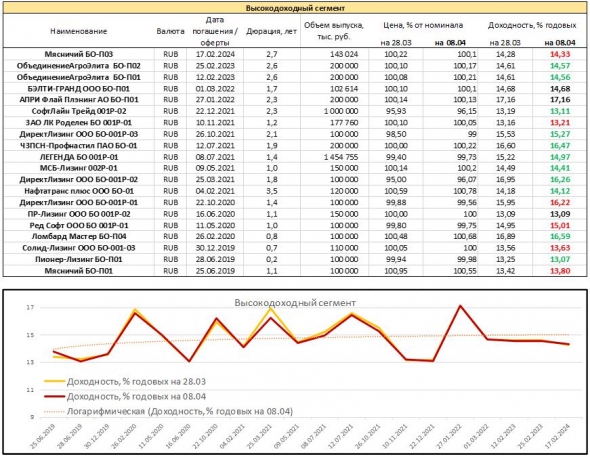

Блог им. andreihohrin |Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

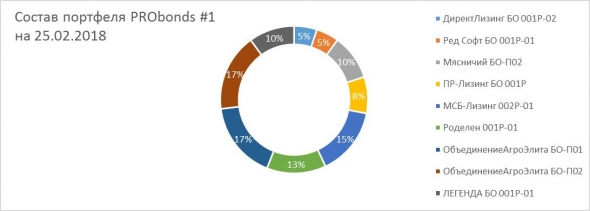

Блог им. andreihohrin |Обзор портфелей высокодоходных облигаций PRObonds

- 25 февраля 2019, 11:14

- |

Портфель PRObonds #1 (портфель высокодоходных облигаций)

С момента запуска 17 июля 2018 и по 24 февраля 2019 прирост портфеля составил 9,0% (с учетом комиссионных издержек, по эффективной ставке, включающей реинвестирование купонов). Это соответствует 14,9% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал