Блог компании Иволга Капитал |Несправедливо и без сентиментов: рубль стал главным аутсайдером среди валют EM в сентябре

- 30 сентября 2020, 09:56

- |

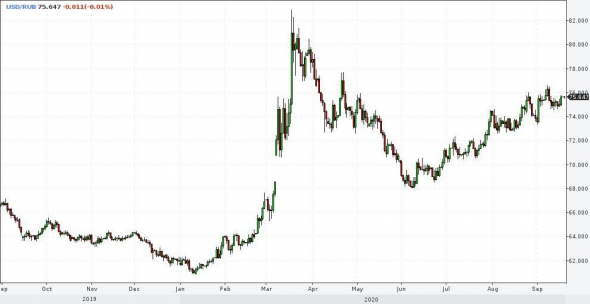

Если летом, когда ослабевал доллар, движение рубля вниз вызывало много вопросов, то сейчас непонимание превращается в пока легкую панику. Сентябрь в течение нескольких лет был месяцем укрепления национальной валюты: после летних месяцев спроса на валюту со стороны предприятий и физлиц, курс рубля восстанавливался почти всегда около весенних значений. Сейчас же тренд ослабления рубля только укрепляется, а границы удорожания доллара и евро расширяются.

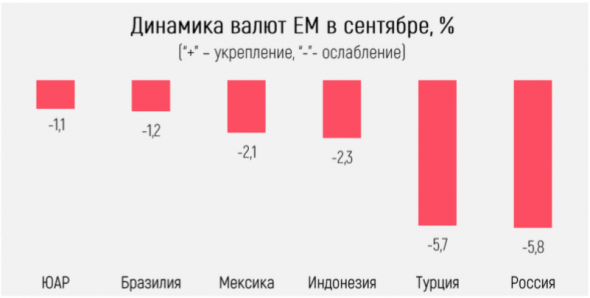

По сравнению с другими странами, за сентябрь российская валюта упала существеннее всего. Для сравнения, турецкая лира, в очередной раз ощутившая на себе последствия вмешательства политики в ДКП, ослабилась на сопоставимую с рублем величину.

Сравнения российских бенчмарков с аналогами на рынках EM также не дают объяснения, почему рубль особенно сильно продолжил движение вниз. Среднее значение дефолтного свопа CDS за 2020 год составило 130, а диапазон колебаний схож с развивающимися странами, чей суверенный рейтинг находится на инвестиционном уровне. То есть рыночные инструменты оценки риска не придают российской экономике наличие дополнительных факторов, делающих экономику более рисковой.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог компании Иволга Капитал |Падение рубля и динамика высокодоходных облигаций

- 29 сентября 2020, 07:35

- |

Доллар и евро продолжают галопировать по отношению к рублю. Не думаю, что падение последнего уже закончилось. Судя по динамике, 85 рублей за доллар – достижимая величина. Т.е. около 10% своей стоимости отечественная валюта еще способна потерять. И потеря, вероятно, будет быстрой. Наверняка после этого потрясения рубль все же вернется к восстановлению, а не заляжет на новом дне.

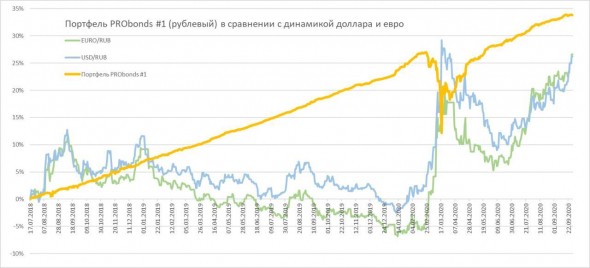

Мы оперируем рублевыми долговыми бумагами. Но бумагами с высокой процентной доходностью. И в этом году наш портфель облигаций доллару и евро проигрывает. Если же брать более длинный период, скажем, с начала ведения портфеля высокодоходных облигаций, даже 85 рублей за доллар конкуренции портфелю пока не сделают. Тогда как любые периоды рублевой стабильности сыграют нам на руку.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Укрепляющийся разрыв между активами развивающихся и развитых стран

- 28 сентября 2020, 09:44

- |

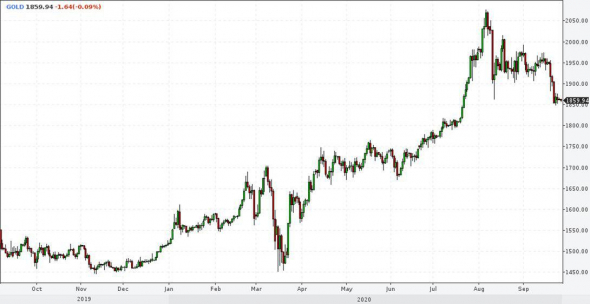

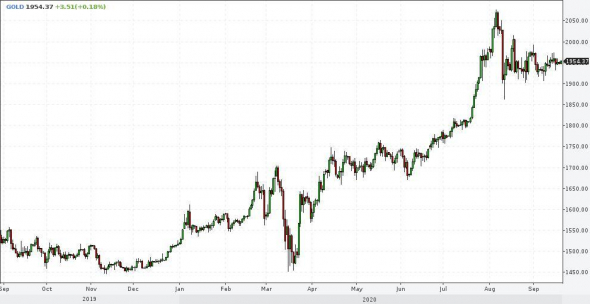

Золото. В сравнении с прогнозами прошлых недель ничего не изменилось. Продолжаю ждать снижения. У нас частично накоплена короткая позиция во фьючерсах на золото, она, скорее всего, увеличится, либо при дальнейшем снижении, либо – это было бы лучше – на отскоке котировок. 1 600 долл./унц. и ниже – очень реальные цены на предстоящий квартал.

Американский фондовый рынок. Если золото уже проигрывает от сокращения денежной ликвидности, то американские акции, в первую очередь высокотехнологичный сектор, все еще в фаворе инвесторов. Полагаю, недалек час, когда индексы последуют за золотом вниз. Но пока рано делать на это ставки. Как и ранее, если все же падение продолжится, буду наблюдать со стороны. Но в качестве базового рассматриваю сценарий или возврата к повышению ближе к максимумам августа, или диапазонных колебаний выше недавних минимумов.

( Читать дальше )

Блог им. andreihohrin |Доллар/рубль. Дошли ли мы до "точки кипения"?

- 24 сентября 2020, 07:28

- |

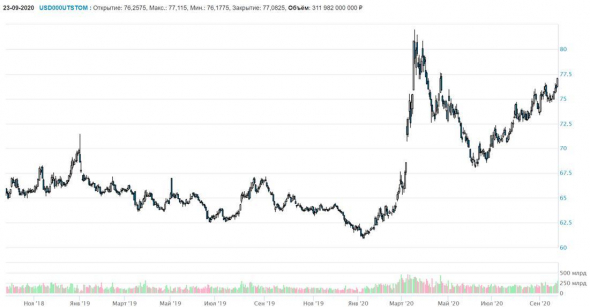

График пары USD/RUB (источник: moex.com). Наступление доллара – последовательное и без заметных откатов. Такому давящему движению свойственно истощаться, когда участники рынка начинают нервничать. Насколько мы с вами сегодня нервничаем, храня деньги в рублях? Думаю, не особенно. Вспомните весну. Близкие к максимумам значения доллара заставляли многих бросить все и вложиться в него. После массового спроса тогда произошло охлаждение рынка и откат валюты вниз. Дошли ли мы до аналогичной точки кипения сейчас? Не думаю. Будущее рубля может быть любым, но в нем есть место и рублевым беспокойствами, и рублевой панике. Предполагаю, на более высоких для доллара и более низких для рубля уровнях.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог им. andreihohrin |Рынки и прогнозы. Формирование диапазонов

- 21 сентября 2020, 07:24

- |

• Золото. Изменений в оценке актива и в прогнозах дальнейшей динамики не происходит. Как и неделю назад, считаю, что золото продолжает накапливать потенциал болезненной коррекции. Водоразделом между сохранением все еще главенствующего восходящего тренда и переходом к снижению можно считать 1 900 – 1 920 долл./унц. (сейчас 1 900 – 1 955) Уход в эту зону и ниже существенно усиливает шансы на падение. У нас уже набрана короткая позиция на четверть от ее целевой величины. Предварительно, наращивать ее будем на ценах ниже 1 900.

• Рубль. Тоже без новых мыслей. По-прежнему, считаю ограниченным потенциал ослабления рубля. Хотя поступательное повышение графиков USD/RUB и EUR/RUB настраивают на то, что повышение все еще не окончено.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Перегрев золота и западных рынков, предполагаемая устойчивость рубля и слабая предсказуемость доллара и нефти.

- 14 сентября 2020, 06:35

- |

• Золото. В моем понимании классический биржевой пузырь. И понимание уже более месяца поддерживается рынком. Т.е. отношение участников рынка к металлу улучшается, правда средняя цена постепенно снижается. Нового энтузиазма и спроса уже недостаточно для удержания котировок. А в будущем усугубит положение и разочарование уже купивших. Баланс спроса и предложения смещается в сторону предложения. Попытки роста его только ухудшат. Мы начали открывать короткую позицию в золотых фьючерсах в начале прошлой недели и планируем продолжить.

• Рубль. Оцениваю как высокую вероятность остановки в ослаблении рубля. Ждал бы даже его постепенного укрепления. Открывать короткую позицию в парах USD/RUB или EUR/RUB не планирую, поскольку запас их потенциальной доходности ограничен. Но, по-моему, эмоциональный перелом, когда большинство начало готовиться к еще худшим для рубля временам, на прошедшей неделе произошел. Причем рубль за эту неделю окреп, пусть и не существенно. Нельзя утверждать, что дно ослабления позади. Оно просто где-то рядом.

( Читать дальше )

Блог им. andreihohrin |Падение рынков и устойчивость рубля. «И всё-таки – что это было?»

- 09 сентября 2020, 07:06

- |

Вчерашний день на биржевых площадках запомнился и продолжением обвала американских фондовых индексов (S&P500 -2,8%, NASDAQ Composite -4,1%) и нефти (Brent -6%), за которыми следовали российские индексы (RTS -2,4%, IMOEX -1,5%), и устойчивостью рубля. Рубль за вчера почти не изменился ни к доллару, ни к евро.

В моем понимании, американские акции, в массе отвязанные от бизнес-реальности, начали серьезное падение. Разворот – часто сложная конструкция, и вполне вероятно, сперва мы увидим всплеск спроса на упавшие бумаги и их рост. Но рост, как я полагаю, ограниченный. Избыточная ликвидность рынком освоена. Удерживать высокие ценовые уровни более-менее долго вряд ли возможно.

Снижение ведущих акций должно вызвать спрос на доллар как базовую валюту фондирования. По моим ожиданиям, пара EUR/USD в близкой перспективе окажется ниже 1,17 и на этом не остановится. Золото как еще одна альтернатива доллару – видимо, тоже продолжит отходить от своих максимальных отметок.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Перегрев золота, интерес к доллару, интрига вокруг нефти, рубля и акций

- 07 сентября 2020, 07:38

- |

NASDAQ Composite, источник profinance.ru

Начну с более понятных мне инструментов. Это о золото и доллар. Золото в состоянии однозначного для меня перегрева. Массовые ожидания глобальной инфляции подогрели многолетний спрос на металл и отправили его на исторические высоты. Сам спрос в течение последних полутора лет имел преимущественно инвестиционную природу. Началось с увеличения доли металла в резервах центральных банков, закончилось стремительным ростом активов золотых ETF. Август, вероятно, стал переломным месяцем для котировок драгметалла. Ажиотаж в отношении металла и расположенность участников рынка к нему сохраняются, но новый спрос уже не способен удерживать цены. В течение сентября мы может увидеть более или менее жесткую коррекцию. Которая имеет потенциал продолжения на месяцы вперед.

Доллар выступает в качестве антагониста. Отношение к американской валюте ухудшалось со второй половины весны, и уже месяц как значительная часть экспертов прочит ей долгое снижение. Но котировки этого не подтверждают. Пара EUR/USD стабилизировалась в районе 1,18-1,2 доллара за евро и накапливает перекупленность. Напряженность на фондовых и товарных площадках может резко повысить спрос на доллары. Видимо, это уже и происходит. Не знаю, насколько может снизиться главная валютная пара, но само снижение, по-моему, назрело.

( Читать дальше )

Блог компании Иволга Капитал |Лето, которое не понравилось рублю

- 01 сентября 2020, 07:30

- |

Уровень риска для страны за летние месяцы значительным образом не изменился. Индикатор странового риска на пять лет CDS (первый график, сравнение с динамикой USD/RUB) в среднем находился на уровне 100 б.п. в течение июля-августа. Даже во время развития истории с Белоруссией оценка риска России не превышала этот предел.

Сравнение динамики CSD 5YR на Россию и курса пары USD/RUB

Источник: MarketTwits

Другим важным индикатором отклонения рубля от фундаментальной оценки является возросшая разница динамики нефтяных цен и рубля (второй график, сравнение с парой RUB/USD). За июль и август нефть сорта Brent сменила уровень $40 на $45. Российские власти, в частности монетарные, пытаются сделать динамику рубля независимой от цен на нефтяном рынке, но последние несколько лет их динамика слишком схожа. Стоит признать, что рост цен на нефть сейчас выглядит неустойчивым. Однако несколько месяцев назад более предсказуемым нефтяной рынок не был, а в ретроспективе нескольких лет рубль весьма выражено реагировал на рост цен без оглядки на его причины.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Рубль, EUR/USD, золото, нефть, акции, облигации

- 31 августа 2020, 07:39

- |

• Рубль. Скорее всего, 24-28 августа произошла локальная паника в рубле. При этом явных фундаментальных причин для дальнейшего падения я не вижу. В качестве факторов давления: во второй половине сентября Банк России может снизить ставку до 4%, какие-то, вероятно, несущественные санкции по «делу Навального» и поддержке А.Лукашенко. Ожидаю или умеренного укрепления, или остановки в ослаблении. Дальнейшее ослабление, если оно все же наступит, будет усиливать стресс участников, сокращая потенциал ослабления. На рубль также может положительно повлиять нефть (см.ниже).

• EUR/USD. Всплеск интереса к евро в начале августа не стал итоговым и не развернул тенденцию роста EUR/USD, только приостановил ее. Затем мнения участников опять разделились. И на сей момент достаточно разнонаправленны. Есть ожидания пары по 1,23, 1,3-1-4. Есть и достаточно много – опасения или ожидания скорого разворота доллара. Т.е. разочарования в долларе, которое послужило бы капитуляцией долларовых быков и примерной разворотной точкой в росте пары, нет. Более вероятен диапазон 1,17-1,2. Который или сформирует апатию к доллару перед разворотом пары вниз, или – более вероятно – завершится выносом пары вверх. Его можно будет считать итогом в росте евро с начала весны и предваряющим заметную коррекцию пары или ее разворот.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал