boomin

Илья Баринов: «У зерновиков и переработчиков нет такого лобби, как у угольщиков»

- 24 сентября 2024, 10:53

- |

Сибирскому комбинату хлебопродуктов, развивающему зернопеработку в Омской области, в декабре предстоит погашение дебютного выпуска биржевых облигаций на 100 млн рублей. О политике компании на рынке публичного долга, влиянии роста ключевой ставки на бизнес, а также о планах по развитию экспорта в странах Юго-Восточной Азии в интервью Boomin рассказал генеральный директор «Сибирского КХП» Илья Баринов.

«Работаем процентов на 40 от своей производственной мощности»

— Как ужесточение денежно-кредитной политики в стране влияет на ваш бизнес?

— Ужесточение ДКП на любом бизнесе сказывается негативно. Деньги становятся всё дороже и дороже. Мы вынуждены пересматривать нашу инвестпрограмму, фактически сворачивая проекты, которые не способствуют укреплению позиций компании на рынке здесь и сейчас. Стараемся по возможности работать с льготным кредитованием, рассчитываем на возмещение части затрат на уплату купонов от Минэкономразвития.

Мы понимаем, что какое-то время нам всем придется жить с высокой ключевой ставкой. Значит, нужно приспосабливаться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 24.09.2024

- 24 сентября 2024, 10:23

- |

- «Рольф» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии 001P-03 объемом 500 млн рублей. Регистрационный номер — 4B02-03-16689-A-001P. Бумаги включены во Второй уровень котировального списка. Ставка 1-го купона установлена на уровне 22% годовых. Ставки последующих купонов будут рассчитываться по формуле: КС плюс 3% годовых. Сбор заявок на выпуск прошел 19 сентября. Организатор — Газпромбанк. Эмитент имеет кредитный рейтинг ruA с развивающимся прогнозом от «Эксперт РА».

- «Евротранс» 25 сентября начнет размещение пятилетних облигаций серии 01 объемом 3 млрд рублей. Ставка 1-го купона установлена на уровне 22% годовых. Ставки 2-24-го купонов будут рассчитываться по формуле: ключевая ставка Банка России плюс 3% годовых. Купоны ежемесячные. Эмитент имеет кредитный рейтинг А-(RU) со стабильным прогнозом от АКРА.

- «Парк Сказка» планирует в конце сентября провести сбор заявок на трехлетние облигации серии БО-П01 с офертой через два года объемом 300 млн рублей.

( Читать дальше )

Итоги торгов за 23.09.2024

- 24 сентября 2024, 10:12

- |

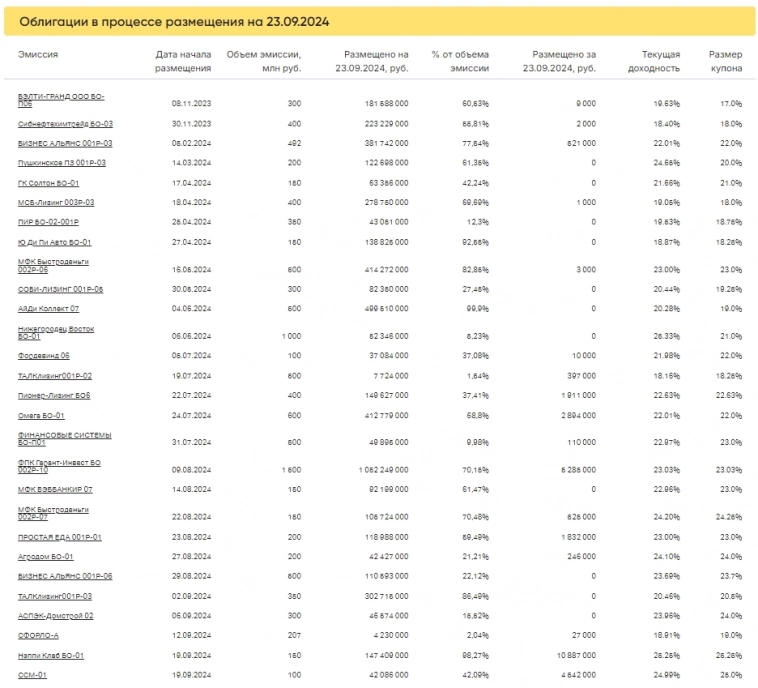

Коротко о торгах на первичном рынке

23 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 450 выпускам составил 1091,7 млн рублей, средневзвешенная доходность — 20,19%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Выручка НЗРМ выросла на 43,7% по итогам первого полугодия

- 23 сентября 2024, 13:48

- |

За 6 месяцев 2024 года эмитент продемонстрировал рост ключевых финансовых показателей. Выручка увеличилась на 43,7%, валовая и чистая прибыли на 34,4% и 18,7%, EBITDA LTM на 61%.

Изготовление и реализация продукции собственного производства остается ключевым направлением деятельности ООО «НЗРМ» и занимает 92,5% в структуре выручки на фоне стабильно высокого спроса со стороны горнодобывающей, машиностроительной, энергетической и других отраслей.

Выручка по итогам 1-го полугодия 2024 г. зафиксирована на уровне 2 897,5 млн руб., рост составил 43,7% к аналогичному периоду прошлого года. Также наблюдается существенное увеличение валовой прибыли в отчетном периоде на 34,4% к АППГ за счет снижения себестоимости, которая напрямую зависит от цен на металл. Также снижение себестоимости поспособствовало дальнейшей положительной динамике показателей EBITDA LTM и чистой прибыли, рост которых составил 61,0% и 18,7% соответственно за те же сравниваемые периоды.

( Читать дальше )

ООО «Нэппи Клаб» освоило более 40 млн руб. дебютного облигационного выпуска

- 23 сентября 2024, 13:42

- |

Следуя заявленным целям привлечения инвестиций, эмитент направил часть средств, полученных после начала размещения выпуска Нэппи Клаб-БО-01, на рефинансирование части банковских кредитов и снижение долговой нагрузки.

За 19 сентября 2024 года, первый день торгов, удалось разместить 123,9 млн руб. из 150 млн руб. выпуска Нэппи Клаб-БО-01. Уже 20 сентября 2024 года ООО «Нэппи Клаб» приступило к освоению полученных инвестиций, компания направила 40 875 930 руб. на погашения по договорам займа и кредитным договорам. Соответствующая информация была раскрыта на странице компании на сайте «Интерфакс». Напомним, что в качестве цели размещения дебютного облигационного выпуска ООО «Нэппи Клаб» озвучивало пополнение оборотных средств и рефинансирование части банковских кредитов.

По итогам 20 сентября 2024 года размещено 136,5 млн руб. из 150 млн руб. выпуска Нэппи Клаб-БО-01. Приобрести облигации можно в режиме ZO.

По выпуску Нэппи Клаб-БО-01 объемом 150 млн руб.

( Читать дальше )

Главное на рынке облигаций на 23.09.2024

- 23 сентября 2024, 11:02

- |

- «ВИС Финанс» 25 сентября начнет размещение трехлетние облигации серии БО-П06 объемом 2,5 млрд рублей. Ставка 1-го купона установлена на уровне 22,25% годовых. Ставки последующих купонов будут рассчитываться по формуле: КС плюс 3,25% годовых. Купоны ежеквартальные. Сбор заявок квалифицированных инвесторов на выпуск прошел 20 сентября. Организаторы: БКС КИБ, Газпромбанк, ИБ «Синара» и ИФК «Солид». Эмитент имеет кредитный рейтинг ruA+ со стабильным прогнозом от «Эксперт РА».

- МЦ «Поликлиника.ру» 26 сентября начнет размещение трехлетних облигаций серии БО-01 объемом 300 млн рублей. Ставка купона установлена на уровне 22,5% годовых на весь период обращения. Купоны ежемесячные. Бумаги включены в Сектор Роста. По выпуску предусмотрена амортизация и call-опцион. Эмитент имеет кредитный рейтинг BBB+.ru со стабильным прогнозом от НКР.

( Читать дальше )

Итоги торгов за 20.09.2024

- 23 сентября 2024, 10:47

- |

Коротко о торгах на первичном рынке

20 сентября стартовало и завершилось в первый день торгов размещение выпуска МФК Т-Финанс объемом 10 млрд рублей за 10 538 сделок, средняя заявка 948 946, 67 рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 453 выпускам составил 1172,3 млн рублей, средневзвешенная доходность — 20,0%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Портфель «Пионер-Лизинга» достиг 3 млрд рублей

- 20 сентября 2024, 14:02

- |

С начала года лизинговый портфель компании вырос на 53%. Около 70% договоров приходится на высоколиквидное имущество.

На 1 сентября 2024 г. портфель ООО «Пионер-Лизинг» достиг 3,01 млрд рублей, рассказал Boomin директор лизинговой компании Николай Архипов. Прирост с начала года составил 53%. Это притом, что по итогам первого полугодия размер лизингового портфеля составил 2,5 млрд рублей (+30% к началу 2024 г.). «Многолетний опыт приучил нас не ждать благоприятного момента, но при этом соотносить свои действия с обстоятельствами», — подчеркнул бизнесмен.

По его словам, общий объем привлеченного эмитентом фондирования за 12 месяцев увеличился менее чем на 17%.

«Период высоких ставок, безусловно является сдерживающим фактором развития, но с другой стороны, в условиях высокой инфляции и ограниченного предложения реальных активов, лизинговая деятельность остается привлекательным направлением бизнеса, а лизинговые услуги — востребованными со стороны лизингополучателей. В условиях обесценения денег реальные активы лишь дорожают в цене, что во многом компенсирует растущие ставки по лизингу», — отметил Николай Архипов.

( Читать дальше )

Главное на рынке облигаций на 20.09.2024

- 20 сентября 2024, 11:20

- |

- МФК «Т-Финанс» сегодня начинает размещение двухлетних облигаций серии 001Р-01 на 10 млрд рублей. Выпуск доступен только квалифицированным инвесторам. Регистрационный номер — 4B02-01-00159-L-001P. Ставка 1-го купона установлена на уровне 21,75% годовых. Ставки последующих купонов определяются по формуле: КС плюс 2,75% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 17 сентября. По займу предусмотрена ковенанта. Организаторы — Т-Банк, Совкомбанк и Московский кредитный банк. Эмитент имеет кредитный рейтинг А(RU) с позитивным прогнозом от АКРА.

- Московская биржа зарегистрировала трехлетние облигации «Рольф» серии 001P-03 объемом 500 млн рублей. Выпуск доступен только квалифицированным инвесторам. Регистрационный номер — 4B02-03-00406-R-001P. Бумаги включены во Второй уровень котировального списка. Эмитент планирует начать размещение выпуска 24 сентября. Ставка 1-го купона установлена на уровне 22% годовых. Ставки последующих купонов будут рассчитываться по формуле: КС плюс 3% годовых. Сбор заявок 19 сентября. Организатор — Газпромбанк. Эмитент имеет кредитный рейтинг ruA с развивающимся прогнозом от «Эксперт РА».

( Читать дальше )

Итоги торгов за 19.09.2024

- 20 сентября 2024, 11:01

- |

Коротко о торгах на первичном рынке

19 сентября стартовало размещение двух выпусков.

Нэппи Клаб БО-01 был размещен на 123 млн 877 тыс. из 150 млн рублей (82,58% от общего объема эмиссии).

ССМ-01 был размещен на 28 млн 999 тыс. из 100 млн рублей (29% от общего объема эмиссии).

Завершилось размещение выпуска ЛАЗЕРНЫЕ СИСТЕМЫ-01 объемом 200 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 436 выпускам составил 814,1 млн рублей, средневзвешенная доходность — 20,15%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал