boomin

Итоги торгов за 14.02.2024

- 15 февраля 2024, 11:45

- |

Коротко о торгах на первичном рынке

14 февраля новых размещений не было.

Завершил размещение выпуск МФК Саммит 001Р-03, доразместив 30 млн 528 тыс. из 150 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 391 выпуску составил 1559,6 млн рублей, средневзвешенная доходность — 15,56%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 14.02.2024

- 14 февраля 2024, 13:09

- |

- «Аренза-Про» установила ставку 1-24-го купонов пятилетних облигаций серии 001P-04 объемом 400 млн рублей в размере 16,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 13 февраля. По выпуску предусмотрена оферта через два года. Организаторы — «Синара», «Газпромбанк» и «Солид». Техразмещение запланировано на 16 февраля. Кредитный рейтинг эмитента ― ВВ+(RU) со стабильным прогнозом от АКРА.

- ФПК «Гарант-Инвест» сузила ориентир ставки купона по выпуску двухлетних облигаций серии 002Р-08 объемом 3 млрд рублей до 18% годовых. Компания планирует 16 февраля провести сбор заявок на облигации. По займу предусмотрены ежемесячные купоны и оферта с исполнением 6 февраля 2026 г. Организатор — Газпромбанк. Техразмещение запланировано на 21 апреля. Выпуск будет доступен для приобретения неквалифицированным инвесторам при прохождении теста. Кредитный рейтинг эмитента — BBB со стабильным прогнозом от НКР и НРА.

( Читать дальше )

Итоги торгов за 13.02.2024

- 14 февраля 2024, 13:06

- |

Коротко о торгах на первичном рынке

13 февраля стартовало размещение двух эмитентов.

Выпуск четырехлетних облигаций ЛК Роделен БО 002P-02 объемом 1 млрд рублей был полностью размещен в первый день торгов за 5 179 сделок.

Выпуск трехлетних облигаций МФК Саммит 001Р-03 был размещен на 79,65% (119 млн 472 тыс. из 150 млн рублей) за 803с сделки.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 392 выпускам составил 1547,2 млн рублей, средневзвешенная доходность — 15,07%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Кредитный рейтинг «СЕЛЛ-Сервис» на уровне ruBB+ подтверждён

- 14 февраля 2024, 11:31

- |

Агентство «Эксперт РА» сегодня, 14 февраля, подтвердило оценку кредитоспособности ООО «СЕЛЛ-Сервис» на уровне ruBB+ со стабильным прогнозом.

Напомним, что эмитент обладает более чем 14-летним опытом работы на рынке импорта пищевого сырья и ингредиентов. «СЕЛЛ-Сервис» поставляет какао-порошок, какао-масло, какао тертое, кокосовую стружку, агар-агары, лимонную и молочные кислоты, консерванты, ароматизаторы, красители и прочие компоненты, применяемые предприятиями пищевой промышленности и общественного питания. Большая часть ассортиментных позиций не производится в России и не имеет аналогов на данном рынке. Поставляет продукцию эмитент из таких стран, как Индонезия, Китай, Малайзия, Вьетнам, Индия и другие. География продаж компании охватывает 63 региона России, а также Беларусь, Армению, Казахстан и Узбекистан.

Согласно опубликованному пресс-релизу, «Эксперт РА» выделил следующие факторы, оказавшие влияние на оценку:

( Читать дальше )

«Ультра» освоила 90% третьего облигационного выпуска

- 14 февраля 2024, 07:58

- |

Эмитент сообщил, что третий облигационный выпуск серии Ультра-БО-02 объемом 100 млн руб. освоен практически полностью. Его средств хватило для того, чтобы оплатить необходимое для развития новых направлений оборудование.

Выпуск Ультра-БО-02 (№ 4B02-02-00481-R от 26.10.2023, ISIN: RU000A1078K5) был размещен 21 ноября 2023 года в объеме 100 млн руб. с целью полной оплаты оборудования, авансированного на тот момент на 70%. Оставшуюся часть планировали направить на пополнение оборотных средств для запуска дополнительного производства.

Как сообщили представители ООО «Ультра», на сегодня компания потратила около 90 млн руб. Средства были использованы для оплаты оборудования для запуска и развития таких производственных направлений, как гардеробные и регулируемые системы хранения, стеллажи, декоративная сетка.

«Сегодня мы ожидаем поставку последней единицы техники из Тайваня — высокоскоростной линии для изготовления сетки. Остаток облигационного выпуска — 10 млн руб. — потратим на пусконаладочные работы», — прокомментировал собственник и генеральный директор ООО «Ультра» Артем Гурштейн.

( Читать дальше )

«Группа «Продовольствие» поставила новому партнеру в Китай 5 тысяч тонн гороха и ячменя

- 13 февраля 2024, 13:41

- |

Крупнейший зернотрейдер Алтайского края наращивает объемы экспортных поставок сельскохозяйственной продукции в Поднебесную.

«Группа «Продовольствие» в январе 2024 г. осуществила поставку гороха и ячменя новому партнеру из Китая. Контракт на 5 тыс. тонн продукции общей стоимостью 202 млн рублей был заключен в конце прошлого года. В компании отметили, что алтайское зерно успешно прошло экспертизу на соответствие требованиям, предъявляемым страной-импортером к сельхозпродукции.

Впервые на рынок Китая «Группа «Продовольствие» вышла в 2022 г. Сейчас, по словам директора компании Дементия Глухова, китайское направление — одно из ключевых для бизнеса алтайского зернотрейдера. Начав с формирования одного поезда с продукцией в месяц, экспортер нарастил поставки до двух-трех железнодорожных составов. И объемы продолжают расти.

Напомним, что на нынешний день у компании в обращении находится три биржевых облигационных выпуска на общую сумму 449,3 млн рублей, один из них (Группа Продовольс-001P-03, ISIN: RU000A106YN4) – в процессе размещения. Эмитент привел доходность выпуска в соответствие с текущей рыночной конъюнктурой с помощью кешбэка 2% для инвесторов. Минимальный объем заявки для получения кэшбэка — 150 бумаг.

( Читать дальше )

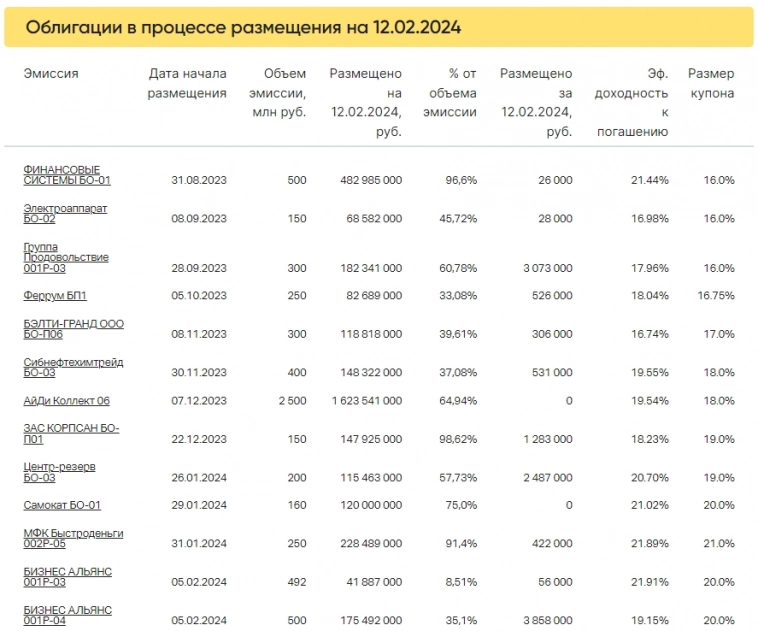

Итоги торгов за 12.02.2024

- 13 февраля 2024, 13:01

- |

Коротко о торгах на первичном рынке

12 февраля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 239 выпуску составил 1107,0 млн рублей, средневзвешенная доходность — 15,1%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 13.02.2024

- 13 февраля 2024, 12:59

- |

- МФК «Саммит» сегодня начинает размещение трехлетних облигаций серии 001Р-03 объемом 150 млн рублей. Регистрационный номер — 4B02-03-00098-L-001P. Бумаги включены в Сектор ПИР. Ставка 1-го купона установлена на уровне 21% годовых. Ставки 2-36-го купонов будут переменными и рассчитываться по формуле: ключевая ставка Банка России плюс 5% годовых, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- ЛК «Роделен» сегодня начинает размещение четырехлетних облигаций серии 002P-02 объемом 1 млрд рублей. Регистрационный номер — 4B02-02-19014-J-002P. Ставка 1-12-го купонов установлена на уровне 18% годовых, 13-24-го купонов — 17% годовых, 25-36-го купонов — 16% годовых, 37-48-го купонов — 15% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 8 февраля. По займу предусмотрена амортизация. Организаторы — Газпромбанк и БКС КИБ. Кредитный рейтинг эмитента — ruBВB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

«Ситимобил»: курс на развитие экосистемы

- 12 февраля 2024, 14:04

- |

ООО «Транс-Миссия» активно развивает бренд «Ситимобил»: запускает новые услуги и тарифы, расширяет географию присутствия, и даже меняет концепцию.

В планах развития бренда на 2024 год — формирование полноценной экосистемы, которая будет включать в себя все аспекты и области перемещения на колесном транспорте.

Генеральный директор ООО «Транс-Миссия» Максим Федоров:

«Мы планируем запустить сервис автоэвакуации, долгосрочной аренды автомобилей и самокатов. Текущий вектор развития «Ситимобил» — развитие экосистемы, которая будет включать в себя все, что касается транспорта — личного, прокатного или арендуемого на долгосрочные периоды. Частично эти потребности мы можем закрыть уже сейчас, благодаря развитию проекта «Ситипарк», который, в свою очередь, должен стать самым большим «железным» парком среди всех сервисов на рынке».

На 2024 год запланирована работа по развитию агрегатора «Ситимобил» в 39 городах присутствия и дальнейшая региональная экспансия, а также сотрудничество с крупными маркетплейсами.

( Читать дальше )

Главное на рынке облигаций на 12.02.2024

- 12 февраля 2024, 12:13

- |

- МФК «Саммит» 13 февраля начнет размещение трехлетних облигаций серии 001Р-03 объемом 150 млн рублей. Ставка 1-го купона установлена на уровне 21% годовых. Ставки 2-36-го купонов будут переменными и рассчитываться по формуле: ключевая ставка Банка России, действующая по состоянию на пятый рабочий день, предшествующий дате начала купона, плюс 5% годовых, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- ЛК «Роделен» 13 февраля начнет размещение четырехлетних облигаций серии 002P-02 объемом 1 млрд рублей. Ставка 1-12-го купонов установлена на уровне 18% годовых, 13-24-го купонов — 17% годовых, 25-36-го купонов — 16% годовых, 37-48-го купонов — 15% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 8 февраля. По займу предусмотрена амортизация. Организаторы — Газпромбанк и БКС КИБ. Кредитный рейтинг эмитента — ruBВB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал