Блог им. boomin |Рост финансовых показателей — результат работы АО «Ламбумиз» за I квартал 2024 года

- 04 июня 2024, 10:05

- |

Крупнейший отечественный производитель картонной упаковки для молока и молочной продукции «Ламбумиз» продолжает наращивать обороты бизнеса и улучшать показатели рентабельности. Подробнее о финансовых результатах эмитента за первые три месяца 2024 года — в аналитическом обзоре.

Как мы писали ранее, к концу 2023 г. АО «Ламбумиз» увеличило долю на рынке молочной упаковки типа Gable Top почти до 40%. Роста удалось достичь благодаря тому, что компания пополнила товарную матрицу пакетами объемом 1,5 и 0,75 литра и вышла на производство всех разновидностей этой тары. Кроме того, в 2023 г. эмитент сосредоточил внимание на повышении уровня эффективности, улучшив показатели рентабельности по отношению к 2022 г. более чем на 100%.

Результаты проведенной в 2023 г. работы нашли отражение в положительной динамике финансовых показателей компании за I квартал 2024 г. Так, выручка за первые три месяца 2024 г увеличилась на 8,8% по сравнению с АППГ, операционная и чистая прибыли на 47% и 65% соответственно, EBITDA LTM* на 91%, составив 500,8 млн рублей

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Итоги торгов за 03.06.2024

- 04 июня 2024, 06:31

- |

Коротко о торгах на первичном рынке

3 июня новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 434 выпуску составил 1170,8 млн рублей, средневзвешенная доходность — 17,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 03.06.2024

- 03 июня 2024, 11:38

- |

- «КИВИ Финанс» вышел из техдефолта: компания приобрела по оферте 8,3 млн облигации серии 001Р-02 — все предъявленные к выкупу бумаги — по цене 101,64% от номинала. Выкуп включил номинальную стоимость облигаций и НКД.

- Московская биржа зарегистрировала двухлетние облигации«Легенды»серии 002Р-03. Регистрационный номер 4B02-03-00368-R-002P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры займа пока не раскрываются. Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала трехлетние облигации«ТД РКС»серии 002Р-04 объемом не более 1 млрд рублей. Регистрационный номер — 4B02-04-00006-L-002P. Бумаги включены в Третий уровень котировального списка и Сектор роста. «ТД РКС» планирует 10 июня провести сбор заявок на выпуск. Ориентир ставки купона — не выше 19% годовых. Купоны ежеквартальные. Техразмещение запланировано на 14 июня. Организаторами выступят БКС КИБ и Газпромбанк. Кредитный рейтинг эмитента — BBB-.ru с позитивным прогнозом от НКР.

( Читать дальше )

Блог им. boomin |Итоги торгов за 31.05.2024

- 03 июня 2024, 10:36

- |

31 мая стартовало размещение двух выпусков: А101-БО-001P-01 и НПП МоторныеТехно-001Р-05. Первый выпуск был размещен полностью за один торгов, второй — на 58 млн рублей (82,86% от объема эмиссии) за 574 заявки при средней заявки 101 тыс. рублей.

Коротко о торгах на вторичном рынкеСуммарный объем торгов в основном режиме по 373 выпускам составил 925,9 млн рублей, средневзвешенная доходность — 17,57%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Минстрой России планирует модернизировать лифты в жилых домах за счет средств фондового рынка

- 03 июня 2024, 08:09

- |

Пилотный проект выпуска облигаций для финансирования работ по замене лифтов, отработавших нормативный срок службы, готовит Ассоциация «Российское лифтовое объединение».

Комиссия по вопросам лифтового хозяйства Общественного совета при Минстрое России поручила Ассоциации «Российское лифтовое объединение» (РЛО) подготовить «пилотный проект» выпуска облигаций для замены лифтов в многоквартирных домах, срок службы которых превысил 25 лет. В качестве обеспечения займа выступят платежи со специальных счетов капитального ремонта за выполненные работы по замене лифтов сроком до пяти лет.

Проект РЛО предполагает привлечение в отрасль средств частных инвесторов — участников фондового рынка. Ожидаемый срок реализации пилотного проекта — конец июля 2024 г.

Согласно техрегламенту Таможенного союза, до 15 февраля 2025 г. в стране должны заменить все лифты, у которых истек нормативный срок эксплуатации. Таких лифтов в России насчитывается 78 тыс. Учитывая среднюю стоимость замены одной грузоподъемной машины в 3,5 млн рублей, обновление всего изношенного фонда потребует 220 млрд рублей.

( Читать дальше )

Блог им. boomin |Результаты работы ПКО «АйДи Коллект» в 2023 г.: анализ ключевых показателей

- 31 мая 2024, 16:00

- |

4 июня компания выходит на Московскую биржу с седьмым выпуском облигаций объемом 500 млн рублей. В преддверии размещения аналитики Boomin подготовили обзор по итогам работы «АйДи Коллект» в 2023 г.

ООО ПКО «АйДи Коллект» — сервис по возврату просроченной задолженности, работающий под брендом ID Collect. Компания приобретает просроченную задолженность у банков и МФО по договорам цессии с последующим взысканием. На рынке цессии является крупнейшим игроком с долей 25% по итогам 2023 г., по данным электронных торговых площадок и прямых продаж.

«АйДи Коллект» является частью российской финтех-группы IDF Eurasia, куда также входят:

- компании в сфере альтернативного кредитования — МФК «Мани Мен» и МКК «Платиза.ру»;

- универсальный банк, приобретенной группой в конце 2022 г., который вышел на рынок под брендом «Свой банк»;

- компания IDF Lab, развивающая компетенции холдинга в сферах IT и кредитного скоринга.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 31.05.2024

- 31 мая 2024, 15:52

- |

- «А101» сегодня начинает размещение трехлетних облигаций серии БО-001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00143-L-001P. Бумаги включены во Второй уровень котировального списка. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 28 мая. Организаторы размещения — Россельхозбанк и Газпромбанк. Кредитный рейтинг эмитента — ruA со стабильным прогнозом от «Эксперта РА».

- НПП «Моторные технологии» сегодня начинает размещение пятилетних облигаций серии 001P-05 объемом 70 млн рублей. Регистрационный номер — 4B02-05-00483-R-001P. Ставка купона установлена на уровне 20% годовых на весь период обращения. Купоны ежеквартальные. Предусмотрена возможность call-опционов. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Блог им. boomin |Итоги торгов за 30.05.2024

- 31 мая 2024, 15:50

- |

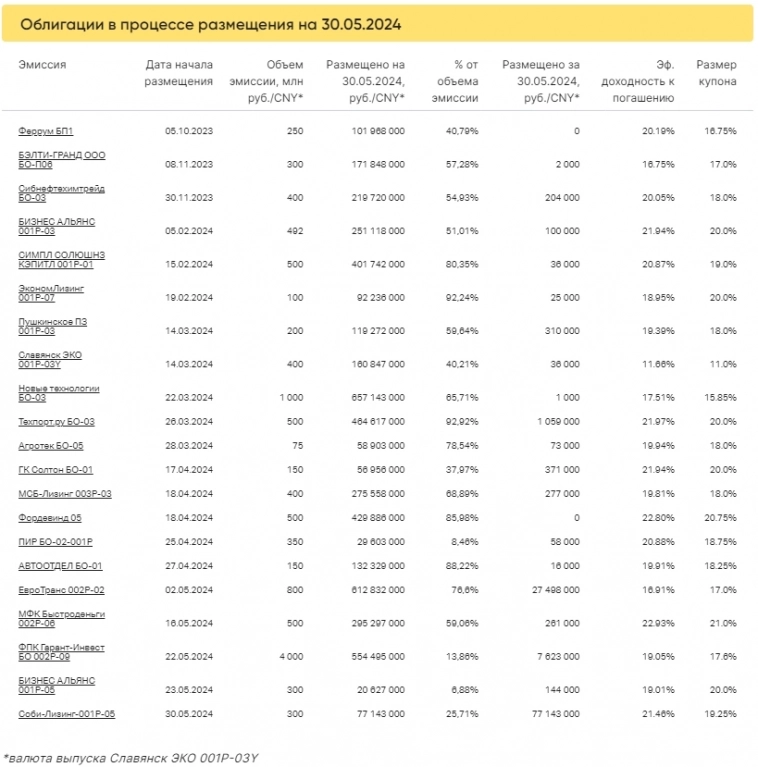

Коротко о торгах на первичном рынке

30 мая стартовало размещение четырехлетних облигаций Соби-Лизинг-001P-05 объемом 300 млн рублей. Выпуск в первый день торгов был размещен на 77 млн 143 тыс. рублей (25,71% от объема эмиссии) за 819 сделок, средняя заявка 94, 2 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 419 выпускам составил 799,3 млн рублей, средневзвешенная доходность — 17,11%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |ООО «Круиз»: итоги 1 кв. 2024 года

- 31 мая 2024, 15:37

- |

В рамках развития в 2023 году ООО «Круиз» сделал ставку на повышение эффективности операционной деятельности за счет изменения бизнес-процессов и операционной структуры сервиса, что по результатам 2023 года и 1 квартала 2024 года дало отличный результат.

В 2024 году эмитент планирует направить усилия на региональную экспансию и развитие сотрудничества с интернет-магазинами. Кроме того, нынешняя политика компании направлена на отказ от низкомаржинальных заказов и повышения качества сервиса для наращивания доли В2В заказов.

На сегодняшний день сервис эмитента представлен в 157 городах России, а также в 4 странах СНГ: Казахстан, Таджикистан, Узбекистан, Беларусь.

GMV в 1 квартале 2024 года прирос к АППГ на 40%, составив 2,1 млрд руб. При этом, в разбивке по направлениям виден существенный рост услуг доставки для DIY сетей и интернет-магазинов.

( Читать дальше )

Блог им. boomin |Генеральный директор ООО «НТЦ Евровент» вошел в ТОП 100 лучших участников Премии «Молодой промышленник года»

- 31 мая 2024, 15:14

- |

Названы 100 лучших участников Премии на общей онлайн-встрече номинантов с Минпромторгом России 24 мая. В этом году отмечено рекордное количество поданных заявок на участие. На основе оценки конкурсных проектов комиссия профессорско-преподавательского состава Президентской академии РАНХиГС определила финалистов. Сергей Соломатин, генеральный директор ООО «НТЦ Евровент» вошел в ТОП 100.

Премия проводится Межрегиональным союзом «Клуб молодых промышленников» при поддержке Минпромторга России. Участвуют руководители предприятий с годовой выручкой от 120 млн до 2 млрд рублей и количеством сотрудников до 250 человек. Среди проектов молодых промышленников представлены различные отрасли: машиностроение, производство медицинского оборудования, нефтеперерабатывающая, легкая, пищевая промышленность. В рамках мероприятия участники делятся опытом — за счет каких управленческих решений предприятию удалось повысить эффективность и достичь высоких финансовых показателей.

Премия проходит в несколько этапов с января 2024 года в течение полугода: после приема заявок и проверки их соответствия обозначенным критериям, заявки рассматриваются экспертами и определятся ТОП-100 комиссией профессорско-преподавательского состава Президентской академии РАНХиГС, проходит голосование экспертного жюри и оргкомитета.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс