SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Диденко Павел

Инвест идея. МосЭнерго.

- 11 октября 2012, 19:22

- |

Пожалуй, следует начать с того, что в неликвидных акциях разбираюсь плохо, но на моей памяти именно они порой прявляют резкие и неожиданные движения. Поэтому мне было бы интересно узнать мнение более опытных игроков дальним эшелоном, а пока приведу свой технический взгляд.

МосЭнерго

С апреля 2010 прошел импульс вниз, и в конце августа началась восходящая коррекция. Из волновой теории следует, что коррекция должна составлять приблизительно 38 или 62 процента от предшествующего импульса, т.е. имеется технически потенциал роста акции в 1,5-2 раза. Конечно, это очень высокие цели, но даже если цена не дойдет до намеченных уровней, я полагаю, что на росте можно будет заработать. На графике так же видим, что цена смогла пробить линию сопротивления даун-тренда и закрепиться выше нее.

Что же касается индикаторов, то мы наблюдаем

( Читать дальше )

МосЭнерго

С апреля 2010 прошел импульс вниз, и в конце августа началась восходящая коррекция. Из волновой теории следует, что коррекция должна составлять приблизительно 38 или 62 процента от предшествующего импульса, т.е. имеется технически потенциал роста акции в 1,5-2 раза. Конечно, это очень высокие цели, но даже если цена не дойдет до намеченных уровней, я полагаю, что на росте можно будет заработать. На графике так же видим, что цена смогла пробить линию сопротивления даун-тренда и закрепиться выше нее.

Что же касается индикаторов, то мы наблюдаем

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Усложнение коррекции.

- 06 октября 2012, 12:29

- |

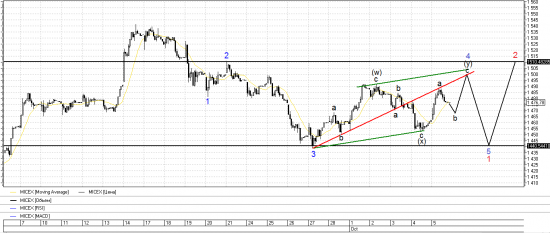

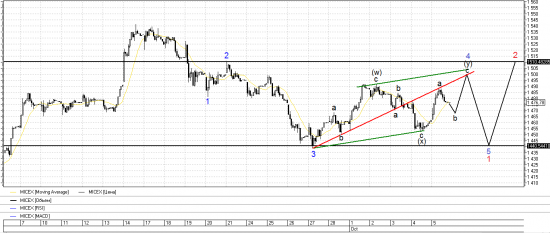

Вне контекста более глобального временного масштаба приведу разметку индекса ММВБ с 14 сентября и, в частности, текущей коррекции. Видно, что 2 октября стркутура А-В-С завершила свое формирование в рамках четвертой волны. И я полагал, что началась пятая волна в НДТ вниз, но пятнечный рост заставил пересмотреть раскладку на последовательность (w-x-y) of 4, где сейчас формируется b of (y). На графике представлена дальнейшая динамика индекса в случае формирования волны (y) в форме зигзага, однако я больше склоняюсь к формированию плоскости, после чего последует завершение НДТ в рамках пятой волны, и коррекция всей формации. При этом значение будет ходить в широком диапазоне 1440-1510, которые являются мощными техническими уровнями.

Во вторник-среду следует присматриваться к шортам, входить по техническому сигналу (отбой от уровня/тренда, или формированию дивергенции по индикаторам).

Уход значения выше 1511 отменяет сценарий.

Во вторник-среду следует присматриваться к шортам, входить по техническому сигналу (отбой от уровня/тренда, или формированию дивергенции по индикаторам).

Уход значения выше 1511 отменяет сценарий.

Разволновка бычьего сценария.

- 17 сентября 2012, 03:00

- |

Вплоть до самого объявления QE3 придерживался медвежьего сценария, но играть против фундамента равносильно попытке голыми руками остановить мчащийся навстречу поезд. Поэтому пересмотрел волновую разметку, и вот, что у меня получилось...

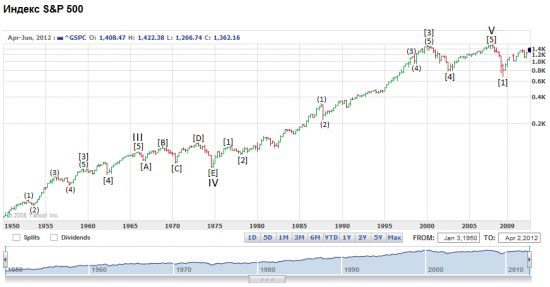

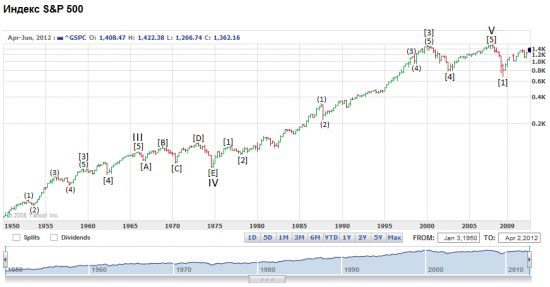

Я сторонник теории Доу, и считаю, что рынки должны корреллировать. Для начала рассмотрим динамику индекса S&P 500. Если верить разметке Пректера, и в 1975 г сформировалась волна IV, то в составе пятой сформировалось четыре волны, и сейчас формируется пятая. Важно заметить, что волна [4] — растянутая плоскость, и Кризис 2008 — ее подволна C. На основе этого будет строиться мой дальнейший анализ.

Теперь же рассмотрим динамику отечественного рынка, расчитывая, что окончание кризиса 2008 — отпровная точка роста.

( Читать дальше )

Я сторонник теории Доу, и считаю, что рынки должны корреллировать. Для начала рассмотрим динамику индекса S&P 500. Если верить разметке Пректера, и в 1975 г сформировалась волна IV, то в составе пятой сформировалось четыре волны, и сейчас формируется пятая. Важно заметить, что волна [4] — растянутая плоскость, и Кризис 2008 — ее подволна C. На основе этого будет строиться мой дальнейший анализ.

Теперь же рассмотрим динамику отечественного рынка, расчитывая, что окончание кризиса 2008 — отпровная точка роста.

( Читать дальше )

Сбербанк. Вариант разметки.

- 23 августа 2012, 22:36

- |

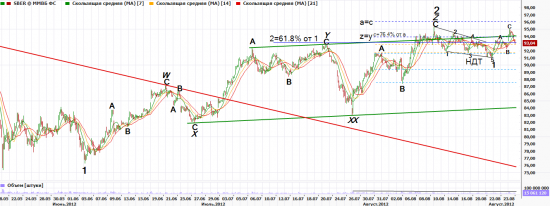

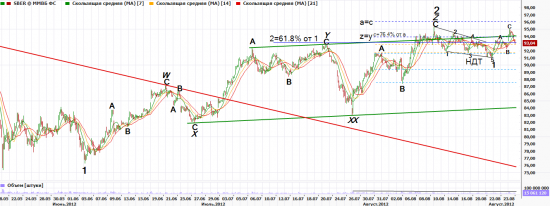

Все лето придерживался следующего варианта разметки сбербанка. Он отменится, только если все-таки случится обновление вершины, во что я мало верю. Полагаю, что рост имеет вид тройного зигзага. После него сформировался начальный диагональный треугольник, который уже скорректировался простым зигзагом, и началась волна 3 of 3.

Коррекция приблизительно равна 61,8% от падения, w=y=z.

Сегоднешний утренний геп закрылся под вечер, однако вчерашний остается открытым (желтый пунктир). Дальнейшие уровни отмечены голубым, но, если разметка верна, то они будут пройдены на одном дыхании.

В общем завтра думаю начать набирать среднесрочные короткие позиции.

Коррекция приблизительно равна 61,8% от падения, w=y=z.

Сегоднешний утренний геп закрылся под вечер, однако вчерашний остается открытым (желтый пунктир). Дальнейшие уровни отмечены голубым, но, если разметка верна, то они будут пройдены на одном дыхании.

В общем завтра думаю начать набирать среднесрочные короткие позиции.

П. А. Диденко - "Трейдерский"

- 15 августа 2012, 17:12

- |

П. А. Диденко — «Трейдерский»

На рынок пришел я, мне было шестнадцать.

И взял в руки книгу — давай разбираться:

Что значит свеча, что объемы пророчат,

И в чем теханализ признаться мне хочет?

Узнал про каналы, про уровни, стопы -

Они мне помогут освоить высоты,

И прибыльность сделок мы сразу повысим...

И стану финансово я независим!

Все шло хорошо, и к мечте я был близко,

Но вдруг позабыл я про менеджмент с риском.

В итоге портфель оскуднел мой на треть,

И решил по системе все делать я впредь.

Затем изучал я свечные фигуры:

Мне так посоветовал рыночный гуру.

Еще изучил индикаторы. В спешке

Искал я грааль, но, увы, безуспешно...

Решил в экономике я разобраться.

Ведь, может быть в ней все ответы хранятся?!

«В стране нету денег», — вещал аналитик, -

А так же что Путин — продажный политик.

Узнал я про жадного Бэна Бернанке,

И что у доходности есть своя планка.

Растет безработица, близится кризис,

А доллар которую сессию вырос.

Европа и вовсе теряет надежду,

Но Драги ликвидностью банки поддержит:

«Вот включим печатный стонок и по коням!».

Ну в общем, я так ничего и не понял...

И так за неделей бежала неделя.

Пора бы серьезно заняться мне делом.

По разным я сайтам прошелся невольно

И вдруг услыхал про какие-то волны...

Решил почитать — что за зверь неизвестный?

И тему нашел я весьма интересной.

В ней Пректер писал, что весь рынок фрактален,

И рыночный цикл весьма уникален:

«Вначале есть импульс, коррекция следом»,

И все подтверждает наглядным примером:

«Вот это зигзаг, треугольник, вот плоскость...

Их надо лишь видеть, а дальше все просто!»,

Теорию Доу приплел, Фибоначчи, -

«Прочти мою книгу, и будет все схвачено!»

В общем, теперь я знаток Эллиотта,

И ждет меня с ним непростая работа!

Торговля пошла, и профит я считаю,

Учу Эллиотта, души в нем не чаю.

И чтобы мне с ним одному не остаться,

Решил я вступить в одно тайное братство...

Прошел регистрацию, фото поставил

И пару статей в своем блоге оставил.

И если уж кто-то в ряды наши рвется -

В смарт-лабе для каждого место найдется!

И я там нашел пару умных парнишек.

( Читать дальше )

На рынок пришел я, мне было шестнадцать.

И взял в руки книгу — давай разбираться:

Что значит свеча, что объемы пророчат,

И в чем теханализ признаться мне хочет?

Узнал про каналы, про уровни, стопы -

Они мне помогут освоить высоты,

И прибыльность сделок мы сразу повысим...

И стану финансово я независим!

Все шло хорошо, и к мечте я был близко,

Но вдруг позабыл я про менеджмент с риском.

В итоге портфель оскуднел мой на треть,

И решил по системе все делать я впредь.

Затем изучал я свечные фигуры:

Мне так посоветовал рыночный гуру.

Еще изучил индикаторы. В спешке

Искал я грааль, но, увы, безуспешно...

Решил в экономике я разобраться.

Ведь, может быть в ней все ответы хранятся?!

«В стране нету денег», — вещал аналитик, -

А так же что Путин — продажный политик.

Узнал я про жадного Бэна Бернанке,

И что у доходности есть своя планка.

Растет безработица, близится кризис,

А доллар которую сессию вырос.

Европа и вовсе теряет надежду,

Но Драги ликвидностью банки поддержит:

«Вот включим печатный стонок и по коням!».

Ну в общем, я так ничего и не понял...

И так за неделей бежала неделя.

Пора бы серьезно заняться мне делом.

По разным я сайтам прошелся невольно

И вдруг услыхал про какие-то волны...

Решил почитать — что за зверь неизвестный?

И тему нашел я весьма интересной.

В ней Пректер писал, что весь рынок фрактален,

И рыночный цикл весьма уникален:

«Вначале есть импульс, коррекция следом»,

И все подтверждает наглядным примером:

«Вот это зигзаг, треугольник, вот плоскость...

Их надо лишь видеть, а дальше все просто!»,

Теорию Доу приплел, Фибоначчи, -

«Прочти мою книгу, и будет все схвачено!»

В общем, теперь я знаток Эллиотта,

И ждет меня с ним непростая работа!

Торговля пошла, и профит я считаю,

Учу Эллиотта, души в нем не чаю.

И чтобы мне с ним одному не остаться,

Решил я вступить в одно тайное братство...

Прошел регистрацию, фото поставил

И пару статей в своем блоге оставил.

И если уж кто-то в ряды наши рвется -

В смарт-лабе для каждого место найдется!

И я там нашел пару умных парнишек.

( Читать дальше )

Сегодня все решится.

- 07 августа 2012, 10:02

- |

В своих трудах Пректер писал, что волновые фигуры формируются с некой периодичностью. В частности, он писал, что крупные волны длятся по несколько лет, которые с небольшой погрешностью равны числам Фибоначчи. Я знаю, что некоторые волновики применяют эту теорию при подсчете суточных свечей для определения предпологаемой точки разворота (допускается погрешность в один день). И вчера на S&P 500 FUT был ровно 55-й торговый день (55 — число Фибоначчи) с минимума 3 июня 2012 (1). В ранних топиках я писал, что размечаю рост с этого минимума тройным зигзагом, и C of Z of 2 вот вот подойдет к концу (2), при том Y=Z. Также вчера образовался ложный пробой линии сопротивления даун-тренда с 26 марта и ап-тренда с 3 июня (3), после чего цена вернулась под линию сопротивления, образовав разворотную свечу дож (4). Наконец, на меньших таймфреймах можно видеть, что волна Z укомплектована, и вниз прошел заходный импульс (5).

( Читать дальше )

( Читать дальше )

S&P 500. Глобальная динамика индекса.

- 06 августа 2012, 09:30

- |

Сегодня представлю глобальную динамику индекса S&P 500 с 1950 года. Важно заметить, что использовался логорифмический график, который требуется для долгосрочного анализа рынков. Так как индекс S&P 500 имеет высокую степень коррелляции с индексом DJIA, волновую разметку с 1950 по 1980 я взял из книги Роберта Пректера «Полный курс по закону волн Эллиотта». Дальнейшая разметка является неподходящей, так как в 2007 году значение индекса превысило исторический максимум 2000-го года, поэтому разметку с 1980 года я сделал сам. Исторический максимум индекса находится в 2007 году, и кризис 2008 — заходная волна вниз.

Для начала общая динамика индекса с 1950 по 2012.

( Читать дальше )

Для начала общая динамика индекса с 1950 по 2012.

( Читать дальше )

Сбер и Сип разметка.

- 04 августа 2012, 11:58

- |

Кто бы что ни говорил, я по-прежнему жду обвала (здесь можно смеяться). Возможно, я кажусь сумасшедшим волновиком, каковыми большая часть трейдеров нас считают, но рост с начала июня является коррецией. Я придерживаюсь старой школы Эллиотта, поэтому привожу стандартные волновые фигуры (никаких корректирующих наклонных треугольников и прочих сомнительных новинок). На обоих графиках, приведенных ниже, волна 2 выражена сложной тройной коррекцией. В данный момент формируется C of Z of 2. Так же не считаю уместным размечать сбербанк (и прочие отечественные бумаги) простым зигзагом, так как должна соблюдаться волновая коррелляция. Сбербанк снова подходит к отметке 61,8% от падения, что является коррекционным уровнем. Фьючерс Сипи, в свою очередь, подошел к линии сопротивления.

Часовой график Сбербанка.

Дневной график фьючерса S&P.

Часовой график Сбербанка.

Дневной график фьючерса S&P.

теги блога Диденко Павел

- IPO

- QIWI

- Ri

- S&P500

- S&P500 фьючерс

- smart-lab

- автобиография

- Веселье

- волна Вульфа

- Волны Эллиотт

- Волны Эллиотта

- вопрос

- вопрос знатокам

- газпром

- Глобальный взгляд

- гэп

- деньги

- доллар

- доходность

- Евро

- золото

- инвест идея

- косяк на смарте

- Ларри Вильямс

- лонг

- лчи

- ммвб

- мосэнерго

- мысли

- мысли вслух

- мысли по рынку

- На рынке все хорошо

- Научный подход

- о себе

- отчёт

- оффтоп

- понедельник

- Правительство РФ

- процентные ставки

- прочее

- работа над ошибками

- разное

- рецензия на книгу

- роснефть

- рубль

- Русгидро

- сбербанк

- сделки

- смартлаб

- справедливость

- статистика

- стихи

- стоп

- теория вероятности

- Тинькофф

- торговые сигналы

- трейдинг

- тренд

- треугольник

- фьючерс РТС

- фьючерс РТС

- шорт

- экономика

- экспирация

- юмор