Блог им. bulatyakupov |Мои инвестиции в трудные времена

- 04 ноября 2024, 19:13

- |

Всем привет! На фоне падения рынков просили сделать пост-обзор о происходящем и о дальнейших моих действиях.

Прежде всего, хочется сказать, что мы сейчас наблюдаем самую обычную коррекцию на рынке. Если проанализировать историю, то:

— коррекция более 10% бывает чаще одного раза в год (1,3 раза, если быть точным)

— коррекция более 20% бывает примерно раз в 1,5 года

— коррекция более 30% бывает примерно раз в 2,5 года

— суперкоррекции более 50% за последние 20 лет были только дважды: в 2008 и 2022 году, т.е. раз в 10 лет

Таблицу с коррекциями российского рынка можете посмотреть на картинке, взял у Тимофея. Таким образом, ситуация, которую мы видим сейчас на рынке (коррекция 27%), встречается довольно часто: где-то раз в 2,5 года. Ничего удивительного в этом нет.

Кто-то может сказать, что, мол, ставки выросли до рекордных уровней, такого не было никогда. Но и при других коррекциях бывали беспрецедентные события. Например, 2004 год, коррекция рынка 31%, дело ЮКОСа – такого не было никогда. Это как взять и закрыть Лукойл. Или сентябрь-октябрь 2022 года, коррекция 29%, была мобилизация – тоже беспрецедентное явление. Поэтому коррекции на 30% не бывают просто так, они почти всегда сопровождаются негативом.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 8 )

Блог им. bulatyakupov |Не покупайте эти акции

- 13 августа 2024, 19:40

- |

Сегодня в хочу написать про акции на российском рынке, которые лучше не покупать, т.к. у них сомнительная репутация и история/

Акции, о которых напишу, лучше вычеркнуть из своих вотч-листов, т.к. все они обладают разной степенью токсичности. Некоторые работают не в интересах акционеров, некоторые любят доп. эмиссии, некоторые проводят сомнительные схематозы и т.п. Поэтому отказ от инвестиций в такие компании, скорее всего, улучшит показатели вашего инвестиционного портфеля. Чем меньше людей будут инвестировать в сомнительные компании, тем здоровее будет финансовый рынок.

Итак, пойдем по порядку. Почетное первое место в списке, как многие могли догадаться по слову «доп. эмиссия» — ВТБ. С момента «народного IPO» в 2007 году, компания провела 7 доп. эмиссий, 5 из них до 2014 года, 2 – после СВО. При том, что компания характеризуется нестабильностью доходов и плохим риск-менеджментом, акции с момента IPO за 17 лет упали на 83%. На компанию также любят навешивать непрофильные активы, например, из последнего – убыточную ОВК.

( Читать дальше )

Блог им. bulatyakupov |Всегда ли допэмиссия – это плохо?

- 04 августа 2024, 19:30

- |

Всем привет! В последнее время много новостей связано с допэмиссиями. Решил сегодня порассуждать, всегда ли допэмиссия – это негатив для акций?

Акционеры «ТКС Холдинга» одобрили размещение допэмиссии акций для покупки Росбанка.

ЦБ зарегистрировал допэмиссию акций «М.Видео».

Совкомбанк проведет допэмиссию для покупки «Хоум банка».

Вот такие новости выходят на запрос «допэмиссия» в гугле. Допэмиссия обычно негативно воспринимается инвесторами. На таких новостях акции всегда падают, т.к. доля текущих акционеров размывается, если они откажутся воспользоваться преимущественным правом приобретения акций при допэмиссии.

Например, всего у компании 100 акций, и вы владеете 1 акцией, т.е. ваша доля 1%. Вдруг компания решила выпустить еще 100 акций. Если вы не будете выкупать допэмиссию, то ваша доля снизится до 0,5%. Цена акций по идее тоже должна снизится из-за роста количества акций.

Однако не всегда допэмиссия – это плохо. Бывают ситуации на рынке, когда допэмиссия может принести прибыль текущим акционерам. Главное делать допэмиссию в нужное время и с нужными целями, а именно:

( Читать дальше )

Блог им. bulatyakupov |БКС необоснованно взял комиссию за обмен акций Яндекс

- 10 июля 2024, 10:54

- |

Я не согласен с этим, если вы тоже, то прошу всех написать в поддержку БКС clients@bcs.ru письмо следующего содержания:

«Добрый день! ФИО, номер счета: № ...

Взята комиссия в связи с обменом акций Яндекс в сумме… р.

Считаю, что взимание комиссии брокером в данном случае необоснованно в связи с:

1. Обмен происходил централизованно

2. Я не подавал поручений на продажу самостоятельно

3. Обмен производился в целях обеспечения прав владельцев акций Yandex N.V.

4. Другие брокеры не взимали комиссию за данную операцию, что логично. Например, Альфа банк (отчет прилагаю)

5. Аналогичная ситуация была с выплатой дивидендов Fx Price, когда нужно было централизовано подать поручения на зачисление дивидендов в рублях. По умолчанию БКС берет комиссию за неторговые поручения. Однако в случае с Fix Price комиссия не была взята, т.к. это было централизованно и целью поручения было обеспечение права акционеров на получение дивидендов.

( Читать дальше )

Блог им. bulatyakupov |Дивиденды Fix Price

- 27 января 2024, 18:27

- |

Приложили форму для участия в т.н. оферте. Участие 1500 руб. Дивиденды на сумму 1000 руб. Разве информации об акционерах нет у эмитента? Другие эмитенты никакие формы не отправляют же со сбором информации. Дивиденды просто приходят на счет. А эти непонятно что придумали.

Вопрос к юристам. Нет ли здесь нарушения прав акционеров? Чтобы получить дивы в размере 1000 руб., мне надо заплатить брокеру 1500 руб.

Блог им. bulatyakupov |Фундаментальный анализ ГМК Норникель – риски и перспективы

- 02 июля 2023, 11:44

- |

Выиграл один из конкурсов на Смартлаб и обещал сделать анализ ГМК Норникель. Да мне самому интересна данная компания, она на 5 месте в моем портфеле по доле (3,7%). Поэтому проанализируем 3 сценария для компании и их влияние на цену акций.

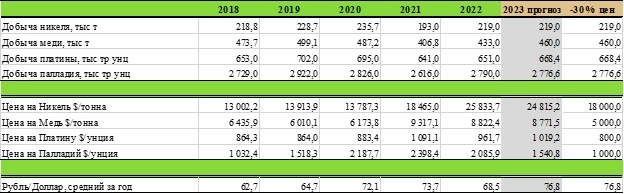

Анализ достаточно прост, как и бизнес у Норникеля (добыл полезные ископаемые и продал). Поэтому, прежде всего, я нашел информацию по добыче компании (на Смартлаб) и цены на соответствующие металлы (данные Всемирного Банка). Цены на металлы в долларах и деятельность Норникеля связана с экспортом, поэтому, очевидно, для расчетов пригодится курс доллара. Данные приведены в таблице ниже (цены на металлы и курс доллара – средние значения за год):

Таблица 1

В последних двух колонках прогнозные данные, но о них чуть позже. Для получения расчетной выручки умножил добычу, цену металлов и курс доллара. Получил следующие данные:

Таблица 2

( Читать дальше )

Блог им. bulatyakupov |Моя стратегия инвестиций. Грааль, которого мало, кто придерживается.

- 22 апреля 2023, 19:22

- |

Стратегия максимально простая, но придерживаться ее сможет не каждый, но об этом позже. Сначала суть стратегии.

Она заключается в ежемесячной покупке российских акций минимум на 10 тыс. руб. в последний рабочий день каждого месяца. Однако при падении рынка сумма покупки увеличивается пропорционально падению. Объясню на примере картинки ниже.

На нем представлен свечной график индекса МосБиржи с 2016 по 2019 год, где каждая свеча – 1 месяц. Данный индекс – основной индикатор, по которому я сужу о динамике рынка.

Допустим, я начал инвестировать в конце 2017 г. на пике роста индекса МосБиржи (пессимистичный сценарий) и купил акций на 10 тыс. руб. (указано стрелкой). В следующем месяце я бы купил также на 10 тыс. руб. На 3 месяц я бы купил акций уже на 20 тыс. руб., т.к. индекс упал бы более чем на 5% от первоначального уровня. На 4 месяц сумма покупки составила бы уже 30 тыс. руб., т.к. индекс снижался бы уже более чем на 10% от первоначального уровня (даты начала инвестиций). Только на 9 месяц инвестиции снова составили бы 20 тыс. руб. (диапазон падения индекса 5-10%). А на 14 месяц – 10 тыс. руб. (диапазон 0-5%) и далее также по 10 тыс. руб. до новой коррекции рынка.

( Читать дальше )

Блог им. bulatyakupov |Покупка акций на ИИС / Январь 2022

- 02 февраля 2022, 18:12

- |

Привет!

Российский рынок за январь обвалился на 6,78% из-за геополитических волнений, угрозы санкций и ожидания повышения ставок по всему миру. С максимумов закрытия месяца, а максимум закрытия месяца был в октябре, рынок падает уже на 14,93%. Мне абсолютно все равно, что происходит в течение месяца, я закупаюсь на ИИС стабильно раз в месяц в последний рабочий день.

Я не паникую, когда рынок падает. А что я делаю в это время? Верно, увеличиваю объемы инвестиций. И чем ниже будет падать рынок, тем больше я буду инвестировать. Сейчас рынок упал более чем на 10%, а каждые 5% падения рынка прибавляют дополнительные 10 тысяч рублей к базовой сумме инвестиций (10 тысяч). Нетрудно посчитать, что при нынешнем падении (-14,93%) сумма инвестиций составляет 30 тысяч рублей. Всего 0,07% падения не хватило до -15% и инвестиций в 40 тысяч руб.

Несмотря на увеличение объема инвестиций, я еще даже не трогал облигационные резервы и накопительные счета. Поэтому даже просадку в 70-80% по рынку моя стратегия легко выдержит. Хотелось бы увидеть такое, но с оговоркой, что с экономикой все будет хорошо.

( Читать дальше )

Блог им. bulatyakupov |Компании объявляют массовые обратные выкупы. Пора начинать покупать?

- 26 января 2022, 20:01

- |

Всем привет! Рынки продолжают снижение, а компании один за другим объявляют buy-back. Что это, зачем оно нужно и что это значит для частных инвесторов?

За последнюю неделю целых три компании объявили обратный выкуп акций: ГК Самолет, Fix Price, Сбербанк. В конце декабря еще три: Совкомфлот, Новатэк, SoftLine. Это очень высокая плотность, учитывая, что за весь 2021 год было всего 8 объявлений байбэков.

Buy-back или обратный выкуп – это покупка компанией своих акций. Например, Лукойл покупает акции Лукойла и, таким образом, акций на рынке остается меньше. Далее Лукойл может погасить эти акции или снова продать в течение года на рынке, но чаще всего, акции погашаются.

Компания может выкупить акции на бирже, как мы покупаем акции, или предложить акционерам продать свои акции напрямую. В первом случае объявляются сроки и объемы программы выкупа, например, на прошлой неделе Сбербанк объявил программу обратного выкупа акций на сумму 50 млрд. руб. в течение 2022-2025 гг. Во втором случае акционерам направляется оферта о выкупе акций по установленной цене. Все акционеры, которые желают продать акции компании, подают заявку. Например, в 2020 г. Распадская приобрела Южкузбассуголь, и акционеры, не поддерживающие это решение, могли продать акции напрямую Распадской по цене выше рыночной.

( Читать дальше )

Блог им. bulatyakupov |Акции Сбербанка - покупать или нет?

- 19 января 2022, 19:37

- |

Приветствую! Рынок хорошо обвалился, открываются новые возможности в плане покупки акций. Сегодня хочу провести анализ эталона российского рынка – Сбербанк.

Перед любыми инвестиционными решениями всегда нужно внимательно анализировать компании. Одна из самых влиятельных акций в индексе МосБиржи – акции Сбербанка. Они занимают 2 место по доле в индексе после Газпрома. Обыкновенные и привилегированные акции компании вместе составляют 12,79%.

Если акции Газпрома удерживают высокие цены на нефть и слабый рубль – акции не так сильно просели, то акции Сбербанка под серьезным давлением и потеряли около трети стоимости с максимумов. Может быть, это хорошая возможность инвестировать в лидера российского финансового рынка? Выясним это.

Примечание. В анализе я рассматриваю только привилегированные акции, т.к. они дешевле обыкновенных в связи с отсутствием права голоса на собраниях, что не интересно мажоритариям. Для нас, маленьких инвесторов, право голоса не важно, поэтому беру только привилегированные в любых акциях, если есть такой выбор.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс