Блог им. bulatyakupov |Как пришел на биржу / взлеты и падения / уроки и инсайды

- 01 декабря 2024, 15:40

- |

Всем привет! Пост в рамках конкурса Смартлаб — smart-lab.ru/blog/1086561.php

Начал инвестировать 3 октября 2018 г. – период торговых войн между США и Китаем, тогда это еще влияло на рынок России. Поэтому у нас, как и в мире, была болтанка. Как только я купил акции буквально со следующего дня рынок начал падать. В конце декабря рынок упал на жалкие 9%, и я все продал.

Потом хотел отыграться и купил судьбоносный Полиметалл, а весной 2019 — Полюс. Эти ставки зашли, т.к. золото именно с этого момента начало расти после снижения на протяжении 7 лет. Убытки были отыграны, вышел в профит. Так сформировался мой «Золотой портфель», который есть до сих пор, правда только с Полюсом. С Полиметаллом сами знаете, что произошло.

Понимал, что лудоманю и нужна была стратегия инвестирования. К июлю 2019 она была разработана, и появился портфель «ИИС по стратегии». Стратегия проста как репа, кто давно со мной уже ее знают. Я о ней уже рассказывал на конференции Смартлаб в Казани.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

Блог им. bulatyakupov |Мои инвестиции в трудные времена

- 04 ноября 2024, 19:13

- |

Всем привет! На фоне падения рынков просили сделать пост-обзор о происходящем и о дальнейших моих действиях.

Прежде всего, хочется сказать, что мы сейчас наблюдаем самую обычную коррекцию на рынке. Если проанализировать историю, то:

— коррекция более 10% бывает чаще одного раза в год (1,3 раза, если быть точным)

— коррекция более 20% бывает примерно раз в 1,5 года

— коррекция более 30% бывает примерно раз в 2,5 года

— суперкоррекции более 50% за последние 20 лет были только дважды: в 2008 и 2022 году, т.е. раз в 10 лет

Таблицу с коррекциями российского рынка можете посмотреть на картинке, взял у Тимофея. Таким образом, ситуация, которую мы видим сейчас на рынке (коррекция 27%), встречается довольно часто: где-то раз в 2,5 года. Ничего удивительного в этом нет.

Кто-то может сказать, что, мол, ставки выросли до рекордных уровней, такого не было никогда. Но и при других коррекциях бывали беспрецедентные события. Например, 2004 год, коррекция рынка 31%, дело ЮКОСа – такого не было никогда. Это как взять и закрыть Лукойл. Или сентябрь-октябрь 2022 года, коррекция 29%, была мобилизация – тоже беспрецедентное явление. Поэтому коррекции на 30% не бывают просто так, они почти всегда сопровождаются негативом.

( Читать дальше )

Блог им. bulatyakupov |Фундаментальный анализ ГМК Норникель – риски и перспективы

- 02 июля 2023, 11:44

- |

Выиграл один из конкурсов на Смартлаб и обещал сделать анализ ГМК Норникель. Да мне самому интересна данная компания, она на 5 месте в моем портфеле по доле (3,7%). Поэтому проанализируем 3 сценария для компании и их влияние на цену акций.

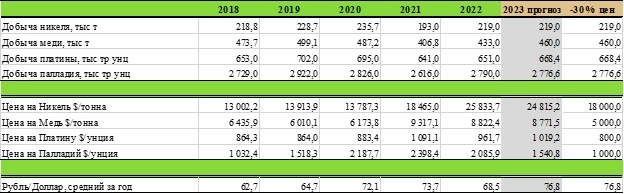

Анализ достаточно прост, как и бизнес у Норникеля (добыл полезные ископаемые и продал). Поэтому, прежде всего, я нашел информацию по добыче компании (на Смартлаб) и цены на соответствующие металлы (данные Всемирного Банка). Цены на металлы в долларах и деятельность Норникеля связана с экспортом, поэтому, очевидно, для расчетов пригодится курс доллара. Данные приведены в таблице ниже (цены на металлы и курс доллара – средние значения за год):

Таблица 1

В последних двух колонках прогнозные данные, но о них чуть позже. Для получения расчетной выручки умножил добычу, цену металлов и курс доллара. Получил следующие данные:

Таблица 2

( Читать дальше )

Блог им. bulatyakupov |Какие акции я куплю на открытии биржи

- 16 марта 2022, 20:45

- |

Всем привет! Многих интересует, какие бы я акции купил, если бы биржа открылась.

Многие из вас знают, что я стабильно покупаю акции каждый месяц. Но сейчас эта стабильность нарушена из-за закрытой биржи, поэтому акции невозможно купить. Я негативно отношусь к таким действиям со стороны ЦБ. Мы живем в рыночной экономике, и рынок должен сам рассудить в каком положении сейчас находится фондовая биржа.

Я должен был купить акции в понедельник 28 февраля согласно стратегии и в воскресенье выбрал ценные бумаги к покупке. На момент закрытия в пятницу 25 февраля фондовый рынок падал на 40,47% от максимума в октябре. А чем ниже падает рынок, тем больше я покупаю, поэтому такое снижение означало увеличение суммы покупок до 90 тысяч рублей с минимальных 10 тысяч. Но аккурат с понедельника биржа перестала работать и закрыта до сих пор.

Но какие сектора и акции я приметил для себя в такое непростое время?

1. Нефтегазовый сектор – Лукойл, Новатэк, Газпром, Газпромнефть, Роснефть, Татнефть, т.е. почти все нефтегазовые компании. Во многом за счет данного сектора сейчас существует Россия. Хотя почему сейчас? Всегда так было в принципе J Цены на нефть взлетели, рубль упал, поэтому несмотря на санкции и ограничения, с выручкой у компаний нефтегаза сейчас все неплохо.

( Читать дальше )

Блог им. bulatyakupov |Санкции. Обзор ситуации.

- 02 марта 2022, 19:43

- |

Привет! По экономике России палят из всех орудий, но мы держимся! Сегодня должен был быть пост про покупку акций на ИИС, но биржи, похоже, еще не скоро откроются. Поэтому сегодня не менее интересный пост про обзор санкций, ответных мер России и ситуации на текущий момент.

Про Украину и военную операцию писать не буду, также как и комментировать свою позицию по данному вопросу. Блог не о политике, а о финансах и инвестициях. И так уже пришлось заблокировать много неадекватов, продолжающих писать в директ пакости J Я за конструктивные беседы вне зависимости от ситуации и национальной принадлежности.

Что бы вы подумали, если бы встретили в октябре человека, который бы сказал, что к марту рынок упадет настолько, что его закроют; что вклады будут по 20%, кредиты по 30%; что Россию реально могут отключить от SWIFT; что счета ЦБ заблокируют, а иностранное имущество в России могут конфисковать? Я бы посчитал его сумасшедшим. Ведь буквально неделю назад я сравнивал нынешнее время с 2014 г., что сейчас, очевидно, не идет ни в какие сравнения. А ранее я вовсе думал, что Сбербанк по 250 выгоден к покупке, хотя ранее он стоил 350.

( Читать дальше )

Блог им. bulatyakupov |Российский рынок 2022 = 2014? Сравнение, анализ и выводы

- 23 февраля 2022, 19:20

- |

В понедельник индекс МосБиржи рухнул на 10,5%, что является самым сильным падением с 2014 г. Многие СМИ пишут, что было рекордное падение с 2008 года, но нет. Я проверил, и если смотреть по индексу МосБиржи без учета утренней и вечерней сессии, то 3 марта 2014 г. индекс упал на 10,79%, что больше чем сейчас.

Вообще, максимальное дневное падение индекса было в 28 октября 1997 г., когда тогда еще индекс ММВБ упал на 20,81%. Смутное время для России. Из топа 18 рекордных дневных падений, целых 11 относится к дефолтным 1997-1999 гг. Смотрите график на картинке ниже. Еще 5 рекордных падений – это 2008 год. 3 марта 2014 г. на 17 месте в топе максимальных дневных падений. А падение 22 февраля 2022 г. замыкает этот рейтинг.

Поэтому, можно сказать, что видали и похуже. Но прослеживается четкая аналогия с 2014 годом. Тогда была похожая ситуация с Украиной, санкции, да и дневное падение индекса почти такое же. Давайте вспомним 2014 год и разберем по аналогии нынешнее время. Может, это поможет понять, чего ожидать в ближайшие пару лет? Хронологию схематично я представил на картинке ниже.

( Читать дальше )

Блог им. bulatyakupov |Стоимостное инвестирование

- 09 февраля 2022, 18:58

- |

Привет! Сегодня хочу написать о концепции стоимостного инвестирования, которую разработали Бенджамин Грэм и Дэвид Додд – практические экономисты и профессиональные инвесторы. Я сам придерживаюсь данной концепции, полностью разделяю ее, хотя инвестирую по самостоятельно разработанной стратегии.

Кроме самих разработчиков теории, ей пользовались такие известные успешные инвесторы как Уолтер Дж. Шлосс, Том Кнапп, Уильям Дж. Руэйн, Чарльз Мангер, Уоррен Баффетт.

Почему у меня возникла мысль написать об этом? В последнее время многие люди говорят, что данная теория уже не работает, т.к. она придумана почти 100 лет назад и с тех пор система кардинально поменялась. Я с этим не согласен и в посте опишу как саму теорию, так и то, почему я считаю, что эта теория работает.

Стоимостное инвестирование — стратегия инвестирования, основанная на выявлении недооценённых ценных бумаг путём фундаментального анализа. Основы стратегии предложили в 1928 году Бен Грэм и Дэвид Додд — преподаватели бизнес-школы Колумбийского университета. Для того, чтобы выявлять недооценённые акции используются такие показатели как цена/прибыль (P/E ratio), коэффициент P/B, долг компании. Чем ниже эти показатели, тем лучше. Вместе с этим должны быть защитные факторы или драйверы для роста акций – компания должна быть крупной и устойчивой, иметь перспективные инвестиционные проекты.

( Читать дальше )

Блог им. bulatyakupov |Покупка акций на ИИС / Январь 2022

- 02 февраля 2022, 18:12

- |

Привет!

Российский рынок за январь обвалился на 6,78% из-за геополитических волнений, угрозы санкций и ожидания повышения ставок по всему миру. С максимумов закрытия месяца, а максимум закрытия месяца был в октябре, рынок падает уже на 14,93%. Мне абсолютно все равно, что происходит в течение месяца, я закупаюсь на ИИС стабильно раз в месяц в последний рабочий день.

Я не паникую, когда рынок падает. А что я делаю в это время? Верно, увеличиваю объемы инвестиций. И чем ниже будет падать рынок, тем больше я буду инвестировать. Сейчас рынок упал более чем на 10%, а каждые 5% падения рынка прибавляют дополнительные 10 тысяч рублей к базовой сумме инвестиций (10 тысяч). Нетрудно посчитать, что при нынешнем падении (-14,93%) сумма инвестиций составляет 30 тысяч рублей. Всего 0,07% падения не хватило до -15% и инвестиций в 40 тысяч руб.

Несмотря на увеличение объема инвестиций, я еще даже не трогал облигационные резервы и накопительные счета. Поэтому даже просадку в 70-80% по рынку моя стратегия легко выдержит. Хотелось бы увидеть такое, но с оговоркой, что с экономикой все будет хорошо.

( Читать дальше )

Блог им. bulatyakupov |Компании объявляют массовые обратные выкупы. Пора начинать покупать?

- 26 января 2022, 20:01

- |

Всем привет! Рынки продолжают снижение, а компании один за другим объявляют buy-back. Что это, зачем оно нужно и что это значит для частных инвесторов?

За последнюю неделю целых три компании объявили обратный выкуп акций: ГК Самолет, Fix Price, Сбербанк. В конце декабря еще три: Совкомфлот, Новатэк, SoftLine. Это очень высокая плотность, учитывая, что за весь 2021 год было всего 8 объявлений байбэков.

Buy-back или обратный выкуп – это покупка компанией своих акций. Например, Лукойл покупает акции Лукойла и, таким образом, акций на рынке остается меньше. Далее Лукойл может погасить эти акции или снова продать в течение года на рынке, но чаще всего, акции погашаются.

Компания может выкупить акции на бирже, как мы покупаем акции, или предложить акционерам продать свои акции напрямую. В первом случае объявляются сроки и объемы программы выкупа, например, на прошлой неделе Сбербанк объявил программу обратного выкупа акций на сумму 50 млрд. руб. в течение 2022-2025 гг. Во втором случае акционерам направляется оферта о выкупе акций по установленной цене. Все акционеры, которые желают продать акции компании, подают заявку. Например, в 2020 г. Распадская приобрела Южкузбассуголь, и акционеры, не поддерживающие это решение, могли продать акции напрямую Распадской по цене выше рыночной.

( Читать дальше )

Блог им. bulatyakupov |Акции Сбербанка - покупать или нет?

- 19 января 2022, 19:37

- |

Приветствую! Рынок хорошо обвалился, открываются новые возможности в плане покупки акций. Сегодня хочу провести анализ эталона российского рынка – Сбербанк.

Перед любыми инвестиционными решениями всегда нужно внимательно анализировать компании. Одна из самых влиятельных акций в индексе МосБиржи – акции Сбербанка. Они занимают 2 место по доле в индексе после Газпрома. Обыкновенные и привилегированные акции компании вместе составляют 12,79%.

Если акции Газпрома удерживают высокие цены на нефть и слабый рубль – акции не так сильно просели, то акции Сбербанка под серьезным давлением и потеряли около трети стоимости с максимумов. Может быть, это хорошая возможность инвестировать в лидера российского финансового рынка? Выясним это.

Примечание. В анализе я рассматриваю только привилегированные акции, т.к. они дешевле обыкновенных в связи с отсутствием права голоса на собраниях, что не интересно мажоритариям. Для нас, маленьких инвесторов, право голоса не важно, поэтому беру только привилегированные в любых акциях, если есть такой выбор.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс