doctor

Для любителей продавать края.

- 04 мая 2017, 09:05

- |

Скачать здесь.

P.S. Если тема вызовет интерес (скажем, больше 250 лайков), дам свои варианты ответов, и выложу подобный тест для АТМ бабочки.

- комментировать

- ★9

- Комментарии ( 0 )

Несколько коротких мыслей по поводу "Продажа опционов. Реально ли получать 30-40% годовых с низким риском?" и обсуждения.

- 02 апреля 2017, 10:06

- |

Правильная мысль — находится как можно меньше времени в сделке!

Для этого нужно понимать, зачем Вы в нее вошли :) А так как опционы — это торговля волатильностью, то и отталкиваться надо от этого. Делаете ставку на падение волатильности, ну так и закрывайте позицию, если она (волатильность) упала на прогнозируемую величину. Если начала расти, то закрывайте, если видите, что прогноз не правильный. Или корректируйте, если считаете, что это временное явление. Тоже самое и с покупкой волатильности.

Покупать и продавать волатильность можно и ПРИ ВЫСОКОЙ И ПРИ НИЗКОЙ волатильностях. Просто стратегии будут разные, и очень часто — не книжные. Как выбирать? Подсказка — разное распределение риска между гаммой и вегой.

Хотите добавить в конструкцию дельту, добавляйте. Отличие опционов от базового актива — возможность использовать не только дельту, «которая сейчас», но и дельту, «которая потом».

Рабочая ли стратегия по продаже краев? Однозначно, рабочая. Но при определенных условиях. Есть ли менее рискованные подобные стратегии? Да, есть.

И как и при любом трейдинге, риск-менеджмент нужен всегда.

Удачной торговли волатильностью!

Вопрос ко всем, кто торгует опционы на российском рынке.

- 29 марта 2017, 21:55

- |

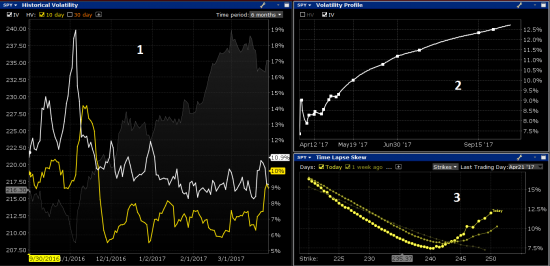

1) графики подразумеваемой (стандарт — 30 дней; хорошо, если есть и 60 дней) и исторической (произвольный временной интервал) волатильностей;

2) временная структура (зависимость IV от срока до погашения);

3) график кривой волатильности, и возможность сравнивать ее с историей (какой она была день назад, неделю назад и т.п.)

Что-то подобное, как, например, Volatility Lab у Interactivebrokers.

Скоро МОК и поэтому...

- 23 марта 2017, 19:15

- |

хочу поделиться опционными сделками, которые показывал участникам моего закрытого курса.

На вопросы по сделкам не отвечаю. Должно же у моих учеников быть какое-то преимущество :-)

По всем другим вопросам пишите через контактную форму на сайте.

Если интересно, посмотрите. Может быть, что-нибудь возьмете на вооружение.

Сделки не самые удачные с точки зрения полученной прибыли, но интересные с точки зрения торговых идей, соответствующих текущим рыночным условиям.

Период сделок: 1-й квартал 2017г.

Нажимаем сюда. Без регистрации и т.п.

Удачи!

Стратегия "победитель". Не смог пройти мимо :-)

- 21 марта 2017, 12:08

- |

Совет всем, кто торгует бабочки, календари и т.п.: не ждите, что Вы получите всю прибыль от своей позиции! Максимум, на который можно реально расчитывать — это процентов 30 от прибыли позиции на экспирацию. Ну, может быть немного больше.

Тем же, кто хочет получить максимум прибыли, советую проделать следующий анализ: открыть в опционном анализаторе, например, бабочку, и уменьшая время до экспирации на один день, посмотреть, как перераспределяются риски в позиции. То есть, как изменяются соотношения греков. Выводы делайте сами ;-)

VXX. Колловая бабочка с путами.

- 04 мая 2016, 06:22

- |

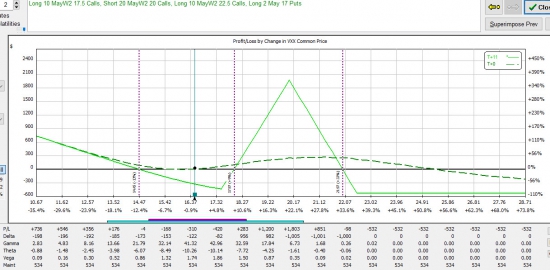

Купил 10 недельных 17,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,43.

Продал 20 недельных 20-й страйк коллов на VXX (экспирация 13 Мая) за 0,16.

Купил 10 ) недельных 22,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,08.

Цена бабочки 0,21.

И купил 2 пута 17-й страйк на VXX (экспирация 20 Мая) за 1,6.

Основная идея – встать в длинную позицию по VXX за минимальную цену. Если рост VIX продолжится, будет какую дельту продать. Более длинные путы послужат страховкой, если рост закончится и тренд развернется.

Продадим бабочки на ралли, и останемся с путами, на случай возможного разворота.

Контанго во фьючерсах на VIX намекает на то, что рост VIX, скорее всего, не закончился.

( Читать дальше )

Быстрый анализ стратегии "черного лебедя".

- 20 апреля 2016, 15:10

- |

Конечно, «антихрупкость», «черный лебедь» — это магические слова, но без понимания основ торгуемого инструмента, магия на этом и заканчивается.

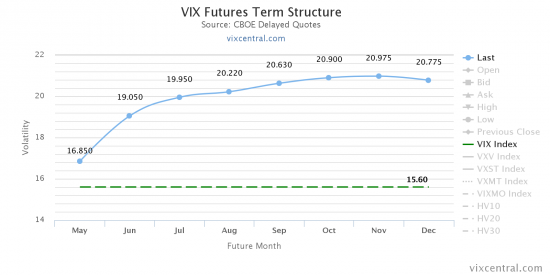

Во-первых, опционы на VIX — опционы европейского типа. Ссылка на CBOE, на спецификацию опционов на VIX здесь.

Во-вторых, и что с того, что сейчас индекс VIX чуть больше 13? Базовым активом опционов на VIX является не индекс VIX, а соответствующий фьючерс. Не вижу январских фьючерсов на VIX, а, например, декабрьский сейчас стоит 19,94. Смотри последнюю строчку.

Далее, идем на сайт CBOE сюда, и видим рисунок «Beta of VIX futures to VIX index as a function of time to expiration», и понимаем, что долгосрочные фьючерсы очень мало изменяются в цене, по сравнению с краткосрочными.

( Читать дальше )

Valeant Pharmaceuticals, пропорциональный пут-спред

- 23 марта 2016, 16:04

- |

В связи с последними событиями с Valeant Pharmaceuticals International Inc (VRX) вчера решил продать долгосрочную подразумеваемую волатильность.

Купил 1 VRX январь 2017 20-й пут за 5,35; продал 2 VRX январь 2017 17,5-й пута за 4,35; и купил 1 VRX апрель 2016 16-й пут за 0,35.

( Читать дальше )

Стадии кривой волатильности на рынке опционов на индекс S&P 500.

- 20 января 2016, 17:46

- |

Форма кривой волатильности, и то, как она изменяется в зависимости от ситуации на рынке, может дать трейдеру много полезной информации. И здесь, я бы хотел поговорить о стадиях кривой волатильности.

Для себя выделяю 5 основных стадий:

1-я стадия

На этой стадии подразумеваемая волатильность низкая, форма кривой волатильности – от нормальной до плоской. Эту фазу можно назвать спокойное состояние. VIX в районе от 12%-16%. Конечно, рынок может двигаться и вверх, и вниз. Но у участников нет страха какого-то «большого события», или ожидания движения в несколько стандартных отклонений.

2-я стадия

Здесь подразумеваемая волатильность остается низкой. Однако на рынке появляется ощущение возможного сильного движения. Рынок из этой стадии может вернутся в первую (успокоиться), или перейти на третью стадию. (Рынок из стадий 2 и 4 может развиваться в любом направлении). В общем, на этой стадии рынок начинает покупать страховку (дальние ОТМ путы), но еще не хочет покупать АТМ опционы. И эти действия увеличивают кривизну кривой волатильности.

( Читать дальше )

Тета выходных дней.

- 21 ноября 2015, 13:22

- |

Исходя из анализа писем, поступающих на мой сайт, можно сделать вывод, что большинство людей, интересующихся опционами, полагает, что тета распадается линейно. Конечно, на длительном временном отрезке, тета распадается со скоростью, которую показывает опционный калькулятор. Например, если калькулятор показывает, что тета опциона равна 25 рублей, то большинство опционщиков будут уверены, что они получат эти 25 рублей к началу следующей торговой сессии. А в случае выходных?

Тета выходных дней исчезает из опционов к концу торговой сессии в пятницу!

Маркет-мейкеры — не дураки (в основном). От них бесплатных денег не дождешься. Если бы «выходная» тета оставалась в опционах к окончанию пятничной торговой сессии, то другие трейдеры начали бы продавать такие опционы. И в понедельник утром, на открытии торговой сессии, закрыли бы свои позиции, получив всю «выходную» тету.

Что делают маркет-мейкеры? Простую вещь. Они начинают убирать «выходную» тету как можно раньше. Например: где-то в полдень четверга они переводят часы в своей программе для котировок на пятницу. Переводя стрелки часов вперед, они уменьшают теоретическую стоимость опционов. Да, конечно, можно уменьшить прогноз по волатильности, но тогда в понедельник его придется опять изменять. А переводя время вперед, никаких лишних манипуляций делать не надо.

К началу пятничной торговой сессии в котировальной программе уже стоит субботнее время. К концу этой сессии на часах маркет-мейкеров уже воскресенье.

( Читать дальше )

теги блога doctor

- G-20

- SPX

- SPY

- UVXY

- vix

- Vix S&P 500

- VXX

- анализ

- бабочка

- бабочки

- вертикальный спред

- волатильность

- гамма

- греки

- календарные спреды

- колл

- кондор

- конференции

- конференция

- кривая волатильности

- кузнецов

- опцион

- опционная стратегия

- опционная торговля

- опционы

- Опционы RI

- победитель

- покрытый колл

- продажа волатильности

- продажа опционов

- продажа путов

- пут

- синтетический опцион

- страйк

- стрэддл

- стрэнгл

- тета

- торговля опционами

- управление опционной позицией